Bijna $5 miljard aan Bitcoin- en Ethereum-opties staan gepland om te verlopen op 14 november 2025 om 8:00 UTC op Deribit. Deze opties-expiratie kan de koersen van BTC en ETH beïnvloeden, doordat ze mogelijk richting hun respectievelijke uitoefenprijzen bewegen naarmate de expiratie nadert.

De expiratie van vandaag is iets lager dan de $5,4 miljard van vorige week, maar de inzet is hoger aangezien de markt zwakte vertoont. Daarom moeten handelaren en investeerders de max pain-niveaus en posities nauwlettend in de gaten houden, omdat deze de kortetermijn koersactie kunnen beïnvloeden.

Bitcoin-optie markt toont voorzichtig optimisme

De posities in Bitcoin-opties wijzen op hernieuwde voorzichtigheid nadat de grootste crypto voor de tweede keer in een week tot niveaus onder $100.000 daalde.

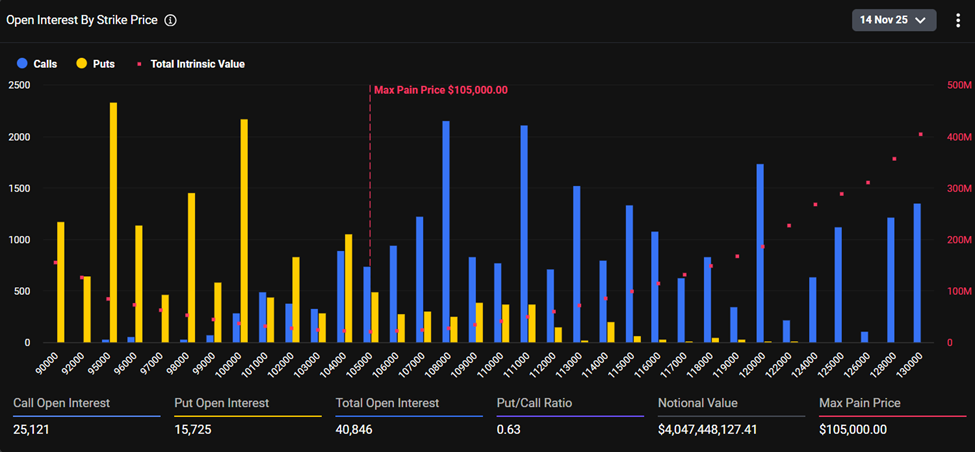

Gegevens op Deribit laten zien dat het maximum pain op $105.000 ligt, waar de meeste handelaren de grootste verliezen zullen lijden naarmate de opties hun expiratie naderen.

Ondertussen is de Put-to-Call ratio (PCR) 0,63, wat aangeeft dat er minder putopties worden verhandeld dan callopties. Deze neiging suggereert een bullish of optimistisch marktsentiment, omdat handelaren grotere weddenschappen plaatsen op een stijging van de markt.

Op het moment van schrijven werd Bitcoin verhandeld voor $99.092, bijna 3% lager in de afgelopen 24 uur. Daarom stemmen de bullish weddenschappen overeen met de max pain-theorie, die stelt dat koersen de neiging hebben om naar hun maximum pain (uitoefenprijs) niveau’s te bewegen onder invloed van smart money.

Een nadere blik op de grafiek onthult actieve hedging, in plaats van paniek, met open interest geconcentreerd rond de $95.000 en $100.000 puts (gele verticale balk) en de $108.000 en $111.000 calls (blauwe verticale balken), waardoor dit sleutelstrijdvelden worden naarmate de expiratie nadert.

Het totale open interest staat op 40.846 contracten, waarbij het aantal calls (25.121) groter is dan het aantal puts (15.725). De nominale waarde bedraagt meer dan $4,04 miljard, wat de omvang van deze expiratie weerspiegelt.

Bullish sentiment gezien in Ethereum-positionering

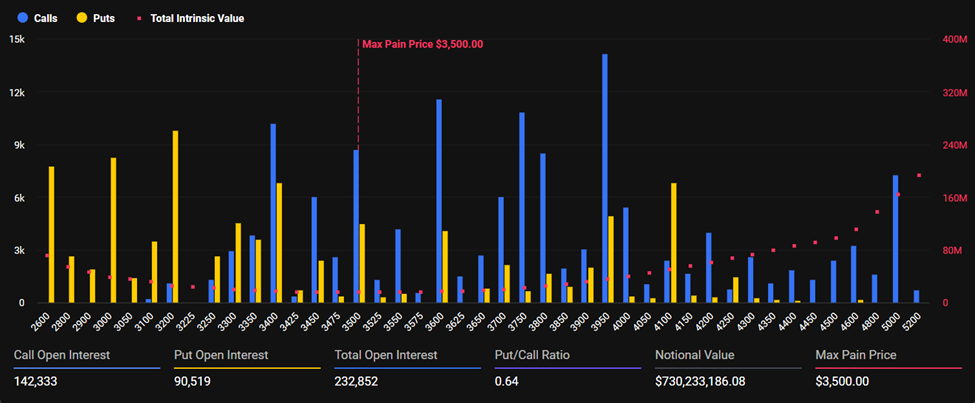

Ethereum-opties behouden een defensieve houding, verhandeld rond $3.224 op het moment van schrijven, met max pain dicht bij $3.500. De nominale waarde van Ethereum-opties ligt boven de $730 miljoen.

De put/call ratio is 0,64, iets hoger dan die van BTC, wat een sterk bullish sentiment in de markt suggereert. Dit geeft aan dat handelaren aanzienlijk meer callopties kopen dan putopties, in anticipatie op toekomstige koersstijgingen.

De grafiek hierboven laat inderdaad 142.333 callopties zien, tegenover slechts 90.515 putopties, wat zich vertaalt in een verschil van meer dan 1,5x. Het totale open interest is 232.852.

Ondertussen komt de opties-expiratie van vandaag te midden van bredere marktchaos die verder gaat dan de daling van Bitcoin onder de $100.000. Analisten van Greeks.live wijzen op katalysators zoals de recent beëindigde Amerikaanse regeringsshutdown.

“De Amerikaanse regering beëindigde een ongekende 43-daagse shutdown, gedurende welke een aanzienlijke hoeveelheid economische data niet op schema werd vrijgegeven, waardoor macro-economische analyses sterk op voorspellingen moesten vertrouwen. De laatste CPI-gegevens werden ook niet gepubliceerd, wat de belangrijkheid en onzekerheid rondom de volgende release aanzienlijk heeft vergroot, omdat het het gegevensbureau meer ‘manoeuvreerruimte’ geeft,” schreven ze.

Ze benadrukken echter dat de Fed-rentevergadering in december het meest cruciale evenement is, te midden van toenemende onzekerheid in macro-economische gegevens, geopolitieke spanningen en de AI-boom.

De analisten merken ook op dat zowel open interest (OI) als handelsvolume blijven stijgen in de optiemarkt, met een opmerkelijke toename in out-of-the-money optiehandel.

Dit duidt op een groeiende divergentie onder marktdeelnemers met betrekking tot toekomstige uitkomsten, wat zich weerspiegelt in lichte toenames over de belangrijkste implied volatility (IV) looptijden.

“Block trades zijn ook actiever geworden, skew beweegt richting een evenwicht, en de kortetermijncurve is meer gefragmenteerd,” legden ze uit.

Als we al deze factoren samen beschouwen, wijzen ze gezamenlijk op een verhoogde marktonzekerheid over de koersbewegingen op korte termijn. Dus verschijnt er een plausibele “reden” als een trigger voor een markt omkering.

Handelaren moeten zich daarom voorbereiden op volatiliteit naarmate deze opties hun expiratie naderen, maar begrijpen dat stabiliteit daarna komt, naarmate de markten zich aanpassen aan de nieuwe handel omgeving.