Naarmate risicoactiva een gevoelige fase ingaan, houden veel analisten de 65-maandse liquiditeitscyclus nauwlettend in de gaten. Men gelooft dat dit model al meer dan twintig jaar nauwkeurig marktpieken en -dalingen voorspelt.

Naderen we een nieuwe aanscherpingsfase waarin Bitcoin 20% neerwaartse druk ondervindt, terwijl Zilver opkomt als alternatief toevluchtsoord?

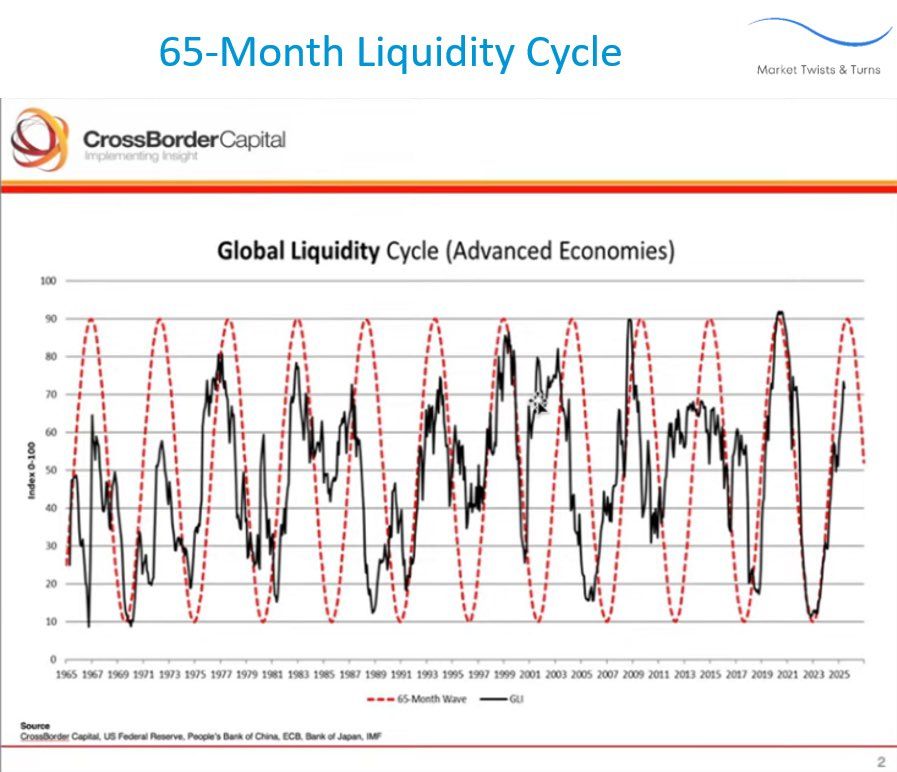

65-maandse liquiditeitscyclus: wereldwijde liquiditeitskaart betreedt laatste fase

In de nieuwste grafiek van CrossBorder Capital, vertegenwoordigt de zwarte lijn de Global Liquidity Index (GLI). Deze stijgt momenteel sterk en nadert het rode piekgebied. De beweging lijkt op de laatste fasen van de 2016-2021 cyclus. Dit suggereert sterk dat we de levendige late opwaartse fase van de liquiditeitscyclus betreden. Tijdens deze periode stijgen activa-waarden ver boven hun intrinsieke waarde.

Dit is een gemiddelde cyclus van 5,5 jaar, voor het eerst geïdentificeerd door Fourier-analyse in 1999. Elke cyclus volgt een bekend patroon: kapitaal wordt sterk geïnjecteerd in de vroege fase, bereikt een piek wanneer het monetaire beleid zeer soepel is, en keert dan om wanneer krediet en liquiditeit verstrakken.

Gebaseerd op de hellingen van eerdere cycli, wordt de volgende liquiditeitspiek verwacht in Q1 of Q2 2026, ongeveer tussen maart en juni, slechts enkele maanden verwijderd. Dit suggereert dat we een “oververhitte” fase naderen, wanneer de kapitaalstroom vertraagt en de aanpassingsrisico’s toenemen.

Als deze aanname standhoudt, zullen risicovolle activa – van tech-aandelen tot crypto – binnenkort een “herprijzings” periode betreden. Dit is wanneer slim geld begint de blootstelling aan sterk geleveragede posities te verminderen, wat mogelijk kan leiden tot een correctie van 15-20% in Bitcoin voordat de nieuwe cyclusbodem vormt.

Hoewel de grafiek en de algemene analyse overtuigend zijn, wijst een analist op X erop dat de timing van de cyclus op de grafiek vaak enkele jaren verschilt. Dit betekent dat we niet met zekerheid kunnen weten of de markt zijn piek heeft bereikt, zal versnellen, vlak blijft of niets doet.

“Ik vind de grafiek en de algehele analyse leuk, maar de timing van de cyclus is in deze grafiek gemiddeld gezien jaren off. Dus weet je niet of het een piek heeft bereikt, of het zal versnellen, of niets zal doen, op basis van de grafiek. Het is een dobbelsteenworp,” merkte de analist op.

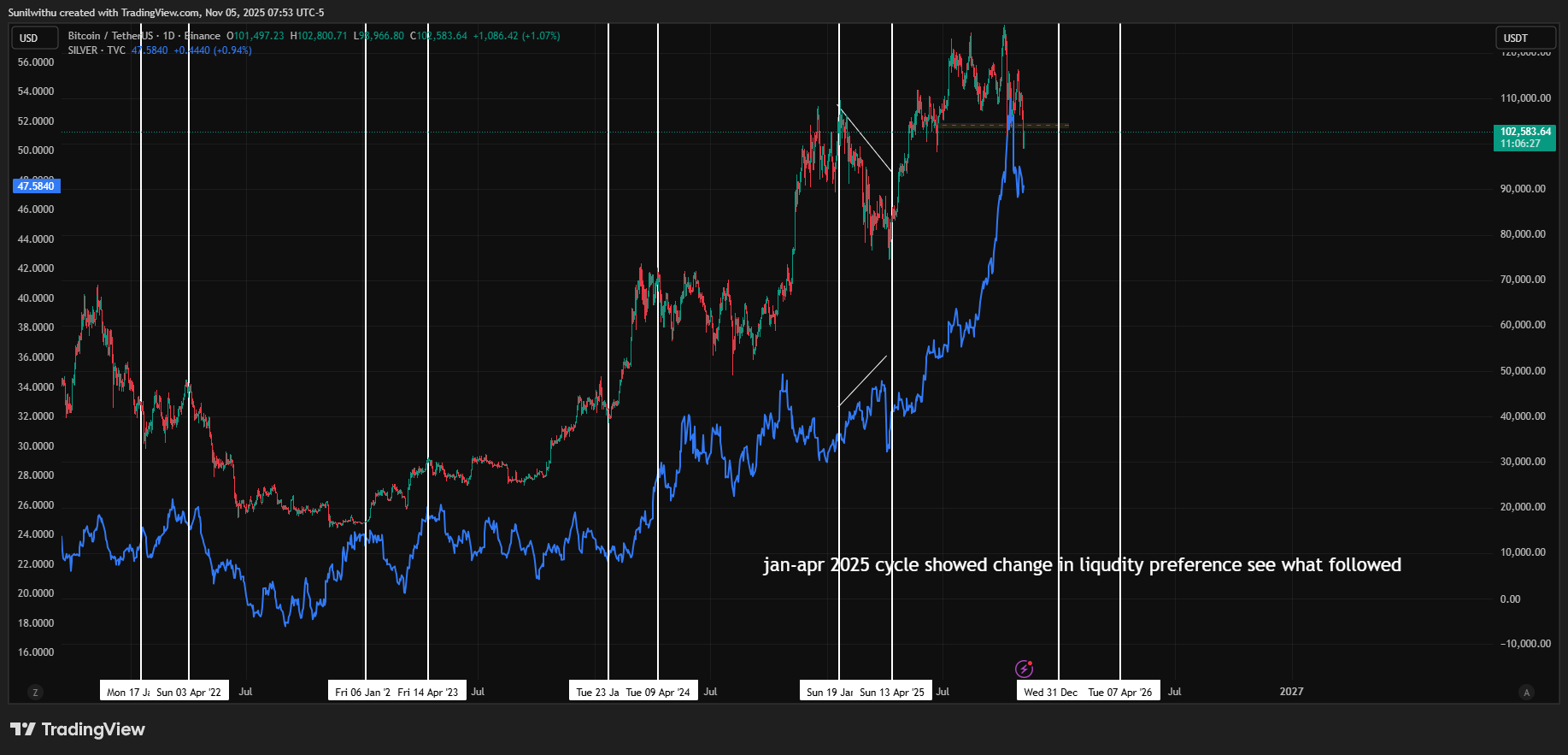

Bitcoin daalt, zilver stijgt: signalen van veilige geldrotatie

Een interessante trend in 2025 is de divergentie tussen Bitcoin (BTC) en Zilver. Volgens grafieken van 2021 tot 2025 is Bitcoin met ongeveer 15-20% gedaald, van $109.000 naar $82.000. Tegelijkertijd steeg Zilver met 13%, van $29 naar $33. Dit weerspiegelt een duidelijke verschuiving in kapitaalstromen. Naarmate wereldwijde liquiditeit strakker wordt, stappen investeerders geleidelijk uit risicovolle activa, zoals cryptocurrencies, en draaien ze zich naar “onderpand-gedekte” activa, waaronder edelmetalen.

Deze divergentie suggereert dat Bitcoin dient als een risicovolle indicator, die direct profiteert van liquide uitbreiding. Tegelijkertijd vertoont Zilver de dubbele kenmerken van een grondstof en een veilig toevluchtsoord, waardoor het aantrekkelijker is wanneer de inflatie hoog blijft maar de economische groei vertraagt.

Gebaseerd op stagflatiesignalen en historische trends van de liquiditeitscyclus, voorspellen veel experts dat Zilver Bitcoin zou kunnen overtreffen van januari tot april 2026. Echter, het jaareinde van 2025 in beide activa suggereert dat deze verschuiving niet abrupt zal plaatsvinden, maar gematigd wordt door marktsentiment en macro-economische gebeurtenissen.

“Naarmate we januari tot april 2026 ingaan, kan deze trend versnellen. Bitcoin kan slechts matig herstellen, terwijl Zilver sterk stijgt, wat de rotatie naar tastbare onderpand activa verdiept,” wees de analist op.

2026: een scharnierjaar voor de cyclus: Bitcoin herstelt of blijft zilver leiden?

Hoewel een daling van 20% in Bitcoin bearish klinkt, betekent dit niet noodzakelijk het einde van de bullish cyclus. In de meeste late liquiditeitscyclusfasen ervaart de markt doorgaans een scherpe correctie voordat de laatste opwaartse beweging, bekend als de “liquiditeitsecho-rally”, begint. Als dit scenario zich herhaalt, kan Bitcoin een technische dip ondergaan voordat het sterk herstelt in de tweede helft van 2026.

Ondertussen kan Zilver, dat profiteert van industriële vraag en hedge-stromen, kortstondige winsten behouden. Echter, wanneer wereldwijde liquiditeit in 2027 opnieuw toeneemt, kan speculatief kapitaal zich verplaatsen van edelmetalen naar cryptocurrencies en aandelen op zoek naar hogere rendementen.

Samenvattend betreedt de 65-maandse liquiditeitscyclus een kritieke fase. Bitcoin zal waarschijnlijk een tijdelijke correctie ervaren, terwijl Zilver blijft optreden als de “vaste hand” van de markt. Voor lange termijn investeerders is dit mogelijk geen signaal om te vertrekken, maar eerder een kans om portfolio’s opnieuw te positioneren voor de volgende liquiditeitsgolf in 2026-2027.