Bitcoin is sinds afgelopen vrijdag onder zijn 365-daagse moving average van $102.000 gebleven, wat een debat onder analisten heeft aangewakkerd over een mogelijke bearmarkt. De Fear & Greed Index is gezakt naar 10, wat overeenkomt met paniekniveaus die voor het laatst in begin en midden 2022 werden gezien.

Op donderdag was er meer dan $700 miljard verdwenen van de markt in de afgelopen maand. Ondanks de verhoogde angst en belangrijke technische doorbraken houden gemengde signalen van macrotrends en whale-activiteit de experts verdeeld over de onmiddellijke richting van crypto.

Technische analyse wekt bearmarkt-angsten op

De tweede daling van Bitcoin onder $100.000 in één week zorgde voor opschudding. Bitcoin wordt nu verhandeld onder de 365-daagse moving average, een niveau dat in de bearmarkten van 2018 en 2021 regimeveranderingen aangaf. Uitgebreide analyses tonen aan dat deze indicator effectief de bullish en bearish fases in cycli scheidt.

De daling beperkt zich niet tot de koers. On-chain data laat zien dat Bitcoin onder de gerealiseerde prijs voor coins gehouden 6–12 maanden op $94.600 ligt. Dit is de kostprijs voor de zogenaamde “bull-cycle overtuigde kopers”. Als de prijs onder dit niveau blijft, zullen veel investeerders verliezen lijden, wat de verkoopdruk kan opvoeren.

Bitcoin perpetual futures zagen hun grootste wekelijkse stijging in open interest sinds april, waarbij de waarde met meer dan $3,3 miljard steeg. Veel handelaren hadden limietorders geplaatst om de dip te kopen toen Bitcoin onder $98.000 zakte. Echter, de prijzen bleven dalen, waardoor deze orders werden geactiveerd en er hefboomposities ontstonden in een dalende markt.

Veteraantrader Peter Brandt heeft bezorgdheid geuit met zijn technische analyse. Brandt wees op een grote ommekeer op 11 november, gevolgd door acht dagen van lagere highs en een verbredend toppatroon. Zijn neerwaartse projecties zijn $81.000 en $58.000.

Toch zeggen sommige experts dat deze omstandigheden geen volledige bearmarkt bevestigen. Zij noemen de huidige fase een “mid-cycle breakdown”, een risicovolle periode die meer signalen nodig heeft om een trend te bevestigen. Drie triggers zouden een bearmarkt bevestigen:

- Bitcoin die vier tot zes weken onder de 365-daagse MA blijft,

- lange-termijn houders die binnen 60 dagen meer dan 1 miljoen BTC verkopen,

- een negatieve marktbrede MACD.

Whale-accumulatie daagt bearish signalen uit

Hoewel angstmetrieken capitulatie signaleren, laat on-chain data een stijging zien in Bitcoin whale-accumulatie. Adressen met 1.000 of meer BTC zijn toegenomen, zelfs terwijl de prijzen dalen. Dit suggereert dat institutionele en grote investeerders de daling zien als een koopkans, niet als het begin van een langdurige bearmarkt.

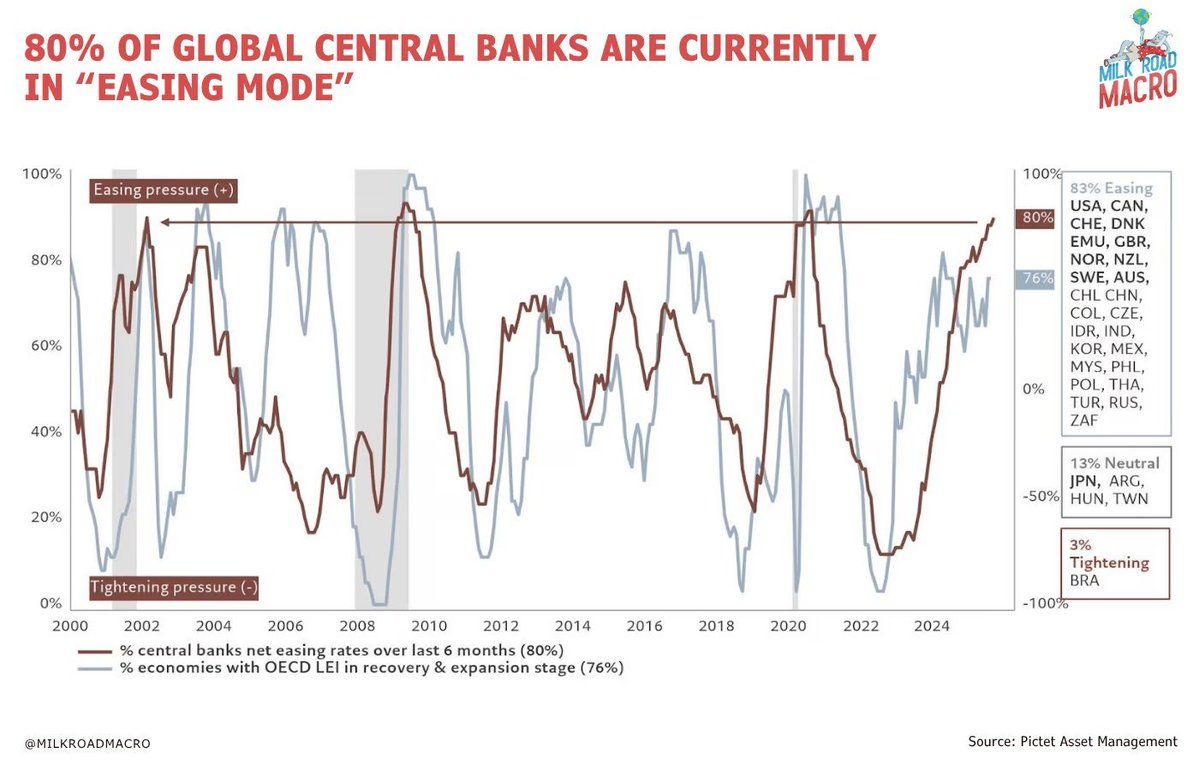

Het sterkste argument tegen een bearmarkt komt uit macrofundamenten. Wereldwijde liquiditeit staat op een recordhoogte, met meer dan 80% van de centrale banken die hun beleid versoepelen. Deze brede monetaire versoepeling heeft historisch gezien risico-assets bevoordeeld, waarbij cryptocurrencies vatbaar zijn voor liquiditeitsgolven.

Macro-analisten benadrukken dat centrale banken de rente verlagen en liquiditeit toevoegen. Gegevens van de Bank for International Settlements bevestigen de trend: de kredieten in Amerikaanse dollars groeiden met 6% en eurokredieten met 13% jaar-op-jaar door Q2 2025. De uitbreiding van krediet voedt vaak prijsstijgingen van assets.

Historische gegevens ondersteunen deze verwachting. Wanneer de liquiditeit stijgt, stijgen risico-assets vaak mee. Cryptocurrencies kunnen het meest profiteren van hun status als pioniers-assets. De huidige situatie herinnert aan pre-bull markten, toen korte correcties plaatsvonden terwijl de geldhoeveelheid toenam. Tenzij deze liquiditeitstrend omkeert—wat centrale banken niet suggereren—blijft crypto structureel ondersteund.

Toch waarschuwde het IMF in zijn Global Financial Stability Report van april 2025 voor opgeblazen waarderingen van technologie-assets. De OESO voorspelt dat de wereldwijde bbp-groei volgend jaar zal vertragen tot 2,9%, tegen 3,3% in 2024. Dit kan beperken hoeveel liquiditeit de prijzen kan verhogen. Als gevolg daarvan wegen analisten de overvloedige liquiditeit af tegen economische tegenwind in de huidige markt.