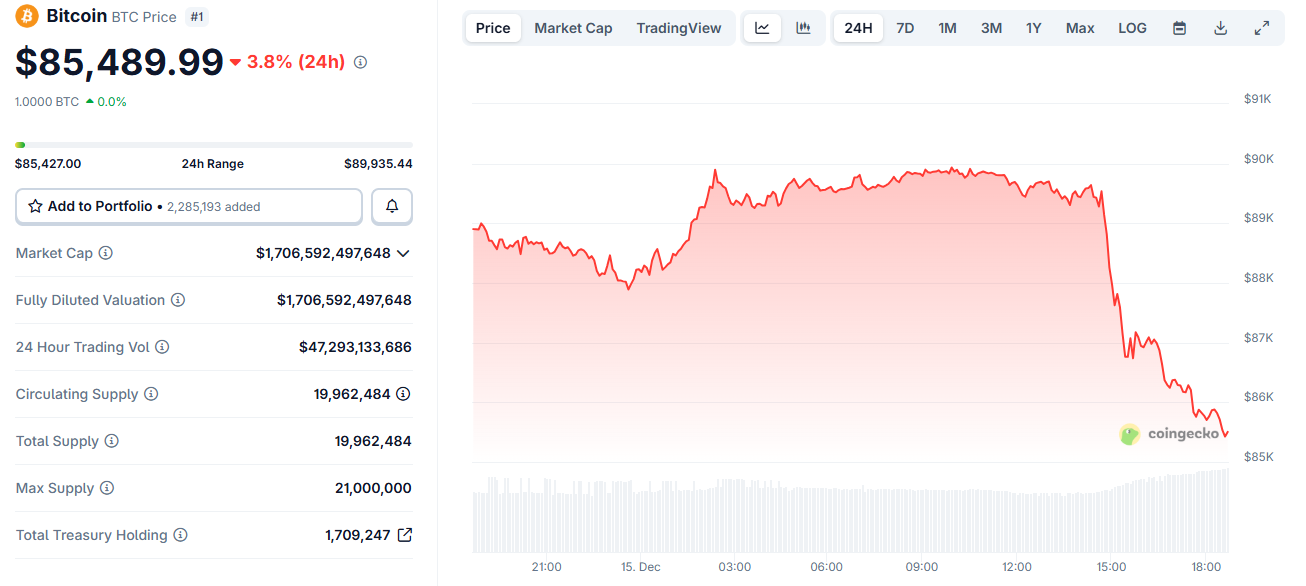

Bitcoin daalde tot het niveau van $85.000 op 15 december en zette daarmee de recente neerwaartse trend voort doordat wereldwijde macro-risico’s, het afbouwen van hefboomposities en een lage liquiditeit samenkwamen. Door deze daling verdampte in een paar dagen tijd meer dan $100 miljard aan totale crypto marktkapitalisatie. Dat roept de vraag op of de verkoopgolf nu voorbij is.

Er was geen enkele duidelijke katalysator voor deze beweging, maar vijf overlappende factoren duwden Bitcoin omlaag en zouden op korte termijn voor verdere druk op de koers kunnen zorgen.

Angst voor Bank of Japan renteverhoging leidt tot wereldwijde risicomijding

De grootste macro-factor kwam uit Japan. Markten bewogen vooruitlopend op een veelverwachte renteverhoging van de Bank of Japan later deze week, waarmee de Japanse rente naar een niveau zou stijgen dat in tientallen jaren niet is gezien.

Zelfs een kleine renteverhoging is belangrijk, omdat Japan al jarenlang wereldwijde risicovolle markten aanjaagt via de yen carry trade.

Al jaren lenen investeerders goedkoop in yen om risicovollere assets te kopen zoals aandelen en crypto. Nu de Japanse rente stijgt, wordt deze trade afgebouwd. Investeerders verkopen risico-assets om hun yen-schuld af te lossen.

Bitcoin reageerde in het verleden sterk op eerdere renteverhogingen van de BOJ. In de afgelopen drie gevallen daalde BTC binnen enkele weken met 20% tot 30%. Handelaren anticipeerden op dit historische patroon en verkochten Bitcoin alvast voordat het besluit genomen werd.

Amerikaanse economische data zorgt opnieuw voor beleids-onzekerheid

Tegelijkertijd trokken handelaren zich terug uit risico vlak voor een reeks Amerikaanse macro-data, zoals inflatiecijfers en cijfers over de arbeidsmarkt.

De Federal Reserve verlaagde recent haar rente, maar beleidsmakers gaven aan voorzichtig te zijn met verdere versoepelingen. Die onzekerheid is belangrijk voor Bitcoin, dat steeds meer reageert als een liquiditeitsgevoelige macro-asset in plaats van een puur op zichzelf staande hedge.

Het inflatieniveau ligt nog steeds boven het doel en verwacht wordt dat de arbeidsmarktcijfers gaan verslechteren. Hierdoor is het voor de markt lastig in te schatten wat de volgende stap van The Fed wordt. Die twijfel zorgde voor minder speculatieve vraag en moedigde korte-termijn handelaren aan om even uit de markt te stappen.

Daardoor verloor Bitcoin momentum net toen het belangrijke technische niveaus benaderde.

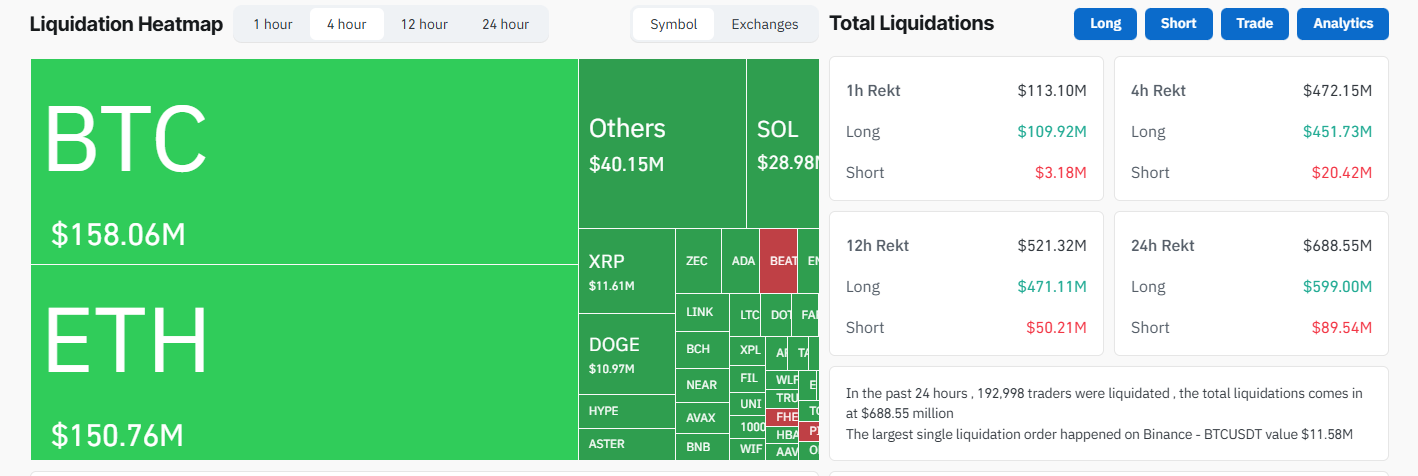

Hoge leverage-liquidaties versnelden de daling

Zodra Bitcoin onder de $90.000 zakte, begon het gedwongen verkopen.

Meer dan $200 miljoen aan hefboom-longposities werd binnen enkele uren geliquideerd, volgens data van derivatenmarkten. Veel long handelaren waren ingestapt na de recente renteverlaging door The Fed eerder deze maand.

Toen de koers daalde, verkochten liquidatie-engines automatisch Bitcoin om de verliezen te dekken. Dit zorgde voor een verdere daling van de prijs, waardoor nieuwe liquidaties in gang werden gezet in een soort vicieuze cirkel.

Dit mechanisch effect maakt duidelijk waarom de daling zo snel en scherp ging in plaats van geleidelijk.

Dunne weekendliquiditeit vergroot koersschommelingen

Het tijdstip van de verkoopgolf maakte de situatie nog erger.

Bitcoin brak uit tijdens de dunne handel in het weekend, waarin de liquiditeit doorgaans lager is en de orderboeken dun zijn. In die omstandigheden kunnen relatief kleine verkooporders de koers extra hard laten bewegen.

Grote houders en derivatendeskundigen bouwden posities af bij lage liquiditeit, wat de volatiliteit versterkte. Hierdoor werd Bitcoin in korte tijd getrokken van het lage $90.000-bereik naar $85.000.

Dergelijke weekenddalingen zien er vaak heftig uit, zelfs als de fundamentele situatie op de markt niet is veranderd.

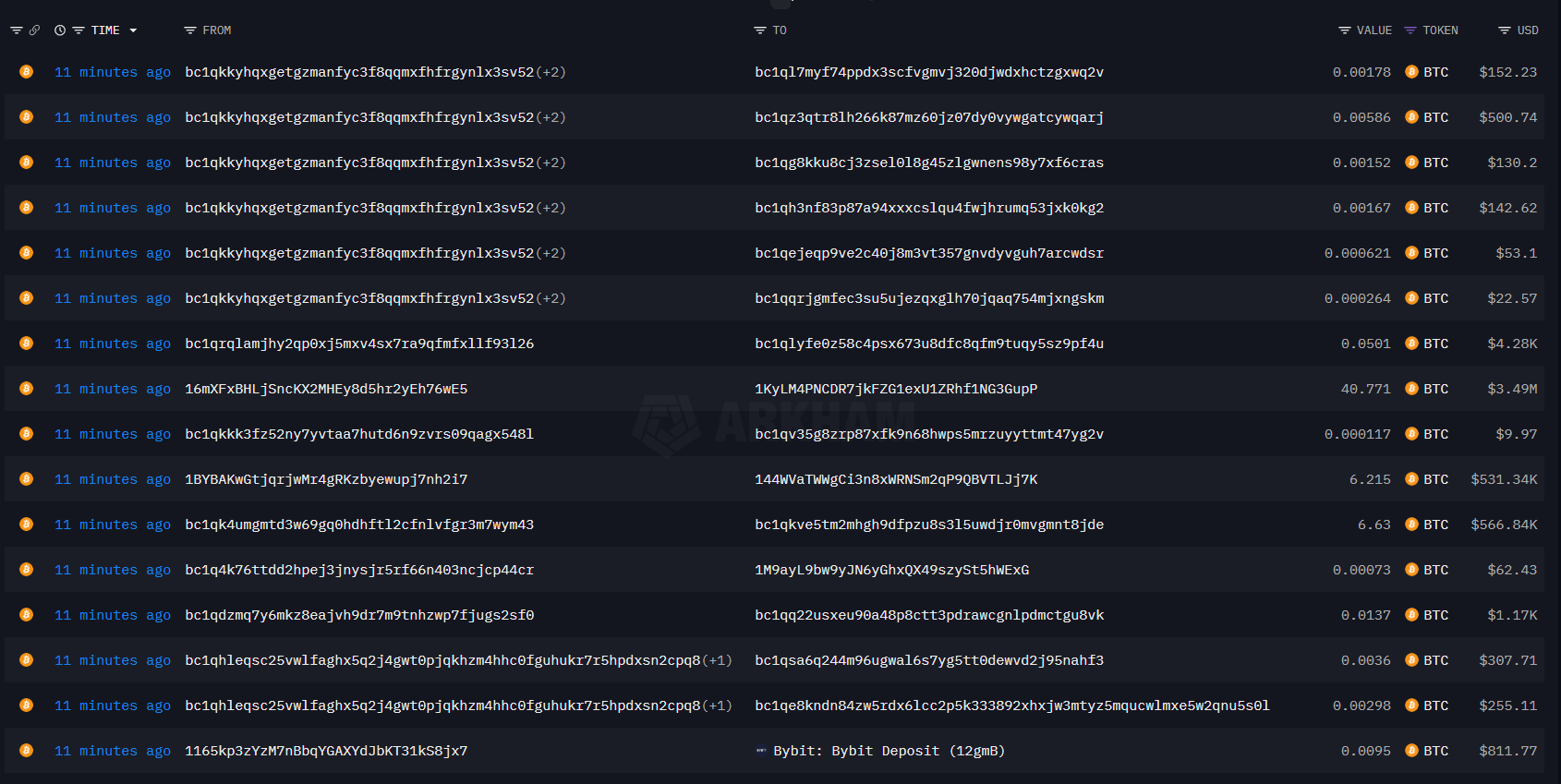

Wintermute’s Bitcoin-verkopen verhoogden druk op de spotmarkt

De marktdruk werd nog groter door fors verkopen door Wintermute, één van de grootste market makers in de crypto-industrie.

Tijdens de verkoopgolf lieten on-chain en marktcijfers zien dat Wintermute een groot aantal Bitcoin verkocht — geschat op meer dan $1,5 miljard — via gecentraliseerde exchanges. Het bedrijf zou BTC verkocht hebben om risico’s af te bouwen en verliezen na recente volatiliteit en koersbewegingen op de derivatenmarkt op te vangen.

Omdat Wintermute liquiditeit levert op zowel de spotmarkt als derivatenmarkten, had hun verkoop een extra groot effect.

De timing van de verkopen was ook belangrijk. De activiteit van Wintermute kwam voor tijdens omstandigheden met weinig liquiditeit. Dit versterkte de dalingen en versnelde de daling van de Bitcoin koers richting $85.000.

Wat gebeurt er nu

Of Bitcoin nu verder daalt, hangt af van het macro-economisch vervolg. Crypto-specifiek nieuws is nu minder belangrijk.

Als de Bank of Japan een renteverhoging bevestigt en de wereldwijde rentes stijgen, kan de Bitcoin koers onder druk blijven staan doordat carry trades verder worden afgebouwd. Een sterke yen zou die druk nog vergroten.

Maar als de markten deze stap volledig hebben ingeprijsd en Amerikaanse data zwakker wordt, waardoor de kans op een renteverlaging in de VS toeneemt, kan de Bitcoin koers stabiliseren nadat de liquidatiefase voorbij is.

Voor nu laat de verkoopgolf van 15 december een macro-economische correctie zien en geen structurele fout in de cryptomarkt. De volatiliteit zal waarschijnlijk voorlopig aanhouden.