De term ‘debasement trade’ als crypto-narrative is populair geworden. Het is het idee om uit door de overheid gesteunde assets, zoals obligaties of fiatvaluta, te stappen en in ‘harde’ assets zoals goud of Bitcoin te gaan.

Matt Hougan, CIO van Bitwise, schreef recent op X dat de debasement trade-theorie aan kracht wint en tot in 2026 populair zal zijn. Wat houdt deze theorie in, en waarom wint die nu aan tractie?

Wat is de debasement trade-theorie in Bitcoin

De Debasement trade-theorie bij Bitcoin verwijst naar investeerders die Bitcoin kopen als bescherming tegen de dalende waarde van fiatvaluta.

Als overheden de geldhoeveelheid uitbreiden via schuld en monetaire stimulering, verliest elke munteenheid koopkracht. Dit proces heet geldontwaarding.

De vaste voorraad van Bitcoin van 21 miljoen coins en de onafhankelijkheid van centrale banken maken het een aantrekkelijke bescherming tegen deze uitholling.

Vanuit dit perspectief fungeert Bitcoin als een ‘digitale hard asset’, vergelijkbaar met goud. Het behoudt waarde wanneer het vertrouwen in traditioneel geld verzwakt.

Deze trade wint aan momentum nu de wereldwijde schuld stijgt en de zorgen over inflatie aanhouden. Het stelt investeerders in staat Bitcoin te zien als onderdeel van een bredere strategie om vermogen te beschermen tegen monetaire verwatering.

Toenemende onzekerheid

Satoshi Nakamoto creëerde Bitcoin als reactie op de financiële crisis van 2008. Het genesis block, toen het netwerk in 2009 voor het eerst live ging, bevatte een boodschap die verwees naar reddingsoperaties voor banken.

Er is dus eigenlijk geen twijfel, ondanks het mysterie rond de bedenkers van Bitcoin, dat de cryptocurrency is gemaakt als middel tegen de chaos in het traditionele financiële systeem.

“Ik denk dat de fundamentele verwachting van BTC altijd een variant was op de debasement trade,” zei Andrew Tu, bestuurder bij crypto market maker Efficient Frontier. “Te beginnen bij het genesis block, waarin Satoshi verwijst naar de redding van banken.”

De financiële markten lijken in het algemeen sterk reactief op VS-beleid. Daarom lijkt de markt onder de regering-Trump abrupt of impulsief te veranderen.

De meest recente markt-crash van 10 oktober door angst voor tarieven is daar een voorbeeld van. Het herstel volgde echter bijna even snel.

Als je uitzoomt, is de Bitcoin koers het afgelopen jaar met 50% gestegen, ondanks de week-tot-week schommelingen.

Geldontwaarding bullish of bearish voor crypto-handelaren?

De term ‘debasement’ klinkt ernstig, iets waar marktdeelnemers zich zorgen over zouden moeten maken.

Toch is het begrip mogelijk vooral een verhaal dat past bij schommelende markten, vaak overgeleverd aan de grillen van beleidsmakers in de VS of andere mondiale gebeurtenissen.

Mensen die de markten dagelijks bestuderen, kunnen een andere kijk hebben op debasement en komen per saldo uit op een bearish sentiment.

“Ondanks alle onzekerheid en economen die zeiden dat een recessie en/of bearmarkt in 2023 zeer waarschijnlijk was, in 2024 het meest waarschijnlijk, en 50/50 in 2025,” merkte Jeff Emrby op, Managing Partner bij Globe 3 Capital. “Het is nu nog te vroeg om het te roepen, maar wij verwachten in 2026 opnieuw een bullmarkt-jaar uit te roepen.”

Als het idee van de debasement trade in 2026 breed besproken wordt, zoals Hougan van Bitwise voorspelt, zullen degenen die al lang in Bitcoin geloven niet verrast zijn.

Dit heette vroeger ‘libertariër’ zijn of een ‘cypherpunk’. Het was destijds niet per se in de mode en maakte tot circa 2016 deel uit van Bitcoins tegencultuursfeer. Mogelijk is het nu wel in de mode.

“Het is zo ongeveer de basis van het waardeverhaal van Bitcoin,” zei Witold Smieszek, Directeur Investeringen bij Paramount Digital. “Dus in die zin is het niets nieuws voor de oude garde die in crypto stapte door een mix van economische en cypherpunk-waarden.”

Bitcoin-rotatie

Potentiële crypto-investeerders hebben nu veel meer opties dan in de cypherpunk-dagen, toen alleen Bitcoin beschikbaar was.

De opkomst van Layer-1’s en gunstigere regulering heeft ertoe geleid dat bedrijven interesse tonen in verschillende chains, wat kan resulteren in flinke waardestijgingen voor de onderliggende tokens.

Maar waarschijnlijk past Bitcoin het best bij het debasement-verhaal.

“BTC, met zijn harde voorraadlimiet, is door Bitcoiners altijd gezien als een hedge tegen het fiat-systeem dat we nu hebben,” zei Tu van Efficient Frontier.

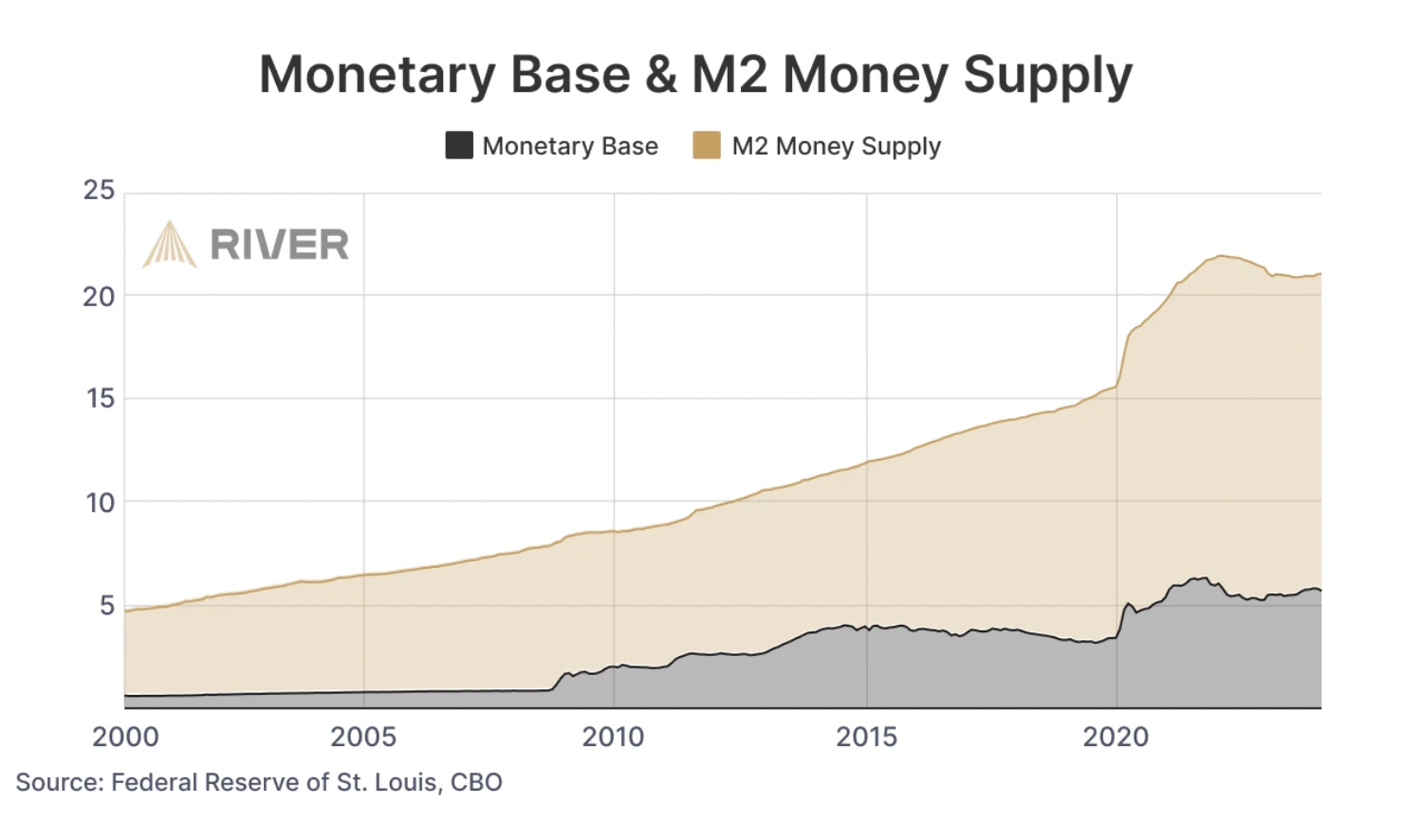

Sinds het geld printen tijdens de pandemie in 2020 is de totale M2-geldhoeveelheid (contant geld en equivalenten) gestegen van ongeveer $15 biljoen naar meer dan $20 biljoen.

Goedkoop en gemakkelijk geld leidde tot een rotatie naar Bitcoin en een hogere Bitcoin koers – tijdens de lockdowns van 2020 zakte BTC tot $4.000. Maar dat betekent niet dat er bij andere macro-ontwikkelingen geen rotatie naar buiten kan plaatsvinden.

Volatiliteit lijkt misschien niet altijd leuk voor onervaren crypto-houders, maar voor handelaren is het erg goed: het dagelijkse Bitcoin-handelsvolume over exchanges ligt op $17 miljard, aldus data-aggregator Newhedge.

“Als de markt crasht doordat de AI-bubbel klapt of iets dergelijks, dan zullen we waarschijnlijk nog steeds zien dat BTC en de algehele cryptomarkt, en waarschijnlijk ook goud, op de korte termijn crashen voordat ze op de middellange termijn beter presteren,” voegde Andrew Tu van Efficient Frontier toe.