De Bitcoin koers in 2025 liet subtiele maar duidelijke veranderingen zien in het gedrag van instituties. BTC bleef het anker van de markt, maar grote investeerders bouwden hun posities langzaam af en verplaatsten hun kapitaal naar geselecteerde altcoins.

Deze verschuiving suggereert dat instituties nu liever hun risico spreiden over meerdere assets. De grote vraag is nu: wat heeft ertoe geleid dat instituties van Bitcoin afstapten, en kan deze trend zich in 2026 doorzetten rekening houdend met de historische vierjarige cyclus van BTC?

Instituties kiezen altcoins boven Bitcoin

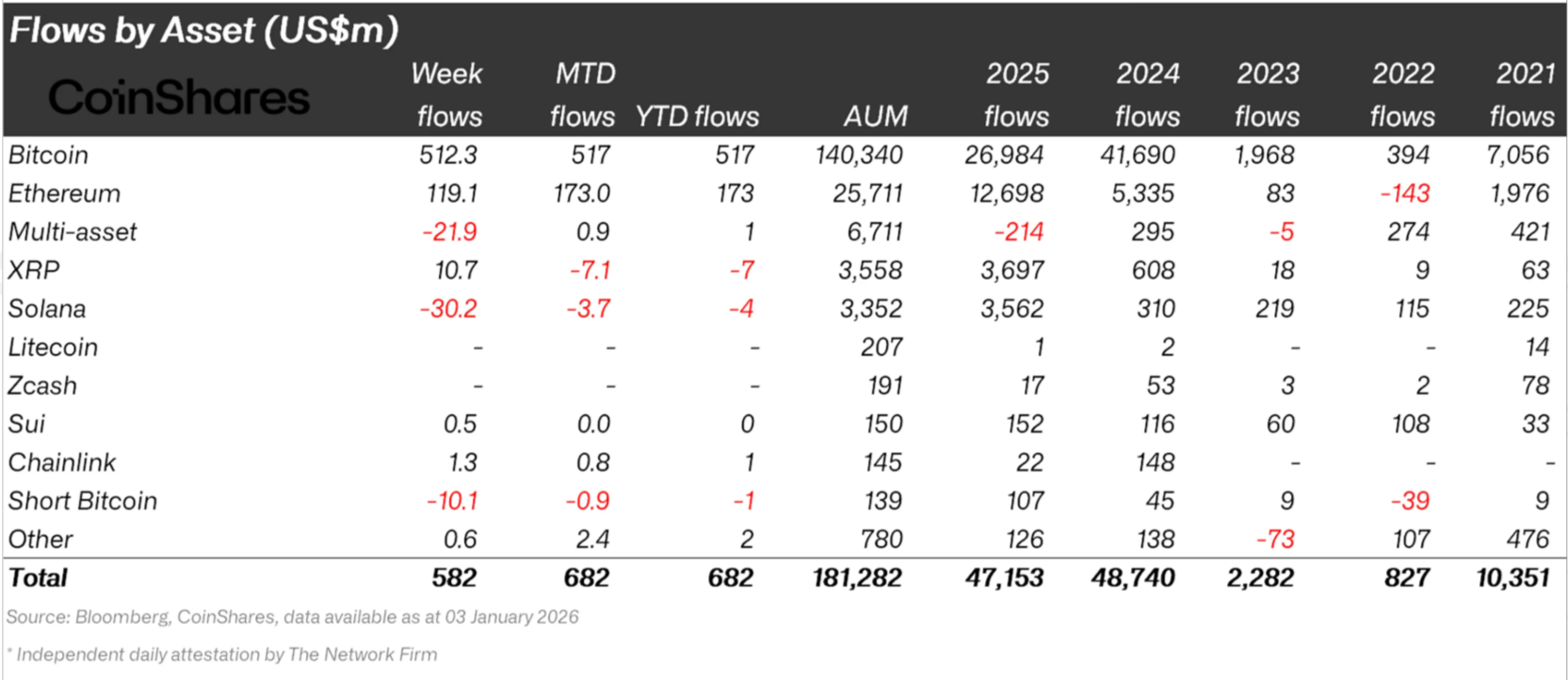

Tussen januari 2025 en december 2025 hebben instituties in grote mate afgebouwd in Bitcoin. Volgens CoinShares stroomde er in 2024 nog zo’n $41,69 miljard in BTC (netflows). Opvallend genoeg zagen altcoins in diezelfde periode juist minder instroom, met Ethereum, XRP en Solana op respectievelijk $5,3 miljard, $608 miljoen en $310 miljoen.

Dit veranderde in 2025: Bitcoin had toen $26,98 miljard instroom, terwijl ETH, XRP en SOL een instroom zagen van $12,69 miljard, $3,69 miljard en $3,65 miljard.

Wil je meer van dit soort token-inzichten? Meld je gratis aan voor de Dagelijkse Crypto Nieuwsbrief van hoofdredacteur Harsh Notariya hier.

De overgang van 2024 naar 2025 betekent een daling van 31% in institutionele interesse voor Bitcoin, terwijl Ethereum juist een stijging zag van 137%. Solana en XRP noteerden zelfs respectievelijk een stijging van 500% en 1.066% in interesse van instituties.

De vraag is nu: waardoor stapten instituties eigenlijk over op altcoins?

Was het DeFI? Het was geen DeFi

Decentralized finance zou de belangrijkste factor moeten zijn die Bitcoin onderscheidt van de grootste altcoin-ecosystemen. In de praktijk stagneerde DeFi-activiteit echter in 2025. De total value locked in DeFi-protocollen groeide fors in 2024; een stijging van 121% van $52 miljard naar $115 miljard, waardoor men rekende op aanhoudend snelle groei.

Die verwachtingen werden niet waargemaakt. In 2025 groeide DeFi TVL met slechts 1,73%, tot $117 miljard. Er kwam bijna geen groei, ondanks nieuwe protocollen en updates. Deze stilstand laat zien dat DeFi er niet in slaagde nieuwe utility te brengen, wat nodig is voor blijvende interesse van instituties.

Deze data ondermijnt het argument dat DeFi-ontwikkelingen instituties naar altcoins hebben geduwd. Als DeFi echt de katalysator was, had de toename van kapitaal de groei in gebruik gevolgd. In plaats daarvan bleef de activiteit gelijk, wat betekent dat andere factoren dan on-chain utility de keuzes van instituties bepaalden in het afgelopen jaar.

Wat leidde eigenlijk tot de verschuiving

Exchange-traded funds (ETF’s) waren de belangrijkste reden waarom instituties naar altcoins draaiden. De verschuiving werd echter vooral gedreven door de narrative en hype, niet door echte groei in de fundamentals. Altcoin ETF’s werden goedgekeurd onder het mom van DeFi-utility, terwijl feitelijke groei uitbleef.

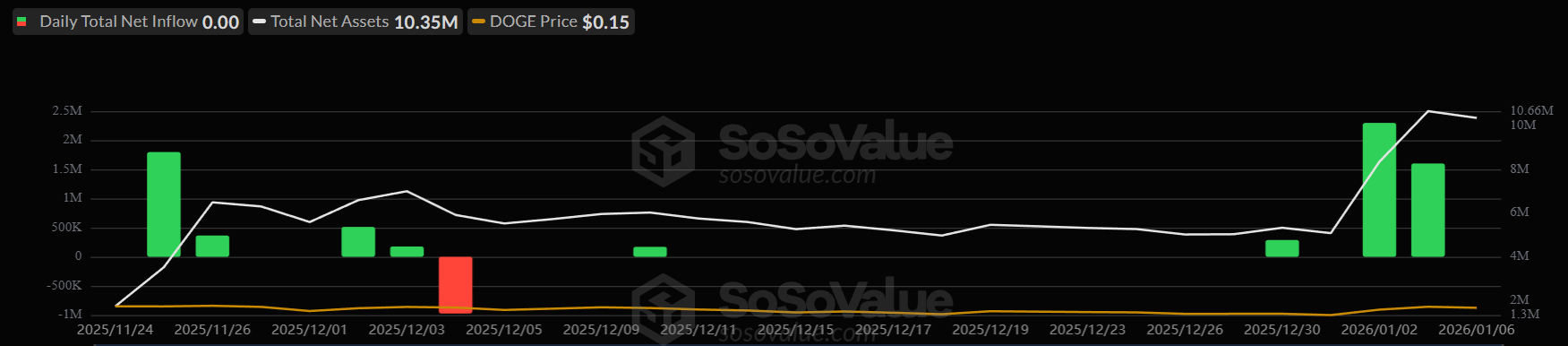

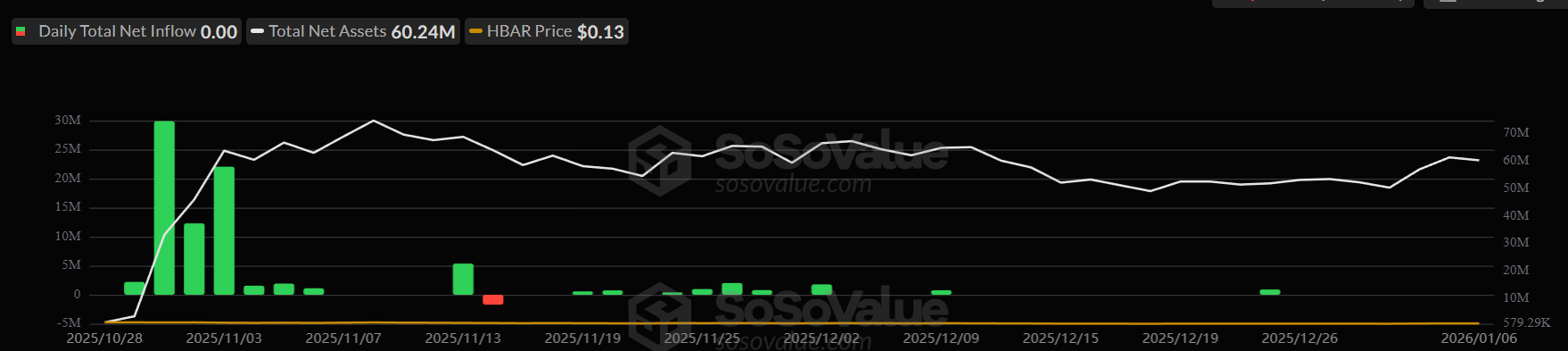

ETF-lanceringen voor XRP, Solana, Dogecoin en Hedera volgden elkaar snel op. In het begin zorgde enthousiasme voor instroom, maar daarna doofde de vraag bij de meeste producten snel uit. Buiten Solana en XRP bleef de activiteit beperkt. Dogecoin ETF’s zagen in de meeste sessies bijna geen nettostromen.

HBAR ETF’s kenden hetzelfde verloop. Instroom was minimaal tot afwezig. Deze patronen laten zien dat instituties niet structureel geïnteresseerd waren in altcoin ETF’s. De producten trokken aandacht, maar nauwelijks langdurig kapitaal. Dit bevestigt dat hype, en niet utility, de drijfveer was achter de verschuiving weg van Bitcoin.

Wat zegt het verleden van Bitcoin over de toekomst?

Het optimisme dat 2025 kenmerkte, kan in 2026 een scherpe correctie krijgen. Twee structurele factoren wijzen op een herwaardering. De eerste is een gebrek aan utility/vraag, en de tweede is Bitcoins vierjarige cyclus. In het verleden bevat deze cyclus een afkoelingsfase na een periode van grote hype.

Jurrien Timmer, director global macro bij Fidelity, noemde 2026 in december 2025 een “off year”. Deze inschatting past bij eerdere cycli, waar na sterke periodes vaak consolidatie of lichte bearishness kwam. Instituties verkleinen in zulke periodes vaak hun risico.

“…mijn zorg is dat Bitcoin mogelijk alweer aan het einde is gekomen van een nieuwe vierjarige halving-cyclus, zowel qua koers als qua tijd. Als we alle bullmarkten (groen) naast elkaar leggen, zien we dat de high van $125.000 in oktober na 145 maanden rally goed past bij wat je zou verwachten. Bitcoin-winters duren ongeveer een jaar, dus mijn gevoel is dat 2026 een ‘jaar vrijaf’ (of ‘off year’) kan zijn voor Bitcoin,” zei Timmer.

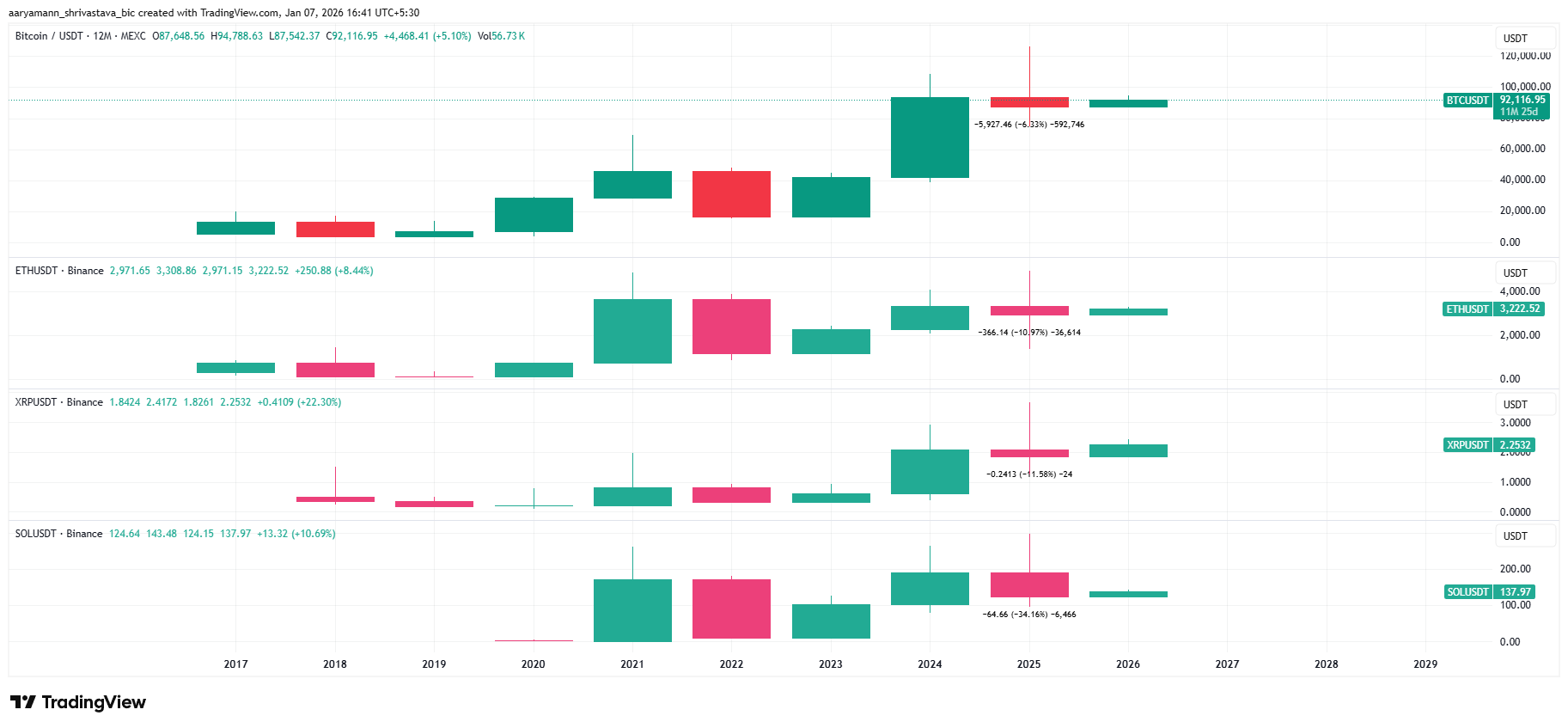

De koersontwikkeling bij verschillende assets ondersteunt deze visie. De Bitcoin koers daalde in 2025 met 6,3%. Ethereum ging 11% omlaag, XRP daalde 11,5%, en Solana viel 34%. Deze gezamenlijke zwakte laat zien dat altcoins niet beter presteerden op basis van fundamentals. Buiten blootstelling via ETF’s hadden instituties weinig reden om altcoins boven Bitcoin te verkiezen.

Wanneer Bitcoin in consolidatie gaat, volgen altcoins meestal. De overgang van 2021 naar 2022 liet dit duidelijk zien. Toen BTC verzwakte, trokken institutionele investeerders zich uit de markt terug (ref. Institutionele stromen in 2025). Een vergelijkbaar patroon kan in 2026 ontstaan, waardoor er minder behoefte is aan speculatieve spreiding en de nadruk weer komt te liggen op liquiditeit en risicobeheer.

De institutionele verschuiving weg van Bitcoin in 2025 lijkt eerder cyclisch dan structureel. Verhalen rondom ETF’s vulden het gat dat het trage DeFi-groei achterliet, maar de vraag bleek zwak. Nu de cyclusdynamiek weer de overhand krijgt, gaan instituties mogelijk heroverwegen of altcoins echt voordelen bieden boven Bitcoin.