ETHZilla heeft $40 miljoen aan Ethereum verkocht om aandelen terug te kopen te midden van een 30% NAV-korting, wat de groeiende problemen in de crypto treasury-sector benadrukt. Ondertussen handelt Japan’s Metaplanet onder zijn Bitcoin-reserves, wat de toenemende risico’s voor de industrie benadrukt.

Analisten waarschuwen dat crypto treasury-bedrijven voor drie gevaarlijke opties staan die waarschijnlijk een sectorbrede hefboomuitbreiding zullen aanwakkeren als de marktdruk aanhoudt.

Treasurybedrijven staan voor waarderingsuitdagingen

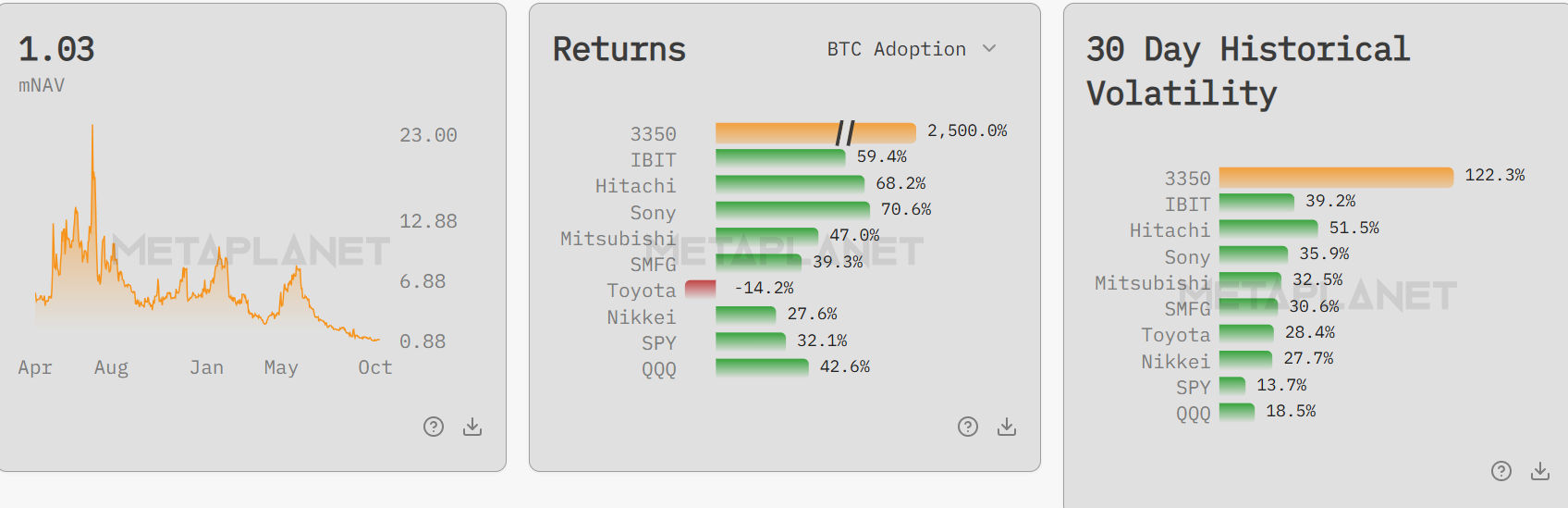

Het Bitcoin treasury-model staat onder nieuwe druk nu verschillende bedrijven onder de nettovermogenswaarde (NAV) vallen. Metaplanet’s aangepaste Netto Vermogenswaarde (mNAV) daalde onlangs naar 0,99 ondanks een Bitcoin-gerelateerde omzetgroei van 115,7% in Q3.

Hoewel het sindsdien is hersteld naar 1,03, markeerde de daling een ongebruikelijk scenario waarin de marktwaarde van het bedrijf lager werd dan zijn directe Bitcoin-bezit.

Sinds juni zijn de aandelen van Metaplanet met ongeveer 70% gedaald, waardoor de eerdere premie voor de bedrijfsstrategie van Bitcoin-treasury is verdwenen. Deze mNAV-inversie suggereert een afnemend marktfiducie in Bitcoin-georiënteerde bedrijfsmodellen en roept belangrijke vragen op over hun veerkracht onder druk.

Onderzoek van Fidelity Digital Assets geeft aan dat niet-mining publieke bedrijven nu meer dan 700.000 BTC en 3 miljoen ETH bezitten, een aanzienlijke concentratie van deze assets. De huidige omstandigheden onthullen kwetsbaarheden in deze benadering van asset management.

Bedrijfsaankopen pauzeren: markten in gevaar

Recente marktanalyse onthult een opmerkelijk gebrek aan bedrijfs-Bitcoin-aankopen na terugvallen. David Duong, hoofd van Institutioneel Onderzoek bij Coinbase, wijst erop dat Bitcoin-aankopen door treasury-bedrijven bijna op year-to-date dieptepunten zijn, zonder zichtbare herstel tijdens oplevingen.

Deze afwezigheid verzwakt de marktstructuur, aangezien dergelijke bedrijven doorgaans de vraag ondersteunen tijdens volatiele fasen. Zonder discretionaire balansinzet is het duidelijk dat de meeste treasuries beperkt vertrouwen hebben in de huidige omstandigheden.

Op Ethereum blijft de aankoop geconcentreerd in één entiteit. Als deze steun verdwijnt, zal de kwetsbaarheid van de markt sterk toenemen, waardoor de afhankelijkheid van een kleine groep grote kopers verder wordt blootgelegd.

ETHZilla’s verkoop van $40 miljoen aan Ethereum voor aandeleninkoop benadrukt de moeilijke evenwichtsoefeningen die nu vereist zijn.

Hoewel de stap bedoeld is om de aandelenwaarde te ondersteunen nu kortingen toenemen, markeert het een verschuiving weg van crypto asset accumulatiestrategieën.

Gevaarlijke paden voor treasurybedrijven

Tegen deze achtergronden schetst Charles Edwards van Capriole Investments drie opties voor treasury-bedrijven die onder mNAV handelen. Elke optie brengt aanzienlijke risico’s met zich mee, maar heeft het potentieel om de manier waarop de sector crypto-assets beheert te hervormen.

“De massa’s treasury-bedrijven die onder mNAV handelen hebben slechts 3 opties: 1. Onderliggende verkopen = slecht voor coin + slecht voor bedrijf 2. Overgenomen worden 3. Hefboom vergroten om ‘rendement’ te verhogen en op te vallen,” schetste Edwards.

Het eerste pad, het verkopen van crypto-reserves, kan zowel de assetprijzen als de bedrijfsmodellen schaden. Liquidaties kunnen overgave signaleren en de waarderingen nog verder naar beneden drijven.

De tweede keuze, het nastreven van overname, kan noodlijdende bedrijven een uitweg bieden. Echter, industrieconsolidatie zal onafhankelijke spelers verminderen en de holdings nog verder concentreren.

De derde, en meest risicovolle, optie is het vergroten van de hefboom om rendementen te verbeteren. Edwards waarschuwt dat dit aanleiding geeft tot “prikkels die zijn afgestemd op massale hefboomgroei van de sector,” een scenario dat een bredere crisis kan veroorzaken als markten verzwakken.

In de komende weken zullen treasury-bedrijven voor kritieke tests staan. Ze moeten deze dringende uitdagingen navigeren zonder de markt uit balans te brengen door risicovolle hefboomwerking.

Metaplanet’s buitengewone algemene vergadering op 22 december zou kunnen onthullen hoe dergelijke bedrijven van plan zijn zich aan te passen en te overleven te midden van aanhoudende mNAV-druk.