Crypto Black Friday’s record liquidaties hebben $19 miljard aan posities gewist, waardoor transparantiegaten tussen gecentraliseerde en gedecentraliseerde platforms zichtbaar werden. Terwijl Binance struikelde, bleef Hyperliquid standvastig, waardoor de 10.10-crash de grootste stresstest voor crypto werd sinds FTX.

De crash en de recente listing-controverse van Binance benadrukten een groeiend thema: de kosten van centralisatie en de aantrekkingskracht van open systemen.

De crash die vertrouwen deed wankelen

Laatste update

Bloomberg rapporteerde dat Hyperliquid meer dan $10 miljard van de $19 miljard aan liquidaties verwerkte, terwijl Binance storingen ondervond en gebruikers terugbetaalde. De DEX bleef 100% operationeel, wat zijn veerkracht tijdens extreme volatiliteit bewees.

Achtergrondcontext

Bitwise CIO Matt Hougan merkte op dat blockchains “de stresstest doorstonden”, en benadrukte dat DeFi-platforms zoals Hyperliquid, Uniswap en Aave operationeel bleven terwijl Binance de handelaren moest compenseren. Zijn conclusie: decentralisatie bewaarde de marktintegriteit terwijl hefboomhandelaren instortten.

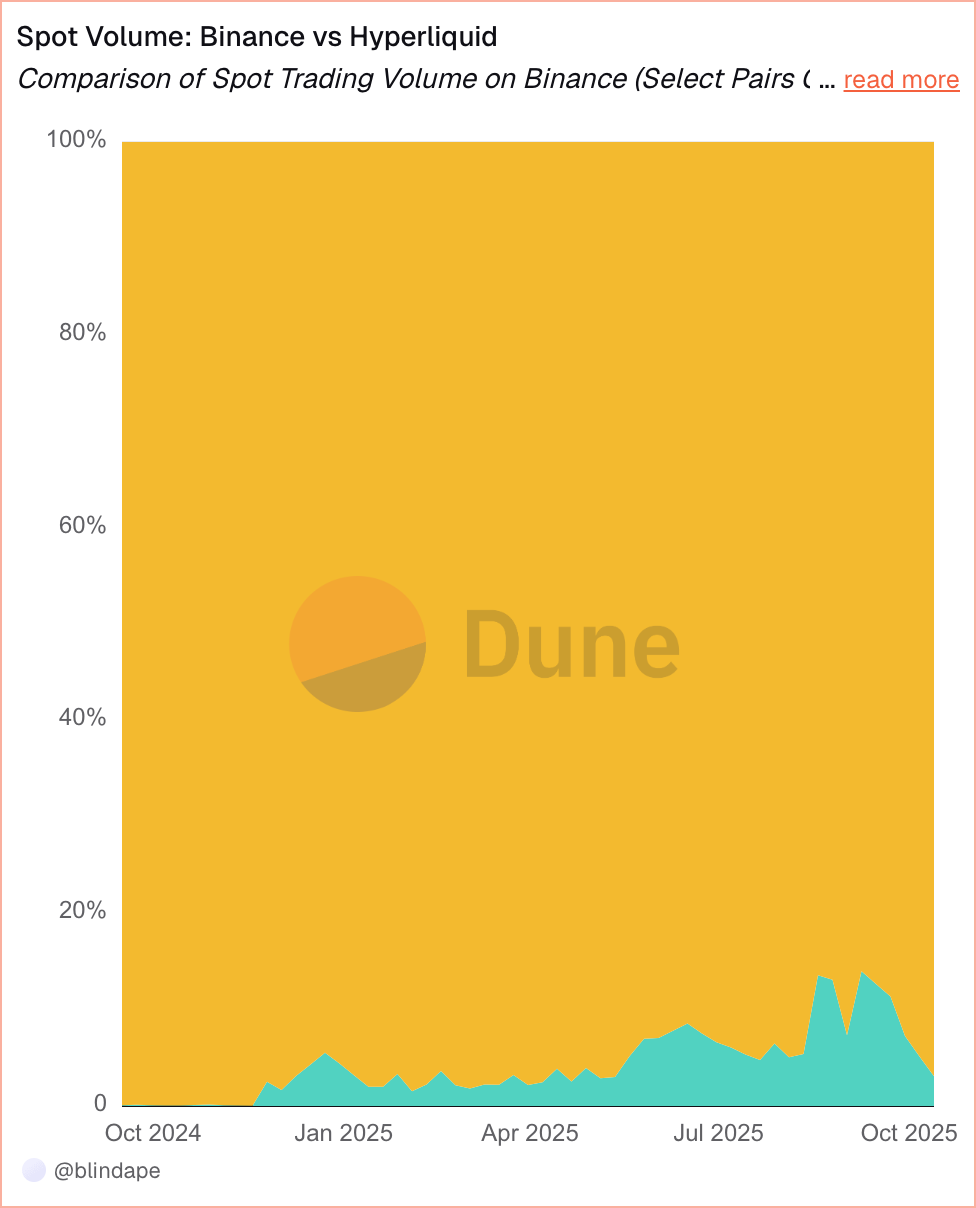

Dune-gegevens tonen aan dat Binance het spotvolume domineert, terwijl het aandeel van Hyperliquid onder de 10% blijft ondanks een gestage groei tot halverwege 2025. Dezelfde vertrouwenskloof die tijdens de crash aan het licht kwam, verscheen al snel in een andere vorm – het debat over listingkosten.

Binance krijgt te maken met de listing-backlash

Diepere analyse

De CEO van Limitless Labs beweerde dat Binance 9% van de tokenvoorraad en miljoenen dollars aan stortingen eiste voor listings. Binance ontkende dit, onder verwijzing naar terugbetaalbare stortingen, en verdedigde zijn Alpha-programma. Het eerlijkheidsdebat laaide op toen het vertrouwen in CEX een nieuw dieptepunt bereikte.

Achter de schermen

CZ voerde aan dat exchanges verschillende modellen volgen en zei: “Als je de kosten niet leuk vindt, bouw dan je eigen platform zonder kosten.” Hyperliquid reageerde dat er op zijn netwerk “geen listingkosten, afdeling of poortwachters zijn.” Spotimplementatie is zonder toestemming: elk project kan een token lanceren door gas in HYPE te betalen en tot de helft van de handelskosten op hun paren te verdienen.

Uniswap-oprichter Hayden Adams voerde aan dat DEX’s en AMM’s al gratis listing en liquiditeit bieden—als projecten nog steeds CEX-kosten betalen, is dat puur voor marketing.

Hyperliquid komt naar voren als de on-chain uitdager

Essentiële feiten

| Platform | Volume sept 2025 | Marktkap |

|---|---|---|

| Hyperliquid | ≈ $200 B | ≈ $13,2 B |

| Aster | ≈ $20 B | ≈ $2,5 B |

| dYdX | ≈ $7 B maandelijks | $1,5 T cumulatief |

Vooruitblik

VanEck bevestigde dat Hyperliquid 35% van de blockchainkosteninkomsten in juli veroverde. Circle voegde native USDC toe aan de chain, en Eyenovia lanceerde een validator en HYPE-treasury. HIP-3 maakte toestemmingloze perps mogelijk, waardoor ontwikkelaars futuresmarkten voor elke asset kunnen creëren.

Grayscale rapporteerde dat DEX’s prijstechnisch concurrerend zijn geworden met CEX’s, waarbij Hyperliquid als de doorbraak van 2025 wordt genoemd. Het voorspelt dat DEX’s de lange staart van assets kunnen domineren waar transparantie en community governance het belangrijkst zijn.

Het voordeel van Hyperliquid ligt in efficiëntie. Een team van tien ingenieurs runt een platform dat kan concurreren met de 7.000 medewerkers en $500 miljoen marketinguitgaven van Binance. De DEX zet besparingen om in tokenwaarde en liquiditeitsbeloningen door de bureaucratie en advertenties voor listings te verminderen. VanEck noemt dit “winst zonder marketinguitgaven”—een voorsprong die geen gecentraliseerde speler kan kopiëren.

De gegevens tonen aan dat Hyperliquid’s aandeel in Binance’s volume in augustus ~15% bereikte voordat het iets afnam, wat wijst op een groeiende interesse van handelaren in on-chain derivaten.

De weg vooruit voor exchanges

Risico’s & Uitdagingen

Bitwise-analist Max Shannon vertelde BeInCrypto dat gedecentraliseerde perps binnen vijf jaar een jaarlijks volume van $20–30 biljoen kunnen bereiken als de regelgeving in lijn is. Hij waarschuwde dat DEX’s die $67 miljard per dag verwerken, mogelijk onder toezicht komen te staan en gestandaardiseerde orakels, gecontroleerde verzekeringsfondsen en risicobeheersing nodig hebben.

Deskundige Meningen

“Perp DEX’s kunnen falen, maar hun risico’s zijn transparant en on-chain,” zei Max Shannon, Bitwise.

“Hyperliquid heeft alles in huis om het Huis van Financiën te worden,” verklaarde OAK Research.

“Gecentraliseerde exchanges blijven relevant door hybride modellen te omarmen—het combineren van non-custodial trading, diepe liquiditeit en regulatoire vertrouwen,” vertelde Gracy Chen, Bitget CEO, aan BeInCrypto.

Conclusie

Paradigm drong er bij de CFTC op aan om de transparantie van DeFi te erkennen, met het argument dat gedecentraliseerde handel al aan belangrijke regelgevende doelen voldoet, zoals onpartijdige toegang en controleerbaarheid. Nu regelgevers zich openstellen voor DeFi en instituties on-chain modellen adopteren, staat Hyperliquid’s permissionless ecosysteem als het meest geloofwaardige alternatief voor gecentraliseerde macht in de crypto-wereld—waar transparantie vertrouwen vervangt als de basis van financiën.