Een robotadviseur (robo advisor nederland) is precies hoe het klinkt – een geautomatiseerde financieel adviseur die geld beheert of financieel advies geeft op basis van algoritmes. Omdat veel beslissingen kunnen worden gecategoriseerd zonder menselijke tussenkomst, kan een robo trader een geweldige manier zijn om investeringsstrategieën te overwegen zonder je persoonlijke portefeuille door te nemen met een menselijke financieel adviseur. Deze gids biedt een grondige en inzichtelijke kijk in de wereld van robo advisors.

- Wat is een robo advisor?

- Hoe werkt een robo adviseur?

- Hoe te beginnen met het gebruik van robo advisors

- Wat zijn de kosten voor een robo advisor?

- Kenmerken van robo advisors

- Wat zijn de voordelen van een robo advisor nederland?

- De beste robo advisor nederland van 2024

- De beperkingen van robo advisors

- Zijn robo advisors iets voor jou?

- Veelgestelde vragen

Wat is een robo advisor?

Het concept van robo-adviseurs ontstond in 2008, een jaar na de economische crash van 2007, en won aan sterke populariteit tijdens het hoogtepunt van de Grote Recessie in 2009. Deze adviseurs bieden gebruiksvriendelijke interfaces voor financiële besluitvorming. In 2025 zijn robo-adviseurs geëvolueerd en integreren ze blockchaintechnologie en gedecentraliseerde financiële (DeFi) principes. Ze helpen gebruikers bij het identificeren van hun risicotolerantie, het stellen van doelen voor verschillende mijlpalen in het leven en het autonoom beheren van investeringen in overeenstemming met die doelen.

Hoe werkt een robo adviseur?

Robo advisors dienen meerdere doelen. Ze helpen consumenten hun risicotolerantie te ontdekken, doelen te stellen voor mijlpalen in hun leven en beleggingen te beheren op basis van die doelen. Deze adviseurs maken gebruik van algoritmes om portefeuilles te optimaliseren voor belastingefficiëntie en actieve diversificatie.

Ze monitoren en herbalanceren beleggingen 24/7 en reageren snel op marktveranderingen. Bovendien maken ze gebruik van kunstmatige intelligentie (AI) om gepersonaliseerd financieel advies te geven en toekomstige economische scenario’s te voorspellen, waardoor gebruikers betere beslissingen kunnen nemen.

Hoe te beginnen met het gebruik van robo advisors

Robo advisors worden zorgvuldig ontworpen door ervaren beleggingsadviseurs met tientallen jaren ervaring in de financiële sector samen met tech- en designprofessionals. Er zijn verschillende robo-advisors die het overwegen waard zijn terwijl je op zoek gaat naar de beste match. Vaak hebben ze eenvoudig te gebruiken dashboards, initiële enquêtes om je te helpen hun werk te begrijpen en duidelijke deliverables die zijn gedefinieerd voordat je je aanmeldt.

Om te beginnen moet je research doen om er een te vinden die aansluit bij je beleggings- en financiële doelstellingen, risicotolerantie en budget. Zodra je een robo-adviseur hebt gekozen, moet je een account aanmaken. Dit proces omvat meestal het verstrekken van persoonlijke informatie, zoals je naam, adres, sofinummer en mogelijk wat financiële informatie.

Wat zijn de kosten voor een robo advisor?

Robo advisors rekenen meestal beheerkosten die als relatief kostenefficiënt worden beschouwd in vergelijking met traditionele makelaarskosten. Deze vergoedingen variëren meestal van 0,25% tot 0,75% van je jaarlijkse portefeuille. Deze vergoedingenstructuur is een sterke besparing vergeleken met de traditionele vergoedingen voor financieel adviseurs, die over het algemeen hoger zijn.

Sommige robo-advisors bieden ook vaste maandelijkse tarieven voor hun diensten, variërend van $1 tot $9 per maand, afhankelijk van de functies en diensten die worden geleverd.

Kenmerken van robo advisors

Als je overweegt om robo-advisors te gebruiken voor je beleggingsbehoeften, is het belangrijk om rekening te houden met een aantal extra functies die ze bieden, zoals:

- Portefeuillebeheer: Robo-investeerders creëren gepersonaliseerde beleggingsportefeuilles, vaak gebaseerd op de Moderne Portefeuille Theorie, die fondsen toewijst aan diverse, niet-gecorreleerde investeringen. Deze platforms passen de investeringsratio’s aan in reactie op economische veranderingen, in overeenstemming met het risicoprofiel en de doelstellingen van de investeerder.

- Tax-loss harvesting: Deze strategie houdt in dat assets met verlies worden verkocht om vermogenswinstbelastingverplichtingen te compenseren en is een standaarddienst die wordt aangeboden door robo-advisors. Robo-beleggingsplatforms automatiseren tax-loss harvesting efficiënt en kosteneffectief, zodat er geen handmatige interventie nodig is.

Wat zijn de voordelen van een robo advisor nederland?

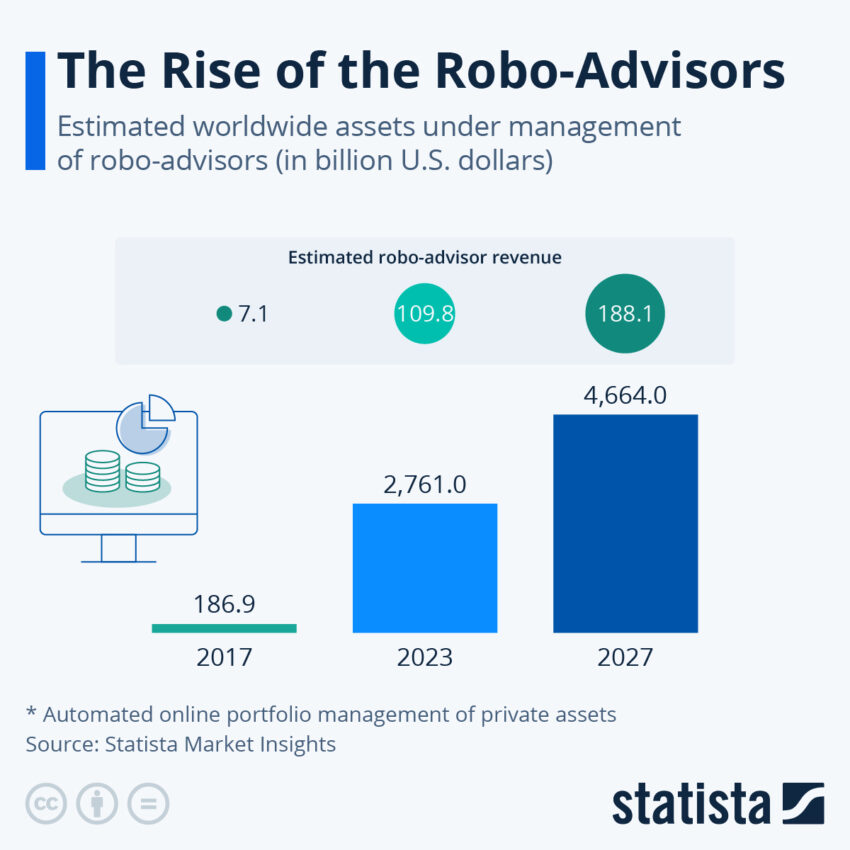

Volgens data van Statista Market Insights zullen de assets onder beheer in 2027 naar verwachting de grens van $ 4,5 biljoen passeren . De groeiende populariteit van robo advisors in beleggingsbeheer stelt investeerders in staat om hun portefeuilles gemakkelijk te diversifiëren via gebruiksvriendelijke apps en calculators, vaak in combinatie met low management fees. Deze platforms bieden vaak de optie om menselijke beleggingsadviseurs te raadplegen voor complexe beslissingen of om duidelijkheid te krijgen over beleggingsstrategieën.

Daarnaast kunnen robo advisors een geweldige optie zijn tijdens onzekere markten omdat het menselijke emotionele element uit de beslissing wordt gehaald. In plaats van te worstelen met verliezen of te beslissen wanneer het de beste tijd is om te kopen of te verkopen, kunnen robo-adviseurs de investeerder op koers houden op basis van hun vooraf bepaalde investeringsplan.

De beste robo advisor nederland van 2024

1. Betterment

Bovenaan onze lijst van de beste robo-advisors staat Betterment, dat een uitstekend antwoord is op de “hoe verdienen beginners geld op de aandelenmarkt” vraag. Betterment werd in 2008 gelanceerd als het eerste robotplatform. Het begon stortingen van klanten te accepteren in 2010. Sindsdien is de dienst toonaangevend gebleven in de sector.

Betterment is de grootste onafhankelijke robo-advisor, met meer dan $40 miljard aan assets onder beheer, hoort het thuis op onze lijst van top robo-advisors. Het brengt minimale kosten in rekening en biedt blootstelling aan veel assets, waardoor je het beste van twee werelden krijgt.

Hun service Betterment Digital biedt geautomatiseerd portefeuillebeheer vanaf slechts $10, terwijl Betterment Premium onbeperkte telefonische toegang biedt tot gecertificeerde financiële planners voor accounts met een minimum van $100.000. Betterment onderscheidt zich door de vele portefeuille-opties, waaronder maatwerk, en hanteert een low account minimum, waardoor het toegankelijk en aantrekkelijk is voor een breed scala aan investeerders.

Account instellen

Het instelproces voor een account bij Betterment blijft gebruiksvriendelijk, vooral voor gebruikers van mobiele apparaten. Nieuwe gebruikers moeten persoonlijke gegevens invoeren zoals leeftijd, jaarinkomen en beleggingsdoelstellingen. In tegenstelling tot sommige andere platforms richt Betterment zich niet op risicogerelateerde vragen; in plaats daarvan stelt het een asset allocatie voor met het bijbehorende risico, die gebruikers kunnen aanpassen op basis van hun voorkeur voor aandelen versus vastrentende waarden.

Betterment moedigt het koppelen van externe rekeningen aan, zoals bank- en effectenrekeningen, voor een uitgebreid overzicht van assets en gemakkelijker financieren. De dienst ondersteunt individuele en gezamenlijke rekeningen, Roth en traditionele IRA’s en trusts, maar biedt geen solo 401(k) rekeningen, college spaarplannen of Uniform Gift to Minors Act rekeningen.

Minimale rekening

Betterment biedt twee primaire serviceopties: Betterment Digital, waarvoor geen minimumsaldo vereist is, en Betterment Premium, waarvoor een minimumsaldo van $100.000 vereist is en jaarlijkse kosten van 0,40% in rekening worden gebracht.

Betterment Premium biedt klanten onbeperkte telefonische toegang tot gecertificeerde financiële adviseurs, die persoonlijke financiële planning en advies bieden. Beide diensten zijn standaard voorzien van tax-loss harvesting, zonder extra kosten, waardoor de nadruk wordt gelegd op belastingefficiëntie in beleggingsstrategieën.

Topfuncties:

- Financiële planning: Het bedrijf biedt pakketten op maat van specifieke levensgebeurtenissen. Deze pakketten omvatten een startsessie van 45 minuten voor nieuwe klanten om hen te helpen bij het effectief instellen van hun rekeningen. Andere pakketten zijn gericht op sparen voor school, huwelijk, pensioen en algemeen financieel welzijn. Deze diensten bieden persoonlijke adviessessies die meestal ongeveer 60 minuten duren.

- Contantrekening met hoog rendement: De rekening vereist geen minimumsaldo en de FDIC garandeert het spaargeld van elke klant tot $1 miljoen. Daarnaast biedt Betterment een betaalrekening zonder minimumsaldovergoedingen, onderhoudskosten of kosten voor rood staan.

- Two-Weg Sweep: Deze functie verbetert het kasbeheer door automatisch geld over te boeken tussen uw Betterment spaar- en betaalrekeningen op basis van specifieke criteria.

Klantenservice

Bij Betterment heb je van maandag tot vrijdag van 9.00 tot 18.00 uur telefonisch en per e-mail toegang tot vertegenwoordigers van de klantenservice. Deze toegang is alleen beschikbaar in het weekend van 11 AM tot 6 PM.

Voordelen

- Gemakkelijk op te zetten

- Betaalbare advieskosten

- Flexibiliteit om verschillende portfolio-opties te kiezen die zijn afgestemd op individuele doelstellingen

Nadelen

- Hogere dan gemiddelde kosten voor deskundige financiële begeleiding

- Potentiële risico’s verbonden aan de beleggingsaanpak met noodfondsen

2. Ellevest

Ellevest richt zich op het empoweren van vrouwen door investeringsoplossingen op maat aan te bieden, een stap in de richting van het overbruggen van de welvaartskloof tussen mannen en vrouwen in de financiële wereld.

Hoewel de belangrijkste missie het ondersteunen van vrouwelijke investeerders is, is het platform inclusief en staat het open voor klanten van alle geslachten. Ellevest heeft het grootste deel van haar aanbod geïntegreerd in een handig maandelijks abonnementsmodel om haar diensten te stroomlijnen, waardoor het toegankelijker en eenvoudiger te beheren is voor gebruikers.

Account instellen

Ellevest biedt eenvoudige toegang tot executive coaching voor loopbaanbegeleiding, salarisonderhandeling en Private Wealth Management voor particulieren die $1 miljoen of meer investeren. Deze high-tier service omvat een toegewijde financieel adviseur, portefeuilleconstructie op maat en gespecialiseerde beleggingsopties. Het “Plus”-plan en de hogere niveaus van Ellevest bieden onbeperkte ondersteuning van een conciërgeteam om te helpen met verschillende vragen, waaronder IRA- en 401(k)-beheer.

Minimale rekening

Met de beleggingsservice van Ellevest kunt u beginnen zonder een specifiek minimumsaldo op uw rekening. Om de volledige voordelen van bepaalde portefeuilles te bereiken, moet u echter wel specifieke saldodrempels bereiken, die variëren tussen $1 en $240.

Belangrijkste functies

- Uitgeven en sparen: Ellevest biedt een MasterCard-debetkaart met functies zoals het oplossen van ID-diefstal en contactloze betalingen, en er zijn geen kosten voor minimumsaldo, rood staan of kaartvervanging. De bankproducten zijn van de Coastal Community Bank, die een FDIC-verzekering tot $ 250.000 biedt.

- Leren op aanvraag: Het platform biedt leermiddelen voor investeringen en loopbaanontwikkeling, met toegang tot menselijke financiële planners tegen extra kosten.

- Kosten: Ellevest heeft drie abonnementsniveaus: Essential ($1/maand) met toegang tot beleggingsrekeningen en voordelen voor spenderen en sparen; Plus ($5/maand), met hulp bij pensioenplanning; en Executive ($9/maand) met diverse portefeuilleopties en 50% korting op toekomstige leersessies.

Voordelen

- Low lidmaatschapskosten

- Onbeperkte toegang tot online workshops, e-mailcursussen en videobronnen van experts

- Biedt private wealth management voor high en ultra-high-net-worth particulieren, families en instellingen

- Geen rekeningminimum

Nadelen

- Geen verliescompensatie

- 0% JKP op cash management account

3. SoFi Invest

Sinds de oprichting in 2011 staat SoFi bekend om zijn financiële producten van topkwaliteit, en het SoFi Invest®-platform is daar een goed voorbeeld van. Deze geautomatiseerde beleggingsdienst biedt geen kosten voor accountbeheer en maakt een minimum rekeningsaldo overbodig. Het beschikt over een uitgebreide selectie van low-cost ETF’s en zorgt voor driemaandelijkse herbalancering van de portefeuille. De robo-advisor van SoFi valt vooral op door zijn extra beleggingsvoordelen, waaronder unieke bonussen, waarmee het zich onderscheidt in de sector van robo-advisering.

Rekening instellen

SoFi Invest biedt Automatisch en Actief Beleggen zonder beheerskosten en zonder minimuminvestering. Automated Investing gebruikt ETF’s voor gevarieerde portefeuilles, terwijl Active Investing commissievrij handelen in aandelen en ETF’s mogelijk maakt. Beide opties bieden automatische herbalancering en toegang tot gratis gecertificeerde financiële planners. Het openen van een rekening is eenvoudig en vereist dat gebruikers vragen beantwoorden om hun portefeuille af te stemmen op hun beleggingsdoelen en risicotolerantie.

Minimum rekening

SoFi heeft geen minimum rekening.

Klantenservice

SoFi Invest biedt klantenondersteuning via e-mail, chat en telefoon, waarbij telefonische ondersteuning dagelijks beschikbaar is van 5 uur ‘s ochtends tot 5 uur ‘s middags. Het is belangrijk om te weten dat hulp die specifiek betrekking heeft op beleggen alleen op werkdagen beschikbaar is.

Kosten

Het platform biedt een promotie voor nieuwe gebruikers die zich aanmelden via de mobiele app, waarbij ze tussen $5 en $1.000 aan gratis aandelen kunnen ontvangen. Het platform heeft geen minimale accountvereisten, waardoor gebruikers met elk bedrag kunnen beginnen met beleggen, en rekent $0 per transactie. SoFi Active Investing is vooral geschikt voor actieve traders, ETF investeerders en diegenen die geïnteresseerd zijn in het kopen van fractionele aandelen.

Voordelen

- Fractionele aandelen beschikbaar

- Gratis financieel advies

- Geen beheerskosten

Nadelen

- Low interest rate op niet-geïnvesteerd geld

- Vereist $10 om te beginnen met beleggen

De beperkingen van robo advisors

Een robo advisor biedt geautomatiseerd beheer en het stellen van doelen, maar mist de diepgang van menselijke financiële planners, vooral voor complexe behoeften; hier zijn enkele van de beperkingen:

- Robo advisor vs. financiële planner: Robo-adviseurs worden op de markt gebracht als geautomatiseerde financiële planners, maar ze moeten de uitgebreide, gepersonaliseerde planning bieden die een menselijke financiële planner biedt. Ze zijn efficiënt in portefeuillebeheer, maar moeten strategieën op maat maken voor individuele situaties.

- Personalisatie: Robo advisors bieden basisaanpassingen voor beleggingsdoelen, maar hebben meer diepgaande personalisatie nodig voor complexe financiële behoeften. Gebruikers kunnen vaak gecertificeerde financiële planners raadplegen voor gedetailleerde begeleiding.

- Prestaties: Net als alle beleggingen hebben robo-advisors risico’s, en hun prestaties zijn niet gegarandeerd. Rendementen zijn afhankelijk van de marktprestaties van de geselecteerde assets.

Zijn robo advisors iets voor jou?

Robo-adviseurs beheren beleggingen zonder dat er een menselijke financieel adviseur aan te pas komt, vaak met low of geen minimumsaldo vereisten, waardoor ze toegankelijk zijn voor een breder scala aan investeerders. Als je waarde hecht aan gebruiksgemak, minimaal hands-on beheer en betaalbaarheid, dan kunnen robo-advisors een passende keuze zijn. Of robo-advisors bij je passen hangt af van je beleggingsbehoeften en -voorkeuren. Ze zijn ideaal voor wie op zoek is naar een gestroomlijnde en geautomatiseerde benadering van beleggen, vooral gunstig voor nieuwkomers of mensen met eenvoudige portefeuilles.

Veelgestelde vragen

Wat is een robo advisor?

Hoe werkt een robo advisor?

Wat zijn de voordelen en beperkingen van het gebruik van robo advisors?

Disclaimer

Alle informatie op onze website wordt te goeder trouw en uitsluitend voor algemene informatiedoeleinden gepubliceerd. Elke actie die de lezer onderneemt op basis van de informatie op onze website is strikt op eigen risico.