Ethereum ETF’s zijn er! Nou ja, bijna! De Amerikaanse Securities and Exchange Commission (SEC) heeft vanaf mei 2024 verschillende spot Ethereum ETF’s goedgekeurd, wat een belangrijk keerpunt voor de crypto-industrie markeert. Toch is de goedkeuring niet zo eenvoudig als het lijkt. Je kunt dus niet zomaar online gaan en posities innemen in ETH ETF’s zoals bij de Bitcoin ETF’s. Wil je meer weten?

Geen zorgen! In deze gids over Ethereum ETF’s leer je alles over dit zeer controversiële ETF-segment en hoe het werkt.

Methodologie

Bij het selecteren van de beste platforms waarop gebruikers Ethereum in 2024 kunnen kopen, heeft BeInCrypto een grondige analyse uitgevoerd, waarbij rekening werd gehouden met verschillende factoren, zoals gebruiksgemak, beveiligingsfuncties, handelsinstrumenten, stortingsmethoden, commissies en extra functies die door de platforms worden aangeboden. Onze productteams hebben gedurende een periode van zes maanden een aantal toonaangevende beurzen getest voordat ze de opties hebben beperkt. Hieronder vind je redenen voor de selectie van elk platform:

1. Coinbase:

De gebruiksvriendelijke interface van Coinbase maakt het toegankelijk voor zowel beginners als ervaren handelaren. Het intuïtieve ontwerp van het platform vereenvoudigt het koopproces, waardoor gebruikers gemakkelijk Ethereum kunnen kopen.

Coinbase biedt gebruikers ook geavanceerde handelshulpmiddelen en grafieken, waardoor ze weloverwogen beslissingen kunnen nemen. Met deze tools kunnen gebruikers markttrends analyseren en transacties effectief uitvoeren.

Beveiliging is van het grootste belang als het gaat om de aankoop van Ethereum en andere cryptocurrencies. Coinbase maakt gebruik van de modernste encryptieprotocollen om het geld en de persoonlijke informatie van gebruikers te beschermen, wat investeerders gemoedsrust biedt.

2. OKX:

OKX valt op door zijn ondersteuning van hefboomtransacties, waarbij zowel gewone beleggers als doorgewinterde handelaren worden bediend die hun rendement willen maximaliseren. Deze functie vergroot de aantrekkingskracht van het platform voor een breed scala aan gebruikers.

Het wereldwijde platform biedt ook meerdere stortingsmethoden, waardoor gebruikers over de hele wereld flexibiliteit en gemak krijgen.

OKX biedt ook met name concurrerende commissies, waardoor gebruikers kosteneffectief in Ethereum kunnen handelen. Lagere kosten vertalen zich in een hoger potentieel rendement voor beleggers, waardoor OKX een aantrekkelijke keuze is

3. Uphold:

Met de cross-asset swap-functie van Uphold kunnen gebruikers Ethereum naadloos uitwisselen met andere cryptocurrencies en traditionele activa. Deze functionaliteit verbetert de liquiditeits- en diversificatiemogelijkheden voor beleggers.

Het platform biedt ook geautomatiseerde handelsondersteuning, waardoor gebruikers handelsstrategieën kunnen implementeren en transacties automatisch kunnen uitvoeren. Deze functie is vooral gunstig voor degenen die hun handelsactiviteiten willen optimaliseren.

Ten slotte vergemakkelijkt de directe kaartintegratie van Uphold naadloze aankopen van Ethereum met behulp van debet- of creditcards. Deze integratie stroomlijnt het koopproces en biedt gemak en toegankelijkheid voor gebruikers.

Gezien de gebruiksvriendelijke interfaces, geavanceerde handelsinstrumenten, robuuste beveiligingsmaatregelen en extra functies die worden aangeboden door Coinbase, OKX en Uphold, identificeerde BeInCrypto deze platforms als de beste opties om Ethereum te kopen in 2025.

Of gebruikers nu prioriteit geven aan gemak, handelsflexibiliteit of extra functies, deze platforms komen tegemoet aan uiteenlopende behoeften en bieden een uitgebreide oplossing voor Ethereum-investeerders.

Voor meer informatie over de Verificatie Methodologie van BeInCrypto, volg deze link.

- Beste platformen om ETH te kopen na spot Ethereum ETF goedkeuring

- Coinbase

- OKX

- Uphold

- Wat is een Ethereum ETF?

- De werking van ETH ETF’s uitgelegd

- Soorten ETH ETF’s

- Spot Ethereum ETF vs. Ethereum futures ETF

- Ethereum ETF gids: Welke ETF’s te kiezen?

- Ethereum ETP vs. Ethereum ETF uitgelegd

- Voor- en nadelen van Ethereum ETF’s

- Wat is het verschil tussen Ethereum en Ethereum ETF?

- Ethereum ETF vs. Bitcoin ETF

- Hoe kan ik beleggen in ETH ETF?

- Kan ETH ETF het ultieme “flippening” instrument zijn?

- Veelgestelde vragen

Beste platformen om ETH te kopen na spot Ethereum ETF goedkeuring

Stel dat je wat ETH wilt kopen voordat spot-ETF’s officieel verhandelbaar worden. In dat geval kunnen deze platforms veilige en probleemloze ETH-transacties voor beginners mogelijk maken, terwijl ze enkele handige functies bieden voor gevorderde handelaren. Onthoud dat de goedkeuring van ETH-ETF’s en de handelsblootstelling daarvan geen winsten garanderen.

Coinbase

•Gemakkelijk te navigeren

•Krachtige tools en grafieken

•State-of-art encryptie

•Ondersteunt hefboomtransacties

•Meerdere stortingsmethoden

•Concurrerende commissies

Uphold

•Cross-asset-swaps

•Geautomatiseerde handelsondersteuning

•Directe kaartintegratie voor makkelijke aankopen

Wat is een Ethereum ETF?

Ethereum ETF’s zijn niets bijzonders. Fundamenteel functioneren ze nog steeds zoals Bitcoin ETF’s. Het doel is om investeerders een transparante, toegankelijke en gereguleerde route te bieden naar blootstelling aan Ethereum – op de een of andere manier. Terwijl een spot ETH ETF naar verwachting directe blootstelling aan de Ether koers zal bieden, bestaan er al Ethereum futures ETF’s op Amerikaanse markten.

Deze ETF’s – Exchange-Traded Funds – zijn beschikbaar op toonaangevende beurzen en staan genoteerd als aandelen. Wanneer traders of investeerders ETF-aandelen kopen, krijgen ze blootstelling aan crypto zonder dat ze gecentraliseerde en gedecentraliseerde exchanges hoeven te gebruiken of crypto wallets hoeven te installeren en beheren.

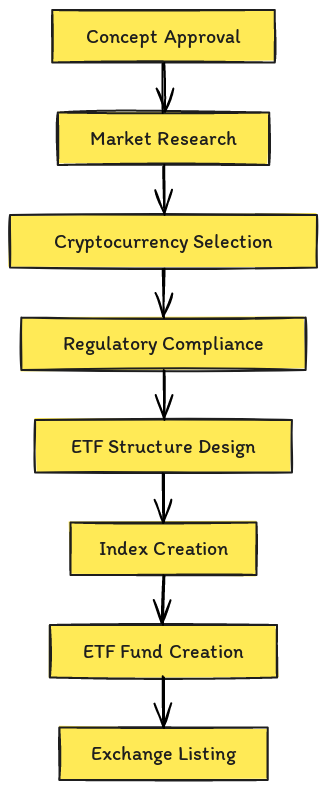

De werking van ETH ETF’s uitgelegd

Ter herinnering, spot ETH ETF’s bestaan nog niet (althans, niet op de Amerikaanse markten). Als en wanneer ze er komen, zullen de fondsen die verantwoordelijk zijn voor de ETF’s het kapitaal van investeerders bundelen om daadwerkelijk ETH te kopen, wat dan de onderliggende asset van de ETF zou worden. Wat betreft de futures ETF’s met betrekking tot Ethereum, bieden de fondsbeheerders blootstelling aan de futurescontracten, waarbij het kapitaal wordt gebruikt en samengevoegd om contracten te kopen.

Omdat de contracten een vervaldatum hebben, zijn contractverlengingen nodig om de blootstelling van ETF-aandelen aan Ethereum te handhaven. Het proces omvat de verkoop van bijna-vervaldatum contracten en het gebruik van de fondsen om de contracten te kopen met een lange vervaldatum. In het geval van een Futures Ethereum ETF is contractbeheer de sleutel.

“We zijn 280 dagen verwijderd van de BTC halving en het ziet ernaar uit dat er tegen het einde van het jaar een spot Bitcoin ETF komt, zo niet eerder. Dit zal ongetwijfeld leiden tot andere ETF-mogelijkheden voor andere cryptoactiva.”

Vance Spencer, medeoprichter van Framework Ventures: X

Het is ook belangrijk om op te merken dat SEC verschillende spot ETF-evaluatiemechanismen volgt aan de achterkant, waar de correlatie tussen de spot- en futuresmarkt wordt geëvalueerd en bestudeerd. Deze stap is van vitaal belang om de nauwkeurigheid te bepalen van het volgen van crypto-indexen of het volgen van de ETH koers in het geval van spot ETF’s.

SEC gebruikt ook andere instrumenten, zoals de Howey Test, om te bepalen of de asset het creëren van een ETF-product rechtvaardigt.

Creatie en terugbetaling

Een ander onderdeel van de spot Ethereum ETF structuur is het creatie- en terugbetalingsproces. Het creatieproces houdt in dat AP’s of Authorized Participants nieuwe aandelen creëren, de onderliggende asset of ETH kopen en deze ruilen voor de aandelen. Dit is hoe creatie-eenheden worden gevormd.

Het terugbetalingselement komt wanneer AP’s de aandelen teruggeven aan de emittenten om het evenredige deel van de onderliggende assets terug te krijgen. Het creatie- en terugbetalingsproces is dynamisch en helpt de koers van een ETF-eenheid dichter bij de NAV of Net Asset Value te houden.

Soorten ETH ETF’s

ETH ETFs kunnen worden gecategoriseerd als spot ETH ETFs en futures ETH ETFs. Er bestaan alleen futures ETH ETF’s en spot ETF’s zullen naar verwachting in 2024 worden goedgekeurd door de SEC. Maar op basis van hoe de Bitcoin spot ETF’s werken, verwachten we dat de spot ETH ETF’s zullen functioneren:

- Directe blootstelling aan ETH bieden

- Wallets en exchanges overbodig maken

- Een vertrouwde en gereguleerde omgeving bieden voor traders

Futures ETF’s zijn functioneel en de fondsbeheerders bieden hen blootstelling aan de koersen van Ethereum via gestandaardiseerde overeenkomsten tegen vooraf bepaalde toekomstige koersen. Zelfs deze fondshuizen of ETH ETF emittenten houden geen echte Ether aan.

Een nieuwe maar agressieve kijk op de spot ETH ETF goedkeuring:

Spot Ethereum ETF vs. Ethereum futures ETF

Hoewel spot ETH ETF’s de VS nog niet hebben bereikt, zijn ze wereldwijd beschikbaar. Daarom is een vergelijking met futures ETH ETF’s zinvol.

| Kenmerken | Spot Ethereum ETF’s | Futures Ethereum ETF’s |

| Onderliggende asset | Houdt direct Ethereum aan. | Houdt Ethereum futures contracten. |

| Markt blootstelling | De real-time marktkoers van Ethereum. | Koersbewegingen van Ethereum futures. |

| Beleggingsdoel | De huidige marktwaarde van Ethereum weerspiegelen. | Speculeren op toekomstige koersbewegingen van Ethereum. |

| Blootstelling aan volatiliteit | Directe blootstelling aan de volatiliteit van Ethereum. | Marktvolatiliteit via futurescontracten. |

| Regelgeving | Strenge regelgeving voor goedkeuring. | Gemakkelijker goedgekeurd dankzij gevestigde infrastructuur voor de futuresmarkt. |

| Geschiktheid voor investeerders | Investeerders die op zoek zijn naar directe blootstelling aan de koersbewegingen van Ethereum. | Investeerders die op zoek zijn naar speculatieve mogelijkheden of indirecte blootstelling aan Ethereum. |

| Primaire voordelen | Directe correlatie met de Ethereum koers en vereenvoudigde toegang. | Speculatieve kansen op koersbewegingen en minimale blootstelling aan directe cryptovolatiliteit. |

| Primaire uitdagingen | Hoge volatiliteit van de koers en uitdagingen op het gebied van wettelijke goedkeuring. | Complexiteit van de termijnmarkt en contango- en tegenpartijrisico’s in termijncontracten. |

| Wereldwijde voorbeelden | The Purpose Ether ETF (Canada) en The ETHE ETF by Grayscale (VS) – geen traditionele ETF en volgen een Trust-structuur. | ProShares Ether Strategy ETF (VS) en The CI Galaxy Ethereum ETF (Canada) |

Verschillende bekende ETF-emittenten hebben al een aanvraag ingediend bij de SEC om spot Ethereum ETF’s te lanceren. Enkele van de meer opvallende namen zijn:

- Grayscale

- Ark Invest en 21Shares

- VanEck

- Fidelity

- BlackRock

- Franklin Templeton

- Hashdex

- Invesco

Naast de genoemde verschillen verschilt ook de aard van de bewaarders. Bijvoorbeeld, voor spot ETF’s moeten bewaarders feitelijk Ether aanhouden, terwijl voor futures dezelfde veranderingen worden aangebracht in de bewaring van futurescontracten.

“ETH ETF goedkeuring in mei is bullish.

Uitstel is ook bullish – langere cyclus.”

Alex Svanevik, CEO van Nansen: X

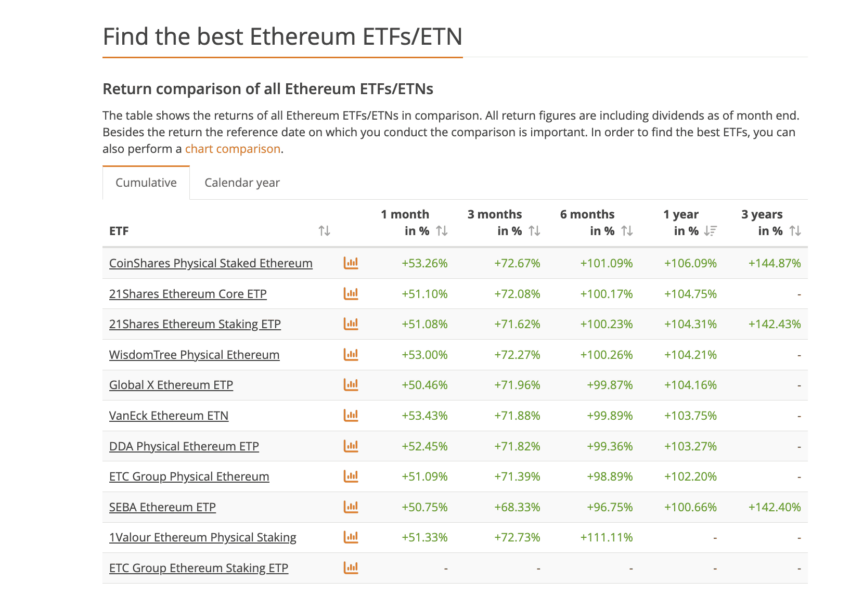

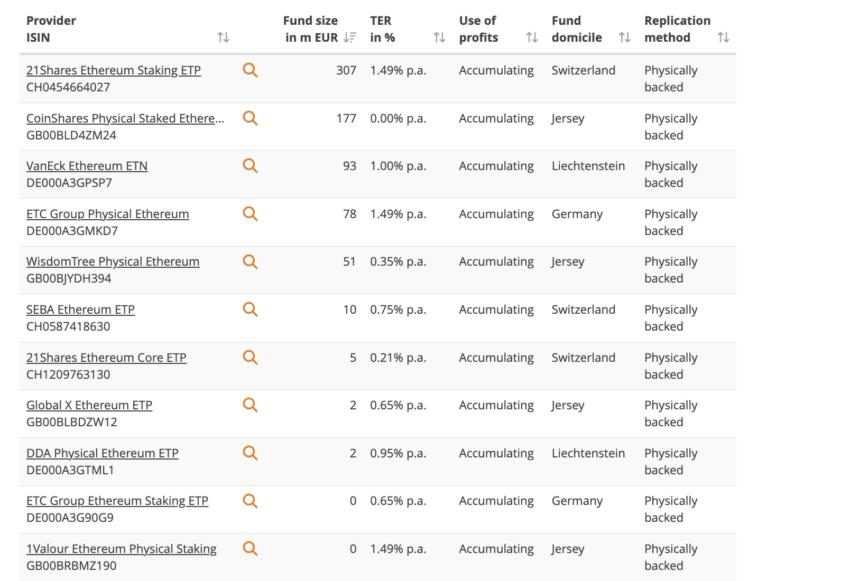

Ethereum ETF gids: Welke ETF’s te kiezen?

Nu weten we wat een Ethereum ETF is. Maar welke opties moet je kiezen?

Zoals gezegd zijn er op dit moment alleen futures beschikbaar in de VS. Laten we ze eens nader bekijken, afhankelijk van hun geografische relevantie.

SEC-goedgekeurde Ethereum ETF keuzes

Futures Ethereum ETF’s kunnen worden verhandeld als ze de vereiste wettelijke goedkeuring hebben. Hier zijn de opties die je kunt overwegen:

- Bitwise 10 Crypto Index Fund Futures (BITW)

- Valkyrie Bitcoin en Ether Strategie ETF (BTF)

- VanEck Ethereum Strategie ETF (EFUT)

- ProShares Ether Strategie ETF (EETH)

- Bitwise Bitcoin en Ether Gelijk Gewicht Strategie ETF

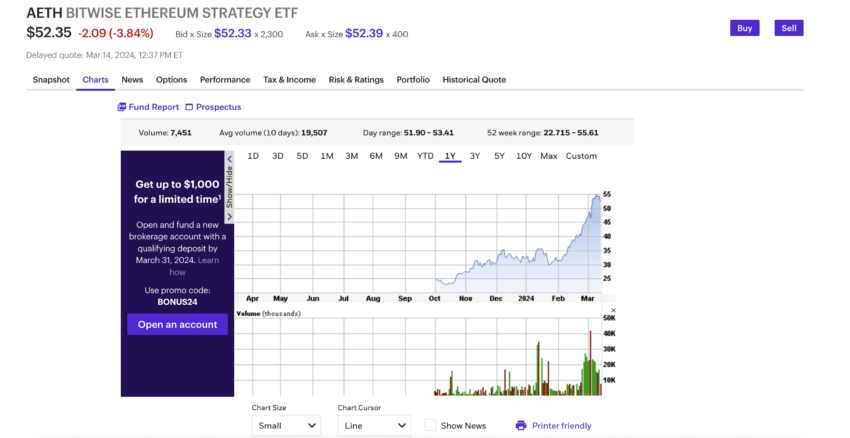

- Bitwise Ethereum Strategie ETF Futures (AETH)

- ARK 21Shares Actieve Ethereum Futures Strategie ETF (ARKZ)

- ProShares Bitcoin & Ether Marktkapgewicht Strategie ETF (BETH)

- ProShares Bitcoin & Ether Gelijk Gewicht Strategie ETF (BETE)

Wist je dat? De VanEck Ethereum Strategy ETF (EFUT) werd gelanceerd op 2 oktober 2023. Een van de belangrijkste bezittingen van EFUT zijn de Amerikaanse staatsobligaties.

Andere Ethereum ETF keuzes uitgelegd

Andere landen nemen Ethereum ETF’s ook serieus. Hier zijn er een paar specifiek voor Canada:

- CI Galaxy Ethereum ETF (ETHX)

- Doel Ether ETF (ETHH)

- Evolve Ether ETF (ETHR)

- 3iQ CoinShares Ether ETF (ETHQ)

- Fidelity Advantage Ether ETF

Daarnaast zijn er nog een handvol andere opties:

Zweden (ETP’s)

- XBT-aanbieder Ethereum Tracker One

- XBT-aanbieder Ethereum Tracker Euro

Zwitserland (ETP’s)

- 21Shares Ethereum Staked ETP

- 21Shares Ethereum ETP

Jersey (ETP)

- CoinShares Ethereum met fysieke staked

Overige

- Duitsland (ETP): ETC Group Fysiek Ethereum

- Bermuda (ETP): Hashdex Nasdaq Ethereum ETF

- Hong Kong (ETP): CSOP Ether Futures ETF

- Guernsey (ETP): AMINA Ethereum ETP

- Australië (ETF): Global X 21 Shares Ethereum ETF

- Maleisië (ETF): Halogen Shariah Ethereum Fonds

Met name de wereldwijde Ether-gerelateerde cryptocurrency beleggingsproducten worden niet beperkt door wettelijke goedkeuring en bieden ook spot Ethereum ETF keuzes. Enkele van de spot Ethereum ETF-picks zijn Purpose Ether ETF, Evolve Ether ETF en meer.

Ethereum ETP vs. Ethereum ETF uitgelegd

In het gedeelte hierboven zijn ETP’s een aantal keer genoemd. Hier is hoe ETP’s en ETF’s verschillen:

Terwijl ETF’s vaak gereguleerde producten zijn en de koers van ETH volgen, kunnen ETP’s of Exchange Traded Products een breder scala aan opties omvatten. Deze kunnen Exchange Traded Notes of ETN’s, ETC’s of Exchange-Traded Commodities en meer omvatten. ETP’s vereisen niet hetzelfde niveau van regelgevend toezicht.

Voor- en nadelen van Ethereum ETF’s

Nu je weet hoe divers Ethereum ETF’s zijn, volgens deze Ethereum ETF gids, is het belangrijk om naar de voor- en nadelen te kijken:

Ethereum ETF voordelen

- Toegankelijk en vereenvoudigd als een TradFi-cum-cryptocurrency beleggingsoptie

- Naleving van regelgeving voor meer risicomijdende investeerders

- Verbeterde bescherming voor investeerders

- Hoge liquiditeitsoptie

- Minimale complexiteit van beheer

- Vereenvoudigde belastingrapportageprocedures

- Beter voor de ETH koers omdat spot ETF’s het aanbod kunnen verminderen

- Werkt als een passieve investeringsoptie voor de cryptomensen die geen directe blootstelling aan de Ethereum-markt willen.

Ethereum ETF uitdagingen

- Nog steeds gevoelig voor marktvolatiliteit omdat ETH nog steeds een crypto asset is

- Tracking fout

- Tegenpartijrisico’s geassocieerd met Futures ETF’s

- Centralisatierisico’s omdat Ethereum PoS is en er token hamstering kan optreden

Gevraagd naar de uitdagingen, vertelde Sal Poorna aan BeInCrypto:

“Als de Ethereum ETF wordt goedgekeurd en BlackRock of andere institutionele investeerders beginnen te investeren in Ethereum, dat werkt op een proof-of-stake model, kunnen er sterke implicaties zijn. Als BlackRock of soortgelijke entiteiten een substantieel deel van de coins van Ethereum verwerven en ervoor kiezen om deze te staken, zouden ze effectief controle kunnen krijgen over de stemrechten van het netwerk.

Deze machtsconcentratie zou kunnen leiden tot een centralisatie van Ethereum, wat in strijd is met het gedecentraliseerde ethos dat de cryptocurrency nastreeft.”

Sai Poorna, marketing en samenwerkingen bij Bluewheel Mining en early-stage Investor: BeInCrypto

Hier is een minder bekende uitdaging voor het geval de Spot ETH ETF er komt:

Wat is het verschil tussen Ethereum en Ethereum ETF?

Ethereum is een ongelooflijk populair blockchainprotocol met Ether (ETH) als zijn eigen cryptocurrency. Om Ether te kopen heb je een crypto-beurs nodig – gecentraliseerd of gedecentraliseerd – en om de asset op te slaan heb je een crypto wallet nodig. Ethereum ETF’s worden echter verhandeld op standaard of traditionele exchanges – de exchanges die handelen op de aandelenmarkt. Ja, de fondsen die de ETF’s uitgeven kunnen Ethereum als onderliggende asset hebben, maar dat is niet jouw zorg als trader.

Om Ethereum (ETH) op belangrijke niveaus te kopen, moet je de markt timen. En ook al wordt fractioneel ETH kopen ondersteund, je moet je nog steeds aanmelden bij de CEX of DEX om een aankoop te doen. Ethereum ETF’s daarentegen handelen als aandelen tegen veel scherpere tarieven per eenheid.

VanEck’s EFUT wordt verhandeld tegen $30 vanaf 15 maart 2024, volgens deze grafiek.

Terwijl Ethereum een standaard cryptocurrency is die vatbaar is voor crypto-achtige volatiliteit, is een ETH ETF een financieel product dat op exchanges wordt verhandeld. Zelfs met ETF’s kan volatiliteit nog steeds een punt van zorg zijn.

Tot slot kan Ethereum (ETH) worden gekocht op alle toonaangevende wereldwijde cryptocurrency exchanges, zoals Binance, Coinbase, OKX en meer. Eenmaal gekocht, kan de gekochte ETH worden gebruikt om deel te nemen aan netwerkactiviteiten, passief inkomen te genereren via staking, en nog veel meer. Een Ethereum ETF daarentegen is net als een aandeel in jouw portefeuille.

Ethereum ETF vs. Bitcoin ETF

Terwijl ETH ETF’s werken met Ethereum spot of futures als onderliggende asset, hebben Bitcoin ETF’s BTC als onderliggende asset. Ook heeft de perceptie van BTC als een grondstof, verwant aan “digitaal goud”, een duidelijk pad naar wettelijke goedkeuring enigszins vergemakkelijkt.

Ethereum ETF’s handelen meestal in futures vanaf 15 maart 2024 en de spot ETH ETF’s zijn niet inheems in de VS. Bitcoin ETF’s kunnen echter worden gecategoriseerd als spot Bitcoin ETF’s, Bitcoin futures ETF’s, leveraged ETF’s, Inverse ETF’s, thematische ETF’s en meer.

Hoe kan ik beleggen in ETH ETF?

Beleggen in de VS vereist dat je je registreert bij gelicentieerde brokers of platforms zoals TD Ameritrade, E*TRADE en meer. Zodra je geregistreerd bent en jouw gegevens gevalideerd zijn, kun je zoeken naar beleggen in een ETH ETF.

Hier zie je hoe de interface eruit ziet, met alle aandelenachtige details onder één dak.

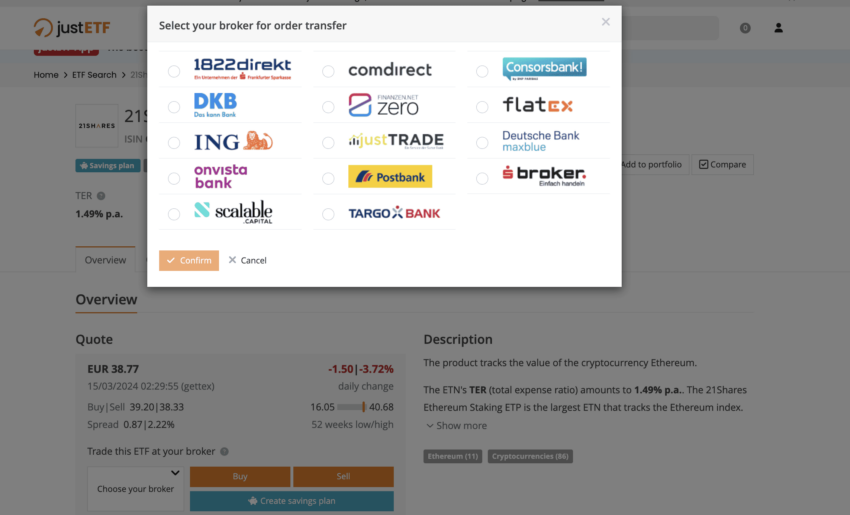

Wereldwijde Ethereum ETF’s kunnen ook verhandeld worden, via geselecteerde brokers:

Kan ETH ETF het ultieme “flippening” instrument zijn?

Flippening, waarbij ETH BTC inhaalt, is nog steeds een droom voor het Ethereum-kamp. En zelfs met de bestaande set van ETH ETF picks, kan het succes van Ethereum voornamelijk toegeschreven worden aan zijn uitgestrekte DApp, DeFi en smart contract aangedreven ecosysteem.

Daarom is Ethereum, de chain, niet afhankelijk van nieuwe ETH ETF’s. Maar als een spot ETH ETF wordt goedgekeurd, en dat ook nog eens in de bullmarkt, zou zulk goed nieuws de toch al agressieve opmars van Ether verder kunnen aanvullen.

Veelgestelde vragen

Wat betekent ETF in crypto?

Is ether een security?

Welke toezichthoudende instantie houdt toezicht op ether futures ETF’s?

Welke Ethereum ETF is het beste?

Heeft Ether een ETF?

Zullen Ethereum ETF’s worden goedgekeurd?

Zijn crypto ETF’s veilig?

Is het veilig om in Ethereum te beleggen?

Kan Ethereum $50,000 bereiken?

Disclaimer

Alle informatie op onze website wordt te goeder trouw en uitsluitend voor algemene informatiedoeleinden gepubliceerd. Elke actie die de lezer onderneemt op basis van de informatie op onze website is strikt op eigen risico.