Stablecoins zijn een innovatie binnen decentralized finance (DeFi) die belooft de manier waarop we waarde uitwisselen te verbeteren. Toch werkt niet elke stablecoin op dezelfde manier: er zijn bijvoorbeeld algoritmische stablecoins. Deze onderscheiden zich van andere soorten stablecoins in hun functionaliteit. Ze vertrouwen sterk op smart contracts en geavanceerde algoritmen om hun waarde te behouden.

Laten we onderzoeken hoe algoritmische stablecoins werken, hoe ze hun waarde behouden zoals andere onderpand-gesteunde digitale assets, en hoe de cryptomarkt op deze unieke tokens reageert.

Wat zijn algoritmische stablecoins?

Algoritmische stablecoins handhaven de koersstabiliteit doorgebruik te maken van smart contracts om vraag en aanbod in evenwicht te houden. Deze gedecentraliseerde stablecoins koppelen hun waarde aan een asset zoals de Amerikaanse dollar.

Met andere woorden, een algoritmische stablecoin kan zijn koers op een dollar houden. Als de koers van de coin stijgt, dan gebruiken ze algoritmes die meer coins kunnen slaan (vraag verlagen/aanbod verhogen) om de koers terug te laten vallen op een dollar. Als de koers daalt, verbrandt het algoritme een aantal coins (verwijdert ze bijvoorbeeld uit de circulatie) om de koers te verhogen (lager aanbod/verhogen vraag).

Een belangrijke opmerking hierbij is dat algoritmische stablecoins, in hun puurste vorm, niet afhankelijk zijn van onderpand. Ze worden niet ondersteund door een reserve asset, zoals de meeste stablecoins. In plaats daarvan gebruiken ze algoritmes, dat zijn specifieke instructies of regels die gevolgd moeten worden om een resultaat te produceren.

Deze computeralgoritmes zijn ontworpen om marktdeelnemers aan te moedigen om stablecoins te verhandelen op basis van vraag en aanbod. Deze actie manipuleert het circulerende aanbod om ervoor te zorgen dat de koers van de coin stabiel is rond zijn pin.

Wat zijn stablecoins?

Stablecoins zijn stabiele crypto-activa die hun waarde koppelen aan een tastbare asset, waaronder fiat, commodities of andere financiële instrumenten.

Ideators ontwikkelen Stablecoins om een alternatief te bieden voor de high volatiliteit van cryptocurrencies, zoals Bitcoin (BTC) of Ether (ETH). Tijdens zeer volatiele markttrends verruilen investeerders hun zeer volatiele assets voor stablecoins om hun koopkracht te behouden.

De meeste stablecoins zijn een manier om een passief inkomen te verdienen uit je cryptobezit. Er zijn veel platforms die geweldige rentetarieven bieden voor stablecoins (veel beter dan alles wat de traditionele financiële sector biedt).

Hoe werken stablecoins?

Hoe ze de koppeling handhaven bepaalt hun type! Bijvoorbeeld, asset-backed stablecoins behouden hun koppeling door aflossingen en arbitrage transacties. Dit betekent dat als je een stablecoin bezit die gewaardeerd is op een dollar, en de koers daalt naar $0,90, je die coin kunt inwisselen of verhandelen voor $1. Dit levert je een winst op van $0,10.

We noemen dit scenario een arbitragehandel. Dit proces helpt om de koers van een stablecoin op een dollar te houden. In de meeste gevallen zou je niet per se een enkele coin verhandelen, maar zou het verhandelen van miljoenen of honderdduizenden je een grote winstmarge geven.

Daarnaast zullen de meeste stablecoin-bedrijven dollarverzilveringen afhandelen. Dit zorgt ervoor dat alle coins inwisselbaar zijn voor precies één dollar – niet meer en niet minder.

Verschillende soorten stablecoins

Hoe eenvoudig het ook lijkt, de toekomst van digitale valuta is nog niet bepaald. Velen geloven dat stablecoins als wettig betaalmiddel moeten worden beschouwd en niet moeten worden gecontroleerd door een centrale autoriteit zoals centrale banken. Echter, gebaseerd op hoe ze hun waarde stabiliseren, zijn er meer dan één type stablecoin:

- Door assets gedekte stablecoins

- Onderpand van andere cryptocurrencies

- Ondersteund door een algoritmisch ecosysteem

Door assets gedekte stablecoins

Deze stablecoins hebben assets (fiatvaluta’s, financiële producten of commodities) alsonderpand, zoals de Amerikaanse dollar, om ervoor te zorgen dat hun waarde een 1:1 verhouding behoudt. Andere populaire onderpandkeuzes zijn edelmetalen zoals goud en zilver. De meeste stablecoins worden echter gedekt door fiat en een dollarkoppeling.

Deze Amerikaanse dollarreserves worden beheerd door bedrijven die periodiek worden gecontroleerd. Tether (USDT) en TrueUSD (TUSD) zijn bijvoorbeeld twee populaire stablecoins die worden gedekt door Amerikaanse dollars en zijn gekoppeld in een 1:1 verhouding. Je kunt stablecoins op de meeste exchanges kopen.

Crypto-gekoppelde stablecoins

Stablecoins kunnen ook crypto-collateralized zijn- wat betekent dat ze gedekt worden door andere crypto assets. Omdat de reserve van de cryptocurrency die als onderpand dient voor de stablecoin ook gevoelig kan zijn voor high volatiliteit, is over-collateralization vaak de norm voor stablecoins. Dit betekent dat de waarde van de cryptocurrency die in reserve wordt gehouden groter is dan de waarde van de uitgegeven stablecoins.

Om zich bijvoorbeeld te beschermen tegen een koersdaling van 50% van de stablecoin, kan de cryptoreserve wel het dubbele zijn van de waarde van de uitgegeven stablecoins. MakerDAO’s stablecoin (DAI) is hier een goed voorbeeld van.

Het handhaaft een dollar koppeling met Ether (ETH) reserves en andere cryptocurrencies die het ondersteunen. Het protocol probeert de waarde van de reserves op 150% van het totale aanbod van DAI stablecoin te houden.

Algoritmische stablecoins

Een ander type stablecoin is de algoritmische stablecoin. Deze stablecoins kunnen ook een aantal assets vergrendelen om de waarde van de stable te garanderen, maar ze vertrouwen vooral op een algoritme. Smart contracts houden de vraag- en aanbodcyclus van algoritmische stablecoins in stand.

Omdat er geen centrale reserve in het spel is, kun je ze zelfs gedecentraliseerde stablecoins noemen. Deelnemers aan het ecosysteem kunnen communiceren met een smart contract om de stablecoin te ruilen. Door complexe algoritmen en stimuleringsmechanismen voor holders te implementeren, kan het protocol het totale aanbod vergroten of verkleinen.

Algoritmische stablecoins verschillen niet veel van valuta uitgegeven door centrale banken, die niet afhankelijk zijn van een reserve asset om de waarde van de valuta stabiel te houden.

Dit type stablecoin begon meer aandacht te trekken toen een van de populairste algoritmische stablecoins – TerraUSD (UST) – zijn koppeling verloor op 9 mei 2022, wat de dramatische daling van Terra (LUNA) veroorzaakte.

Voor- en nadelen van algoritmische stablecoins

Algoritmische stablecoins zouden de populariteit van cryptocurrency als ruilmiddel voor financiële transacties en andere doeleinden kunnen vergroten. Maar wat zijn de voordelen en risico’s van het gebruik ervan?

Voordelen van algoritmische stablecoins

Deze toepassingen omvatten het gebruik van stablecoins voor handel, het gebruik ervan om DAO’s (gedecentraliseerde autonome organisaties) te runnen en het geven van stimulansen aan holders.

Net als de manier waarop centrale banken nieuwe coins uitgeven, zijn algoritmische stablecoins ontworpen om hun totale aanbod uit te breiden of in te krimpen om hun koppeling te behouden. Maar in het geval van deze algoritmische stablecoins zijn het de houders van de token die profiteren van het koersverschil en niet een centrale entiteit.

Een ander voordeel is het precieze nut van het token. Meestal zijn deze stablecoins niet alleen een medium om waarde uit te wisselen, maar kunnen ze ook hun rol spelen in bepaalde gedecentraliseerde protocollen. Staked stablecoins is een van de populairste use cases.

De basisprincipes van stablecoins zijn vrij eenvoudig te begrijpen, maar zoals met alles wat met crypto te maken heeft, hoe dieper je gaat, hoe meer er te verwerken valt. Leer alles wat je moet weten op de BeInCrypto Telegram-groep.

Risico’s van algoritmische stablecoins

Nieuwe investeerders denken misschien dat algoritmische stablecoins low-risk zijn. Hoewel ze zeker minder volatiel zijn dan populaire cryptocurrencies, is het belangrijk om te onthouden dat algoritmische stablecoins geen specifieke back-up hebben.

In het geval van algoritmische stablecoins is hun ontwerp erop gericht om de koers stabiel te houden door de acties van de gebruikers die interactie hebben met het systeem. Als er geen grote stimulans is voor investeerders om de secundaire tokens te kopen die de koers van de stablecoin weer op peil kunnen brengen, zou het contractiemechanisme kunnen falen. Er is een mogelijkheid dat de stablecoin nooit erin slaagt om de koppeling te behouden. Dit gebeurt wanneer de verbrandingsfrequentie van de stablecoin low is en de investeerders blijven verkopen. Deze aanpak kan depegging veroorzaken, wat leidt tot een “doodsspiraal”.

TerraUSD (UST) is een uitstekend voorbeeld van een stablecoin die onlangs de doodsspiraal heeft ervaren.

Stel je voor dat UST nu in een werkende staat is. Hier is hoe het koppelingproces werkt: om de USD-waardering te behouden, gebruikt het Terra’s native cryptocurrency, LUNA, als secundair token. Elke keer dat de UST boven de $1 komt, verkopen investeerders het aan het systeem en krijgen er LUNA-tokens voor terug.

Als de koers van UST onder de $1 daalt, kunnen gebruikers LUNA-tokens verkopen en krijgen ze $1 aan UST. Het algoritme zal UST altijd waarderen op $1, ongeacht de marktomstandigheden op dat moment. Deze aanpak maakt cryptoarbitrage mogelijk, omdat het koersverschil winst kan opleveren. Maar toen gebruikers het vertrouwen in het Terra-systeem begonnen te verliezen met de depegging van UST, implodeerden beide tokens en werden investeerders geliquideerd.

Sommige andere risico’s zijn vergelijkbaar met die van cryptocurrency in het algemeen, waaronder beveiliging en opslag. Gebruikers moeten ze opslaan in een vertrouwde cryptocurrency wallet en alleen gerenommeerde exchange platforms gebruiken om ze te verhandelen.

Crypto-depegging begrijpen

Als je de term “depegging” vaak leest in de bovenstaande secties, wees dan niet bang, want het is niet zo ingewikkeld. Het is gewoon een ongelukkig fenomeen waarbij de koers van een stablecoin, ongeacht het type, afwijkt van de referentiewaarde.

Als een USDC token bijvoorbeeld lager zakt dan $1, zou je kunnen zeggen dat het depegged is.

Hoe werken algoritmische stablecoins?

De belangrijkste soorten algoritmische stablecoins zijn seigniorage en rebase.

Rebase stablecoins

Hoe werken rebase stablecoins? Om de pin te behouden, hebben rebase stablecoins een impact op het aanbod of rekken ze het aanbod uit. Je kunt rebase stablecoins ook elastische tokens noemen.

Meestal zijn rebase tokens gekoppeld aan een andere asset. In plaats van reserves te gebruiken om de koppeling op zijn plaats te houden, brengen rebase tokens automatisch tokens in omloop door nieuwe tokens te slaan wanneer de koers daalt tot onder hun gekoppelde waarde van $1. Het algoritme verbrandt ook tokens wanneer de waarde van de gekoppelde token onder de waarde van $1 daalt. Ondanks de volatiliteit van het aanbod heeft de koers de neiging om niet te schommelen, en is hij afhankelijk van de waarde van de asset die hij volgt.

Seigniorage stablecoins

Het tweede type algoritmische stablecoins zijn de seigniorage stablecoins. In de traditionele financiële wereld betekent seigniorage het verschil tussen de nominale waarde van een valuta en de productiekosten. Het gaat erom winst te maken uit het koersverschil door degenen die het token bezitten dat fungeert als aandeel of obligatie van het systeem.

Hoe werken seigniorage stablecoins?

Hoewel het mechanisme van een seigniorage stablecoin van project tot project kan verschillen, zijn de principes hetzelfde. Het financiële systeem van de stablecoin kan automatische acties uitvoeren om de verschillende mogelijkheden tegen te gaan – om de waarde van de stablecoin te verlagen of te verhogen en deze terug te brengen naar de gekoppelde waarde. Meestal heeft het systeem een paar tokens nodig – de stablecoin, een token dat als aandelen fungeert en een ander token dat als obligaties fungeert. De aandelen en obligaties worden gebruikt om het aanbod van de stablecoin aan te passen en te controleren.

Wat gebeurt er als de waarde van de seigniorage stablecoin boven de peg uitkomt? Het systeem maakt automatisch meer seigniorage stablecoins om aan de huidige vraag te voldoen en de koppeling aan de waarde van $1 te behouden – als onderdeel van het uitbreidingsmechanisme.

De gebruikers die een token bezitten dat als aandelen fungeert, ontvangen een overeenkomstig percentage van de nieuw geslagen hoeveelheid seigniorage stablecoin. Dat is een beloning voor de houders van de share token, omdat zij de meest riskante asset in dit seigniorage stablecoin-mechanisme dragen. Natuurlijk kunnen deze holders dan hun nieuw ontvangen stablecoins verkopen, wat zal resulteren in een daling van de koers van de seigniorage stablecoin.

Wat gebeurt er als een stablecoin zijn koppeling verliest?

Dit is een iets lastigere situatie. In dit geval probeert het algoritmische systeem de overtollige stablecoin te verbranden omhet aanbod te verlagen. Dit kan op zijn beurt de koppeling herstellen – als onderdeel van het samentrekkingsmechanisme.

Als de waarde van de stablecoin onder de $1 ligt, stelt het algoritme gebruikers in staat om de stablecoin in te wisselen voor de token die als obligatie fungeert, waardoor het aanbod van de stablecoin afneemt. Het systeem garandeert ook dat gebruikers meer dan 1 obligatietoken krijgen voor elke stablecoin. Wanneer de stablecoin zijn koppeling herstelt, kunnen gebruikers één bond token inruilen voor één stablecoin. Op die manier maken ze winst, zelfs als de market cap van de stablecoins verandert.

Wat zijn enkele voorbeelden van algoritmische stablecoins?

Laten we eens uitleggen hoe algoritmische stablecoins precies werken aan de hand van voorbeelden van de populairste stablecoins. Hier zijn de top algoritmische stablecoins die u kunnen helpen hun functionaliteit te begrijpen.

Basis Cash (BAC) – het eerste stablecoin-project van Do Kwon

Do Kwon, de maker van Terra, heeft ook andere mislukte stablecoins in zijn portfolio, naast het onlangs uitgebrachte LUNA. Denk aan de Basis Cash (BAC), die hij uitbracht onder het pseudoniem Rick Sanchez en als een van de eerste algoritmische stablecoins. Het doel van BAC was om een 1:1 dollar koppeling te handhaven.

Het protocol van BAC werd gecreëerd om het aanbod samen te trekken en uit te breiden op een manier die vergelijkbaar is met centrale banken die fiscale schulden verhandelen om de koopkracht te stabiliseren zonder onderpand. De Basis Share, Basis Bond en Basis Cash waren allemaal bedoeld om inwisselbaar te zijn. Do Kwon was van plan om BAC tokens te distribueren via yield farming en liquiditeit naar BAC-DAI.

Basis Cash (BAC) ontkoppelde zich echter van de Amerikaanse dollar, waardoor het geen betrouwbare stablecoin werd. Vandaag handelt de coin onder $ 0,01 en heeft het de steun van investeerders (en hun vertrouwen) verloren.

Ampleforth (AMPL)

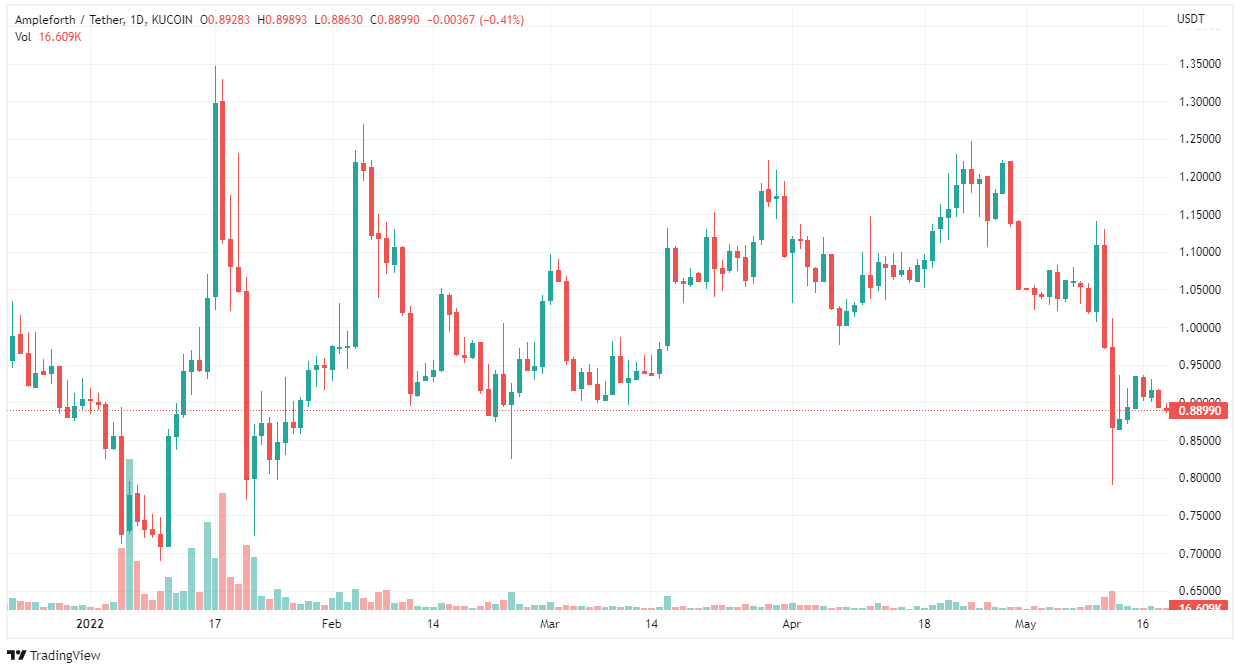

Ampleforth is een op Ethereum gebaseerd protocol dat als doel heeft de waarde van de AMPL cryptocurrency asset gelijk te houden aan de Amerikaanse dollar.

Evan Kuo, een serial entrepreneur en Brandon Iles en een ex-Google senior software engineer, bedachten Ampleforth. De Ampleforth Foundation is het beheer- en ontwikkelingsbedrijf achter het Ampleforth-protocol en het team telt ongeveer een dozijn leden, volgens hun LinkedIn-pagina.

De AMPL stablecoin is ontstaan als een rebase stablecoin. Dit betekent dat in plaats van een vast aantal AMPL te bezitten, de holders een vast percentage van de totale circulerende AMPL voorraad bezitten. De totale voorraad krimpt of groeit volgens de huidige koers van de token. Als de koers van AMPL hoger is dan $1, verhoogt het protocol de circulerende voorraad en verdeelt het de nieuw geslagen tokens onder bestaande holders. Het aanbod van AMPL tokens neemt echter af als de AMPL koers onder de $1 daalt.

Alle Ampleforth wallets zullen worden beïnvloed door deze verandering. Hun walletsaldi zullen proportioneel worden aangepast. AMPL holders behouden dezelfde tokenvoorraad, ongeacht deze verandering. Dit betekent dat zelfs als je 1% van de AMPL tokens had voorafgaand aan een rebasing, je nog steeds hetzelfde percentage van de totale voorraad zou hebben na de rebasing.

Rebase, of zoals wij het kennen, gebeurt één keer per dag. Een positieve rebase is wanneer de koers boven $1,06 stijgt en een negatieve rebase is wanneer de koers onder $0,96 daalt. Het algemene doel van het systeem is om prikkels te geven om de koers van AMPL terug te drijven naar $1.

TerraUSD (UST)

TerraUSD (UST) is de legendarische algoritmische stablecoin van de Terra (nu Terra Classic) blockchain. Het is een rendabele, schaalbare coin die als doel heeft waarde te koppelen aan de Amerikaanse dollar. TerraUSD is ontworpen om waarde te bieden aan de Terra community en een schaalbare oplossing te bieden voor Decentralized Finance (DeFi) toepassingen.

Terraform Labs ontwikkelde de UST in 2018 – in een project geleid door Do Kwon en Daniel Shin. En ja, we hebben het al eerder gehad over Do Kwon en de BAC stablecoin.

TerraUSD (UST) kwam naar voren als een seigniorage stablecoin – met als doel de koppeling aan de Amerikaanse dollar te behouden door het werk van arbitrageurs. In dit geval is Terra’s blockchain native token LUNA de volatiele cryptocurrency, die gebruikt wordt om de koers van de UST stablecoin in evenwicht te houden, terwijl het ook functioneert als een governance token voor het netwerk.

Terra’s UST werkte nauw samen met LUNA, dat een elastische token is, die zijn totale voorraad uitbreidt en inkrimpt om het evenwicht van de stablecoins te bewaren. Het moedigt ook arbitrage aan. Als je bijvoorbeeld een UST stablecoin wilt kopen, moet je UST slaan door te betalen met LUNA tokens. Dit protocol verbrandt die LUNA tokens, waardoor het totale aanbod wordt beperkt en de koers van LUNA licht stijgt. Om LUNA te slaan, moet je UST stablecoins omzetten. Hierdoor stijgen de koersen van UST licht.

Hoe werkt UST?

Wat zijn de redenen om UST om te wisselen voor LUNA? Het korte antwoord: arbitrage.

Arbitrageurs helpen de UST koers gekoppeld te houden aan de Amerikaanse dollar door LUNA te verkopen voor UST wanneer de koers van UST lager is dan $1 en LUNA te kopen wanneer UST meer dan $1 waard is.

Gebruikers kunnen op elk moment 1 UST ruilen voor $1 Luna en andersom. Als je LUNA voor UST verkoopt, wordt UST geslagen en LUNA verbrand. Als je 1 UST ruilt voor $1 LUNA, dan wordt UST verbrand en LUNA geslagen. In theorie zou dit prima moeten werken als UST stabiel is.

Als UST bijvoorbeeld daalt tot $0,95, kunnen traders een lot kopen tegen die koers en het vervolgens verkopen voor $1 LUNA. Bijgevolg neemt het aanbod van UST af, waardoor de koersen stijgen.

De TerraUSD (UST) werd echter wereldnieuws toen het in mei 2022 depegged en in de doodsspiraal terechtkwam. De oprichters probeerden het te stabiliseren door een deel van hun reserves te verkopen, maar het algoritme werkte tegen hen en het totale aanbod van LUNA bereikte 6,5 biljoen toen investeerders de tokens bleven dumpen. Als gevolg daarvan daalde LUNA met 99,99% en de waarde van UST kelderde naar bijna $0,10 – via hyperinflatie.

Do Kwon probeerde bitcoin van de markt te kopen om UST gedeeltelijk te verzekeren. Toen de depegging begon, werkte er echter niets.

Hebben algoritmische stablecoins een toekomst?

Algoritmische stablecoins zijn innovatieve mechanismen die decentralized finance kunnen verbeteren. Maar alle bestaande algoritmische stablecoins zijn tot nu toe mislukt vanwege hun experimentele aard. Tot nu toe is de belangrijkste toepassing voor algoritmische stablecoins speculatieve handel.

Voorlopig bieden algoritmische stablecoins echter kansen voor innovatie en uitbreiding van de Decentralized Finance (DeFi) ruimte. Tegelijkertijd doen veel landen nu onderzoek naar stablecoins in een poging om ze te reguleren en zelfs hun eigen stablecoins uit te geven als alternatief voor financiële systemen die gebaseerd zijn op de overheid.