In 2024 bestaan er algoritmische stablecoins die gebaseerd zijn op dollars, grondstoffen en zelfs smart contracts. Toch heeft niemand vóór Ethena Protocol het concept van een synthetische dollar geïntroduceerd, waarbij het protocol vertrouwt op nieuwe technologieën zoals delta-hedging en beproefde entiteiten zoals ETH om de dollar-koppeling te handhaven. Ethena Protocol wil het DeFi landschap veranderen met zijn USDe token, gepromoot als een censuurbestendige synthetische dollar met innovatieve use-cases.

Deze gids gaat dieper in op waar Ethena Protocol voor staat, wat het biedt en de belangrijkste technologieën die worden geïntroduceerd door Ethena Labs – het bedrijf achter het protocol.

Methodologie

Bij het aanbevelen van exchanges of brokers aan lezers, voert BeInCrypto grondige tests uit op alle platforms gedurende een aantal maanden. In dit geval heeft BeInCrypto uitgebreid Coinbase beoordeeld, met name gericht op de gebruikerservaring en beveiligingsmaatregelen van het platform.

Onze productteams hebben de beveiligingsmaatregelen geëvalueerd die door Coinbase zijn geïmplementeerd, waaronder maar niet beperkt tot tweefactorauthenticatie (2FA), koude opslag van fondsen en encryptieprotocollen.

We hebben eerdere beveiligingsincidenten beoordeeld en de reactie van het platform om risico’s te beperken en de activa van gebruikers te beschermen.

De productteams van BeInCrypto hebben ook de interface van het platform getest, de gebruiksvriendelijkheid en de toegankelijkheid op verschillende apparaten.

We hebben factoren overwogen zoals het proces voor het instellen van een account, stortings- en opnamemethoden, en de beschikbaarheid van klantenondersteuning.

Coinbase kwam naar voren als de toonaangevende optie als een betrouwbare en vertrouwde gecentraliseerde beurs die USDe ondersteunt. Het platform geeft prioriteit aan een naadloze gebruikerservaring en biedt educatieve bronnen voor beginners.

Om meer te weten te komen over de verificatiemethodologie en producttests van BeInCrypto, klik op deze link.

Koop USDe op Coinbase

- Koop USDe op Coinbase

- Ethena Protocol onder de loep

- The Internet Bond van Ethena Finance

- Wat is Ethena USDe?

- Koop USDe op Coinbase

- Delta Hedging begrijpen: Ethena’s nieuwe kijk op stabiliteit

- Hoe mint je USDe op Ethena?

- Wat zijn Ethena Shards?

- Is USDe vergelijkbaar met Terra’s UST?

- Risico’s verbonden aan Ethena’s USDe

- Toekomst van staked ETH en schaalbare dollar

- Veelgestelde vragen

Ethena Protocol onder de loep

Ethena Protocol, geleid door Ethena Labs, zit achter het USDe tokenconcept. Op 27 februari 2024 is de USDe-token of cryptocurrency opgeklommen naar de negende positie volgens CoinGecko’s ranglijst van wereldwijde stablecoins op basis van marktkapitalisatie.

Toch is het belangrijk om te melden dat Ethena Labs ervan afziet om USDe een stablecoin te noemen. Vandaar de term “synthetische dollar”.

Met USDe wil Ethena Protocol de DeFi-ruimte bevrijden met zijn nieuwe Ethena Finance-opzet. De Ethena Finance interface transformeert ETH in een rendabele synthetische dollar via het USDe token.

Sponsored

Bovendien is de USDe token niet het enige dat Ethena Labs heeft gepionierd.

Het protocol begon met $6 miljoen aan financiering als onderdeel van zijn seed round en haalde vervolgens $14 miljoen op, waarmee de waardering voor 2024 op $300 miljoen kwam.

Wist je dat? Ethena Protocol heeft investeringen aangetrokken van prominente namen in de investeringsruimte, waaronder namen zoals Arthur Hayes, Brevan Howard Digital, Dragonfly Capital, en meer.

The Internet Bond van Ethena Finance

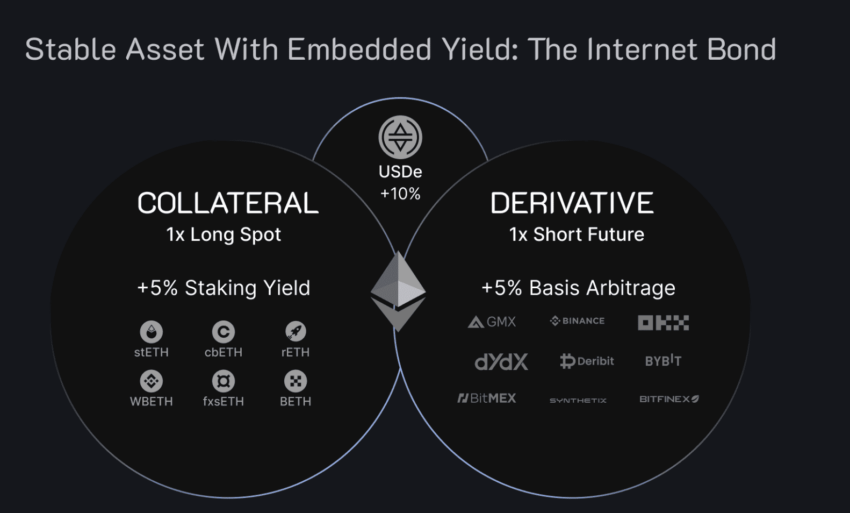

Ethena Finance geeft The Internet Bond uit, een financieel instrument bedoeld om investeringsmogelijkheden en het concept van sparen te democratiseren. The internet bond is een concept dat high yield genereert als bijproduct van de USDe token en opbrengsten van de derivatenmarkten en staked Ethereum combineert.

Simpel gezegd rust het doel van Ethena Labs om de USDe token te behouden op de schouders van staked ETH en de derivatenmarkt. Deze concepten zijn niet alleen opties om de koppeling te handhaven, maar ook enorme opbrengstgeneratoren.

“Het team is weggeblazen door de interesse in @ethena_labs slechts 5 dagen na onze lancering, en we doen ons best om een balans te vinden tussen: i) een verantwoorde, gecontroleerde en veilige uitrol van het product ii) met eerlijk, transparant en open kaart spelen met onze gebruikers.”

Guy Young, ook bekend als Leptokurtic, oprichter van Ethena Labs: X

De cruciale elementen van The Internet Bond

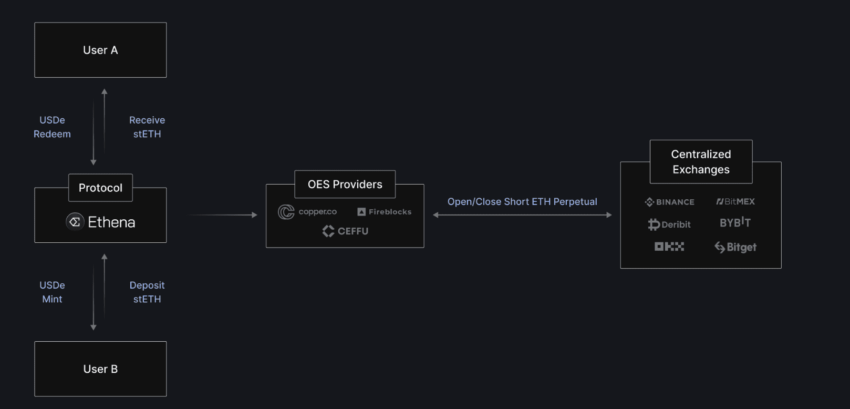

Als je The Internet Bond vanuit een meer technisch perspectief wilt bekijken, zijn er verschillende elementen bij betrokken. Ten eerste is het gebaseerd op het concept van off-exchange settlement, waarbij gecentraliseerde liquiditeitsbronnen, of beter CEX’en, worden gebruikt met inachtneming van de principes van on-chain custody.

Dus wanneer je LP tokens vergrendelt en USDe mined, worden locked LP tokens naar off-exchange settlement providers of custodians gestuurd, zoals Copper.co, Fireblocks en meer. Deze creëren ontvangstbewijzen die gebruikt kunnen worden op CEX’en voor het openen en sluiten van ETH-posities.

Hier is een praktisch voorbeeld.

Stel je voor dat je een online spaarpot hebt waarin je digitaal geld stopt. De spaarpot is digitaal vergrendeld en gaat alleen open als jij en de bank dat overeenkomen. De bank is hier verwant aan de OES-provider. De spaarpot zelf geeft ontvangstbewijzen uit, die je kunt gebruiken om cadeaus, eten en andere dingen in de winkel te kopen zonder dat je direct je digitale geld aan de dienstverleners hoeft te laten zien.

Wat is Ethena USDe?

USDe vormt het hart van het Ethena Protocol. Daarnaast runt het het Ethena Finance ecosysteem door opbrengsten te genereren. Laten we nu dieper ingaan op wat USDe is en hoe het werkt.

Aangezien het Ethena Protocol bovenop de Ethereum-blockchain is gebouwd, is USDe een ERC-20 cryptocurrency.

USDe wordt op de markt gebracht als een synthetische dollar, die schaalbaarheid, stabiliteit en weerstand tegen de TradFi-censuur garandeert. Met USDe, dat geen doorsnee stablecoin is, wil Ethena Labs een toegankelijker financieel systeem tot stand laten komen.

USDe wordt volledig ondersteund door ETH, dat als onderpand wordt gebruikt. Natuurlijk kan de ETH koers volatiel zijn en Ethereum alleen zou de koppeling van USDe aan de dollar kunnen destabiliseren. Maar Ethena Labs heeft hier al rekening mee gehouden door een ander innovatief stabiliteitsmechanisme – Delta Hedging – aan de mix toe te voegen.

Koop USDe op Coinbase

Delta Hedging begrijpen: Ethena’s nieuwe kijk op stabiliteit

USDe mag dan wel een synthetische dollar zijn, maar laten we het voor het begrip een stabielecoin noemen waarvan verwacht wordt dat hij zijn koppeling aan de USD behoudt. Ethena gebruikt de delta hedging strategie om de koppeling intact te houden. Deze financiële strategie is niet echt algoritmisch. In plaats daarvan is het een standaard TradFi-methode waarbij specifieke posities stapsgewijs worden afgedekt om het risico te beperken.

In het geval van USDe is staked ETH het onderpand. Als de ETH koers echter plotseling daalt, kan USDe kwetsbaar zijn voor systeemrisico’s. In dit scenario leidt een daling van de ETH koers tot een snelle de-peg, waardoor anderen gedwongen worden om hun ETH terug te trekken, wat leidt tot een implosie. Dit is iets wat we hebben gezien met UST – de Luna ecosystem stablecoin.

Daarom zou ETH alleen als onderpand niet voldoende zijn. Dus introduceerde Ethena Labs delta hedging, waarbij Ethena ook een shortpositie in ETH of op ETH gebaseerde derivaten inneemt. Als de ETH koers daalt, worden de shortposities lonend, waardoor de pinstand de erosie van de ETH koers compenseert.

Opmerking: Ethena opent een 1:1 short ETH-positie op het gedeponeerde onderpand. Er is geen hefboomwerking bij betrokken; daarom voegt het een extra lijn van geloofwaardigheid toe.

De delta-hedgingstrategie is erop gericht om de zaken delta-neutraal te maken, zodat de waarde van de portefeuille van de onderneming intact blijft ondanks de kleine, op ETH gebaseerde koersveranderingen. Merk op dat Ethena Finance’s Internet Bond ook zijn winstgevendheid ontleent aan de delta hedging strategie.

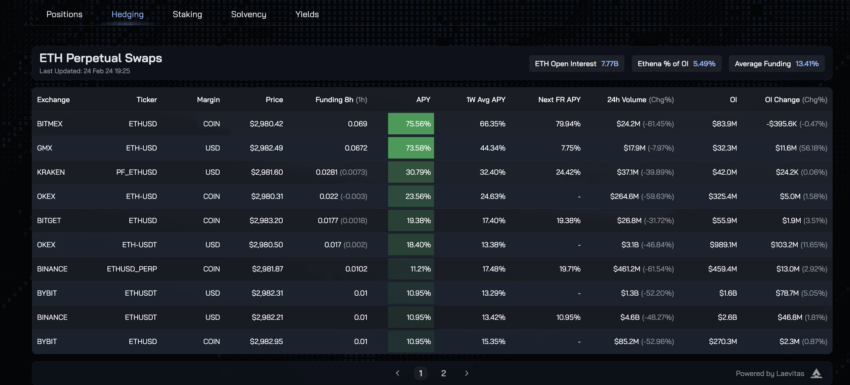

Hoewel de primaire taak van delta-afdekking is om risico’s te neutraliseren, kunnen strategieën zoals het verzamelen van optiepremies en het exploiteren van koersverschillen, met dank aan carry- of zelfs basetrades, rendementen genereren – iets dat het Ethena Protocol belooft.

USDe en verhandelbaarheid

USDe is niet zomaar een aan de dollar gekoppelde entiteit. In feite is het de bedoeling dat de USDe goed verhandelbaar is op DeFi-platforms zoals Curve. Het dient ook als een brug tussen digitale assets en traditionele fiatvaluta’s, dankzij het synthetische dollarlabel.

Omdat USDe gestaked kan worden, is het een aantrekkelijke asset om uit te lenen en te verhandelen via yield farming en liquiditeitsverschaffing. En ja, dit brengt nog een use-case met zich mee voor degenen die ETH bezitten en van plan zijn om het potentieel ervan te maximaliseren.

USDe en verdienmogelijkheden

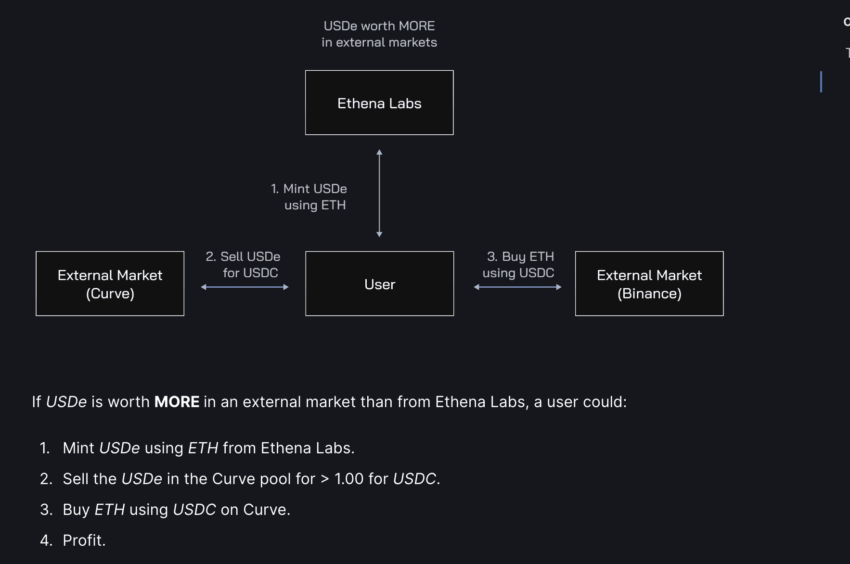

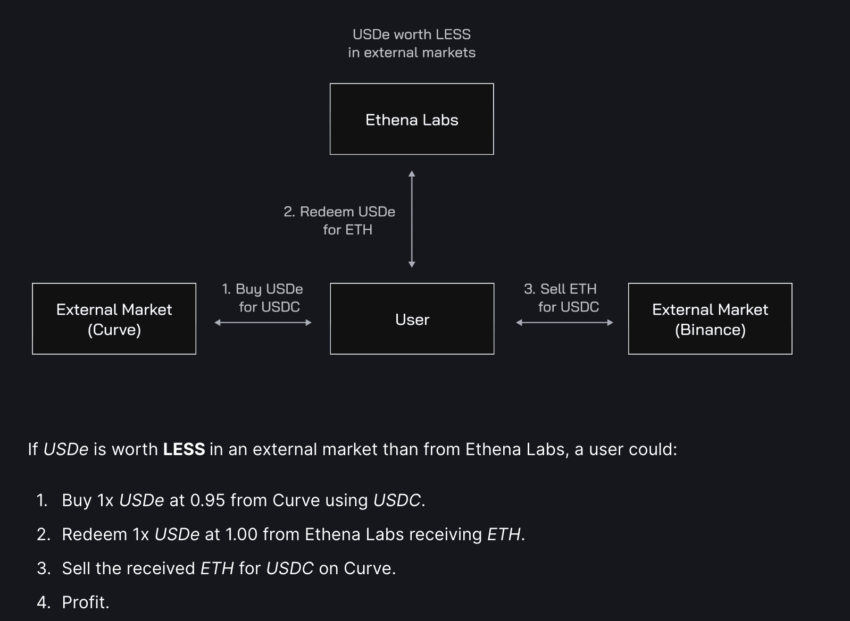

USDe, de synthetische dollar, biedt sterke verdienmogelijkheden voor deelnemers. Ten eerste kan het vastzetten van USDe voor sUSDe opbrengsten genereren die kunnen oplopen tot 27,6%. Daarnaast zijn er, als en wanneer USDe op externe markten wordt verhandeld en de koers volatiel wordt, mogelijkheden voor pegarbitrage.

Deze mogelijkheden kunnen deelnemers een sterke winst opleveren, terwijl ze tegelijkertijd bijdragen aan het behoud van de stabiliteit van Ethena.

Hoe mint je USDe op Ethena?

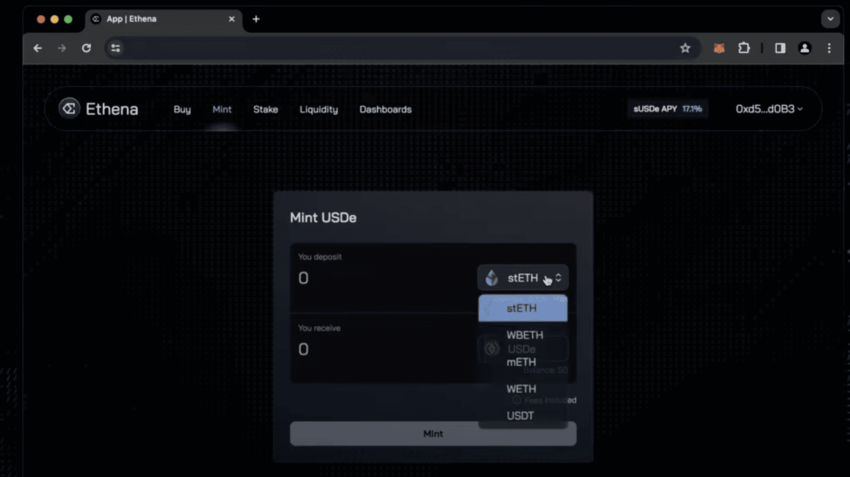

Het minten van USDe komt neer op het versturen van de juiste soort staked ETH als back-up asset. Je kunt ook USDT gebruiken om USDe te minten, aangezien dit de dichtstbijzijnde representatie is in termen van nominale waarde.

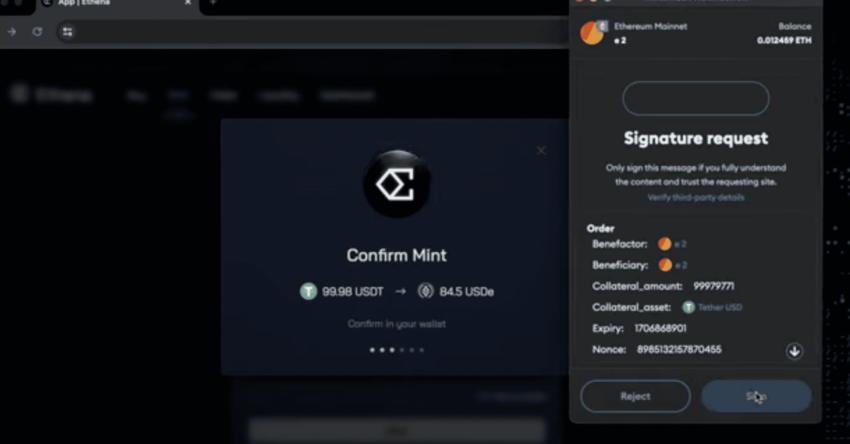

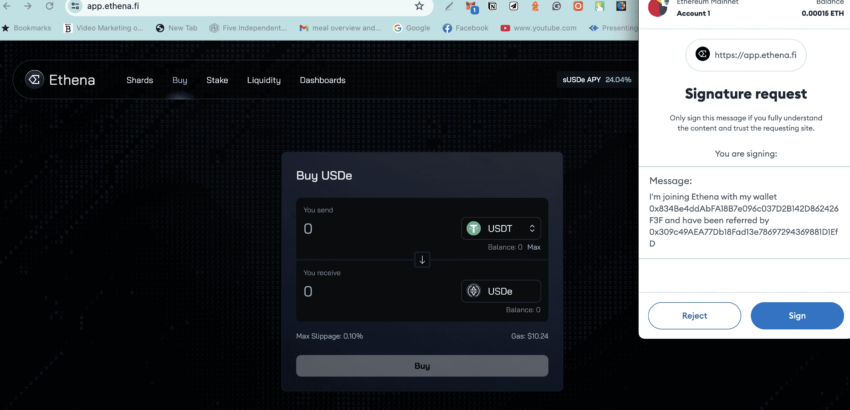

Kies eerst de juiste minting asset en keur de mint goed door de juiste Wallet te verbinden. In dit voorbeeld gebruiken we MetaMask, waarmee je USDe tokens kunt verwerven. Houd er rekening mee dat USDe tokens verder gestaked kunnen worden binnen het Ethena Finance ecosysteem om de economie te stabiliseren en zelfs beloningen te verdienen in het proces.

Hier is een snelle stap-voor-stap handleiding:

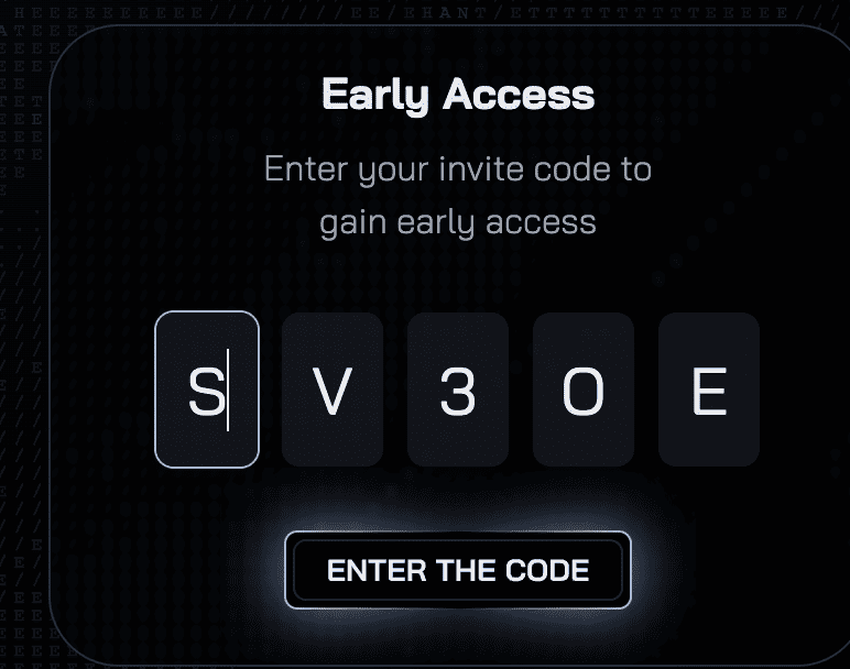

Sponsored- Ga naar Ethena.fi en meld je aan met behulp van de verwijzingscode (Je kunt de uitnodigingscode van BeInCrypto gebruiken om lid te worden: y1rj8).

- Zodra je klaar bent, sluit je je Wallet aan – MetaMask, in dit geval.

- Selecteer de muntoptie, die bovenaan wordt weergegeven, afhankelijk van of het protocol nieuwe mints toestaat. Je kunt kiezen uit LP tokens zoals stETH, of USDT.

- Geef de hoeveelheid onderpand op die je wilt gebruiken voor het slaan.

- Vergrendel het onderpand door op “Mint” te klikken en de overdracht goed te keuren.

- De MetaMask UI zal je dan vragen om de digitale handtekening – EIP712 stijl handtekening.

- Eenmaal ondertekend zal USDe beschikbaar zijn, overeenkomend met de waarde van de assets.

Hier is een thread die de belangrijkste USDe- en sUSDe-saldi identificeert:

Je kunt zelfs USDe met andere stablecoins kopen. Ook daarvoor moet je de Wallet verbinden en de gas fees betalen.

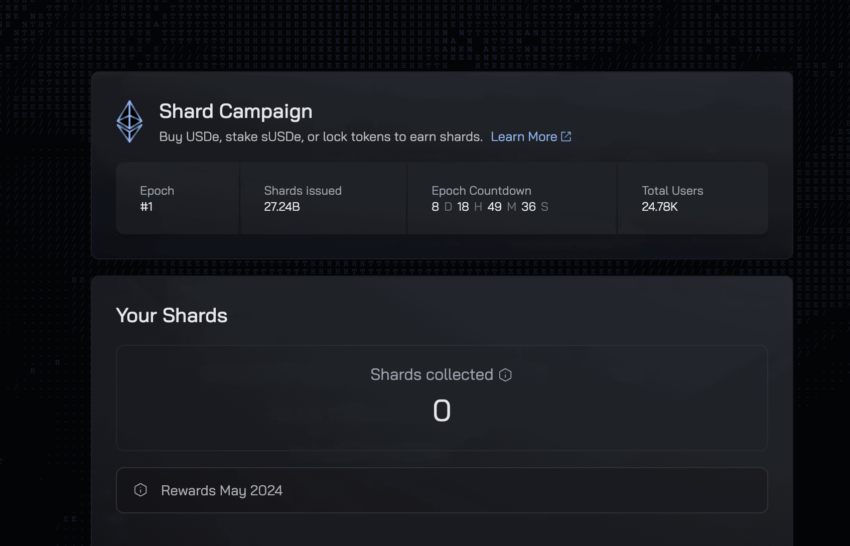

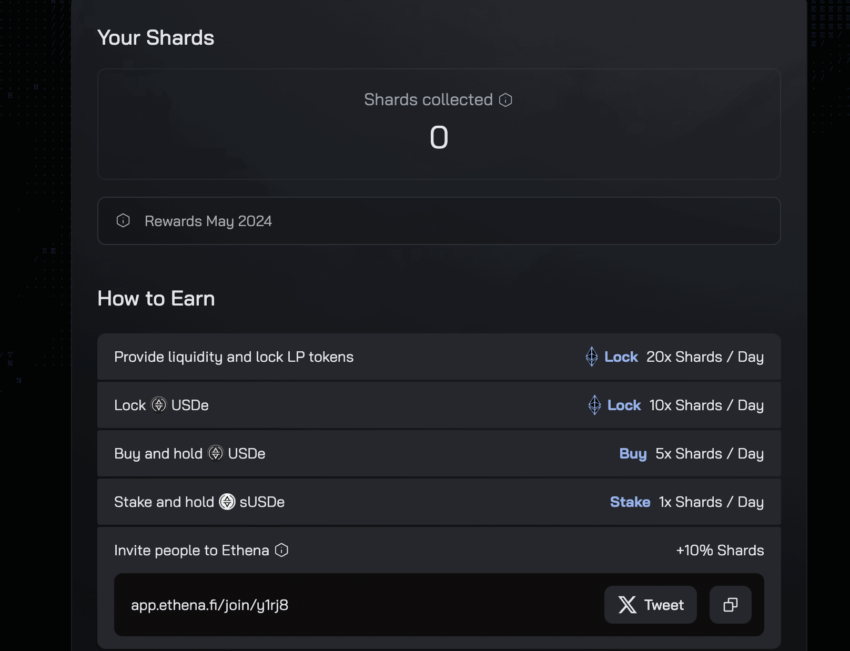

Wat zijn Ethena Shards?

Ten eerste heeft Ethena Shards niets te maken met het “Sharding” principe om de schaalbaarheid van blockchain te vergroten. In plaats daarvan maakt het deel uit van Ethena’s Shard Campagne, die betrokkenheid en betrokkenheid bij de community stimuleert. Je kunt het beschouwen als een beloningsprogramma voor het ondernemen van activiteiten binnen het Ethena protocol.

Hier is de lijst met activiteiten en de bijbehorende Shard credits.

Shards en Epochs: hoe zijn ze met elkaar verbonden?

Zoals gezegd zijn Shards punten die aan gebruikers worden toegekend na het voltooien van bepaalde taken. Deze shards omvatten echter meerdere ontwikkelingsfasen binnen het Ethena ecosysteem, waarbij elke fase een Epoch wordt genoemd. Vandaar dat shards deel uitmaken van Ethena’s multi-epoch architectuur, die, in tegenstelling tot de technische elementen zoals USDe en delta-hedging, meer gericht is op het opbouwen van communities.

Merk op dat de Shards-campagne heel goed een opstapje zou kunnen zijn, of beter gezegd, een geschiktheidsmeting voor de Ethena token airdrop als en wanneer die er komt. De epochs zouden dan worden gemeten als de kwalificerende stappen voor een airdrop die meer biedt dan alleen een delta-neutrale stablecoin – USDe. Dit is echter allemaal speculatief vanaf eind februari 2024.

Verder kan het gebruik van het mainnet USDe op Curve of een ander DeFi-platform om liquiditeit te bieden helpen om de mogelijke geschiktheid voor een airdrop van Ethena coins te verbeteren.

Is USDe vergelijkbaar met Terra’s UST?

Het is tot op zekere hoogte logisch dat er parallellen worden getrokken tussen USDe en Terra UST. Hier zijn de inzichten die gelijkenis impliceren:

- De stablecoin of USD-pegged aard

- Grote discussies over DeFi-integratie

- Rendementsgenererende mechanismen waarbij USDe-depositohouders tot 27,6% APY beloofd wordt, vergelijkbaar met wat Terra’s Anchor-protocol beloofde aan de UST-depositohouders met 19,5%.

Maar daar houden de overeenkomsten op. Hier volgt het verschil tussen USDe en UST:

- Het fundamentele verschil is dat UST algoritmisch is/was, geherbalanceerd met het LUNA token, terwijl USDe daadwerkelijk onderpand heeft, opgeslagen in buiten-beurs bewaarrekeningen en niet op exchanges.

- UST’s pegging, of eigenlijk stabiliteitsmechanisme, was codegebonden, terwijl USDe eigenlijk traditionele Delta-hedgingtechnieken gebruikt om de volatiliteit van de ETH koers te compenseren.

- De manier waarop UST opbrengsten genereerde was dubieus – lenen/uitlenen, liquide staked beloningen en seigniorage. Daarentegen vermeldt USDe duidelijk hoe delta-hedging en slim navigeren in de shorting Ether-strategie kan helpen om opbrengsten te genereren die kunnen oplopen tot 27,6%. Bovendien zijn er zelfs ETH staked beloningen bij betrokken.

De verdienmogelijkheden van USDe worden duidelijk benadrukt door het Ethena Protocol.

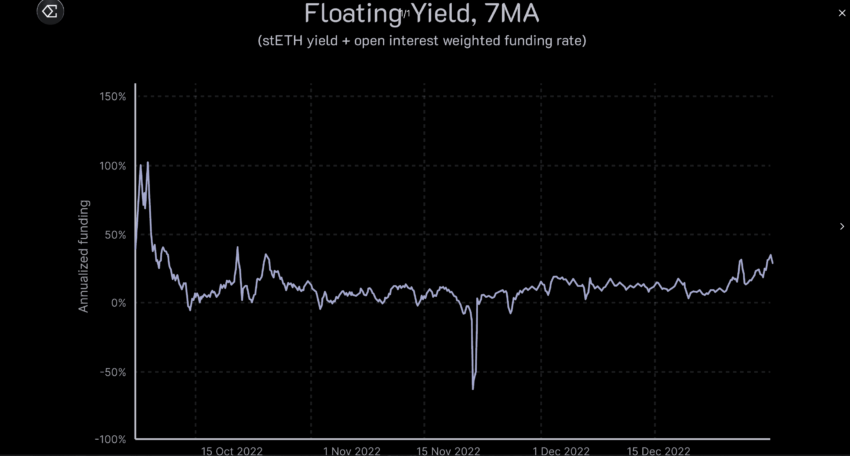

Ethena heeft het historische gemiddelde van de stETH-opbrengst en de op open interest gebaseerde financieringstarieven genomen, terwijl het de derivaten in het achterhoofd houdt, terwijl het de genoemde opbrengstniveaus belooft. Dit is hoe het in kaart kan worden gebracht:

Risico’s verbonden aan Ethena’s USDe

USDe is niet risicovrij. Bij nadere inspectie hebben we de volgende afwijkingen ontdekt:

Financieringsrisico’s

Bij het openen en sluiten van short posities in ETH-derivaten op exchanges is het belangrijk om rekening te houden met de aard van de financieringstarieven. Negatieve financieringstarieven zijn niet gunstig, omdat de shorters de longs moeten betalen, waardoor het shorten van Ether minder gunstig wordt. Als het negatieve financieringsprobleem aanhoudt, heeft het Ethena protocol een verzekeringsfonds van $10 miljoen. Het kan echter misgaan als de financieringstarieven voor een langere periode negatief blijven.

Een risicobeperkende strategie

Een dynamisch verzekeringsfonds dat zichzelf aanpast op basis van marktomstandigheden zou een goede aanpak kunnen zijn. Hierbij zou gebruik kunnen worden gemaakt van smart contracts.

Liquidatierisico

Hoewel de delta-afdekking van het Ethena-protocol bedoeld is om liquidatierisico’s op te vangen, kunnen er zorgen opduiken als de koers van ETH binnen een korte periode sterk daalt.

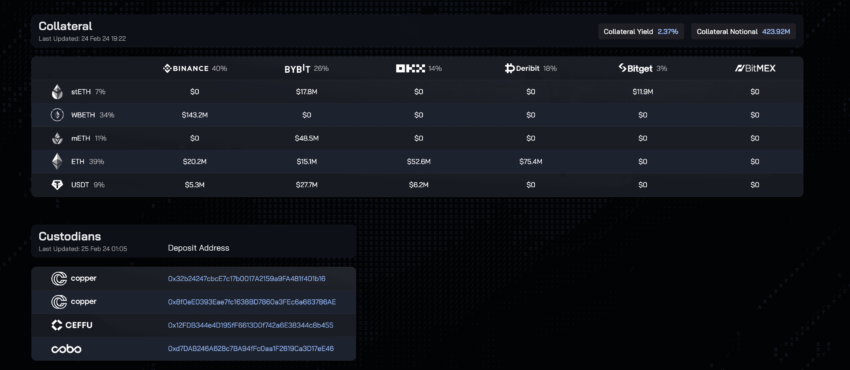

Bewaarrisico

Dit risico heeft betrekking op de OES-diensten zoals Fireblocks en hun bedrijfsmodellen.

Risico van falende exchanges

Korte derivatenposities worden geopend op CEX’en. Plotselinge onbeschikbaarheid tijdens perioden van terugtrekking kan echter schadelijk zijn. Dit kan de reden zijn waarom het vorderen van USDe een escrow-periode van zeven dagen heeft.

Onderpandrisico

Een ander probleem zou het mogelijke koersverschil tussen bijvoorbeeld stETH en ETH kunnen zijn. Crypto Ethena heeft echter risicobeperkende plannen, aangezien het een breed scala aan LST’s vermeldt binnen de breedst mogelijke ondersteuning van de industrie.

Hoewel Ethena deze risico’s voorlopig lijkt te hebben afgedekt, zal het interessant zijn om te zien hoe de dingen zich in de toekomst zullen ontwikkelen.

Hier is een gedetailleerde thread over USDe en Ethena’s risicoprofiel:

Toekomst van staked ETH en schaalbare dollar

Met protocollen zoals Ethena en Eigen Layer vinden ETH holders rendabele use-cases voor de Ethereum blockchain. Het Ethena Protocol gaat echter nog een stap verder met zijn synthetische dollar in USDe, met als doel een nieuwe gedecentraliseerde financiële oplossing. Hoewel het concept niet zonder risico’s is, is het toch nieuw dankzij innovatieve strategieën zoals de Peg arbitrage setup, Internet bond, delta hedging, shards en meer. Het zal interessant zijn om te zien hoe deze mechanismen en het Ethena Protocol zich in 2024 zullen ontwikkelen.