Liquiditeitspools spelen een belangrijke rol in hoe gedecentraliseerde exchanges (DEX) functioneren. Maar wat zijn ze precies en hoe werken ze? Leren hoe ze werken kan het verschil betekenen tussen een goede en een slechte dag in crypto – hier is wat je moet weten.

- Wat is een liquiditeitspool?

- Waarom zijn liquiditeitspools belangrijk in DeFi?

- Waarom bestaan liquiditeitspools?

- Hoe werken liquiditeitspools?

- Voor- en nadelen van liquiditeitspools

- Hoe gebruiken LP’s liquiditeitspools?

- Liquiditeitspools vs orderboeken

- Liquiditeitspool tokens

- Wat kun je doen met LP tokens?

- Wat zijn de best practices voor het gebruik van liquiditeitspools?

- Top 3 populaire aanbieders van liquiditeitspools

- Kennis is macht

Wat is een liquiditeitspool?

Een liquiditeitspool is een verzameling fondsen die zijn opgesloten in een smart contract. Het biedt liquiditeit voor de handel tussen verschillende cryptocurrency tokens zonder de noodzaak van traditionele market makers.

Het concept van de liquiditeitspool is nauw verbonden met Automated Market Makers (AMM’s). Een AMM is een soort gedecentraliseerd exchange (DEX) protocol. Deze protocollen vertrouwen op wiskundige formules om assets te koersen in plaats van op een traditioneel orderboek (zoals gecentraliseerde exchanges of CEX’en).

In essentie vormen liquiditeitspools de kern van AMM’s. Ze verschaffen het kapitaal dat de AMM’s in staat stelt om te beleggen. Zij verschaffen het kapitaal waarmee de AMM’s transacties tussen verschillende tokens kunnen faciliteren zonder traditionele koop- en verkooporders nodig te hebben. In tegenstelling tot traditionele markten maakt het AMM-model 24/7 handel mogelijk.

Waarom zijn liquiditeitspools belangrijk in DeFi

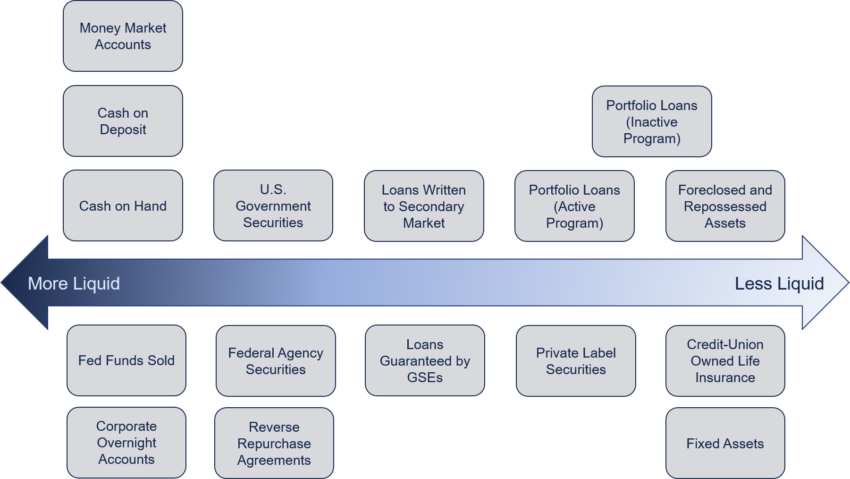

Het begrijpen van de “liquiditeit” in liquiditeitspools is een essentieel onderdeel van het begrijpen waarom liquiditeitspools belangrijk zijn in DeFi. Liquiditeit is het gemak waarmee een asset of security kan worden omgezet in contanten zonder sterke invloed op de koers.

High liquidity geeft aan dat een asset snel en met minimale koersbewegingen wordt gekocht of verkocht. Omgekeerd betekent low liquidity dat de asset niet gemakkelijk wordt verkocht of gekocht zonder een aanzienlijke verandering in koers.

Bijvoorbeeld, vaste assets (bijv. onroerend goed) zijn zeer illiquide. Als je investeert in onroerend goed, kun je een eigendom niet zo gemakkelijk kopen of verkopen als een aandeel.

Als u op korte termijn geld nodig hebt, kunt u niet een van uw eigendommen verkopen om aan die onmiddellijke vraag te voldoen. U zou een koper moeten vinden, bergen papierwerk moeten invullen en vele andere activiteiten moeten uitvoeren die tijd kosten vanwege regelgeving en andere factoren.

Aan de andere kant is het kopen of verkopen van een aandeel of security gemakkelijker omdat er veel kopers en verkopers zijn. Als gevolg hiervan zijn securities als een asset class zeer liquide. Zonder liquiditeitspools zouden traders in cryptocurrency’s het moeilijk hebben met kopen en verkopen.

Waarom bestaan liquiditeitspools?

Liquiditeitspools pakken liquiditeit, volatiliteit, vraag en aanbod en koersuitdagingen aan in gedecentraliseerde omgevingen. When an asset has low liquidity, the market for that asset typically has high slippage.

Het verschil tussen de verwachte koers en de werkelijke koers waartegen een transactie wordt uitgevoerd is slippage. Als je bijvoorbeeld een cryptocurrency hebt met een lage marktkapitalisatie en weinig kopers en verkopers, kan een grote koop- of verkooporder een enorme impact hebben.

Als er een grote kooporder is, kan de koers omhoog schieten door de toenemende vraag. Als iemand anders probeert om nog een grote kooporder uit te voeren, maar er is niet genoeg crypto om hun order te vullen tegen de huidige koers, zullen ze de volgende beschikbare tokens kopen tegen een hogere prijs.

Dit komt omdat koersen in een liquiditeitspool worden bepaald door de balans tussen vraag en aanbod. Het is belangrijk om op te merken dat liquiditeitspools liquiditeit verschaffen, maar niet noodzakelijkerwijs het slippage- of volatiliteitsprobleem oplossen.

Geautomatiseerde marketmakers die liquiditeitspools gebruiken, bieden constante liquiditeit, omdat transacties altijd een tegenpartij hebben (de pool zelf). Dit model kan lagere slippage bieden in markten met een stabiele en high liquiditeit, maar kan lijden onder hogere slippage tijdens grote transacties.

Hoe werken liquiditeitspools?

In een liquiditeitspool voegen gebruikers, liquidity providers (LP) genaamd, een gelijke waarde van twee tokens (of meer in sommige gevallen) toe aan een pool. Traders kunnen deze dan gebruiken om te ruilen tussen deze tokens.

Dit mechanisme maakt automatische en peer-to-peer handel mogelijk tegen koersen die worden bepaald door een wiskundige formule (bijvoorbeeld de constante productformule in Uniswap).

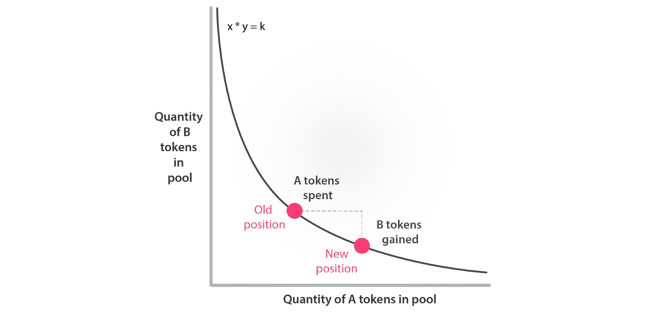

Om te begrijpen hoe liquiditeitspools werken, moet je de CFMM begrijpen (ook bekend als de constant product market maker of kortweg CPMM). In het bijzonder de constant product functie in een liquiditeitspool.

Constant function market makers (CFMM’s) zijn het populairste type gedecentraliseerde handelsplaats voor cryptocurrency tokens.

De geometrie van Constant Function Market Makers door Angeris, G., Chitra et al: Arvix

AMM’s, met name CFMM’s, gebruiken specifieke wiskundige formules om de koers van assets binnen hun systemen te bepalen. Met name exchanges zoals Uniswap, SushiSwap en Curve gebruiken vaak de constant product formule als hun primaire prijsmechanisme.

Deze formule, met name gebruikt door Uniswap en zijn derivaten, is X * Y = K. “X” is de hoeveelheid van een type asset in de pool, terwijl “Y” de hoeveelheid van de alternatieve asset aangeeft. “K” blijft constant en vertegenwoordigt het product van “X” en “Y” en verandert alleen wanneer liquiditeit wordt toegevoegd of verwijderd.

Het algoritme verhoogt de koers van een token om de daling in de hoeveelheid tokens te compenseren wanneer transacties plaatsvinden. Omgekeerd, als de hoeveelheid van een asset stijgt, verlaagt de AMM de koers om dit te compenseren. Als gevolg hiervan past de formule de koers van het token aan om het evenwicht te bewaren.

It is important to point out that there are several functions used by different decentralized exchanges to price the assets held in liquidity pools. There are also liquidity pools that use constant sum or mean functions. Curve Finance uses both a constant product and constant sum function, while Balancer uses a constant mean function. Although the most popular is the constant product — perhaps due to the many Uniswap clones.

Soorten liquiditeitspools

Hoewel de DEX liquiditeitspool het meest bekende type is, zijn er liquiditeitspools voor veel andere financiële activiteiten.

Lenen en uitlenen

Platformen zoals Aave en Compound maken gebruik van liquiditeitspools om het lenen en uitlenen te vergemakkelijken. Gebruikers leveren assets aan deze pools om rente te verdienen en deze geleverde assets worden beschikbaar gemaakt voor anderen om te lenen. De rentetarieven worden meestal algoritmisch bepaald op basis van de huidige vraag en aanbod van de onderliggende assets.

Yield Farming-pools

Deze liquiditeitspools zijn ontworpen om het rendement op ingezette of uitgeleende assets te maximaliseren door middel van verschillende strategieën. Deelnemers kunnen hun assets tussen verschillende pools verplaatsen (via verschillende protocollen) om hogere opbrengsten na te jagen, waarbij ze vaak extra beloningen verdienen in de vorm van governance tokens of andere prikkels naast de standaard transactiekosten of rentetarieven.

Verzekeringspools

Platformen zoals Nexus Mutual gebruiken liquiditeitspools om gedecentraliseerde verzekeringsdiensten aan te bieden. Gebruikers kunnen assets leveren aan deze pools en ontvangen betaling in de vorm van premies van degenen die verzekeringsdekking kopen. De fondsen in de pool worden gebruikt om claims uit te betalen als dat nodig is.

Voor- en nadelen van liquiditeitspools

| Voordelen | Nadelen |

|---|---|

| Snelle uitvoering van orders | Uitval |

| Liquiditeitsvoorziening | Onherroepelijk verlies |

| On-chain koersontdekking | Volatiliteit |

Voordelen

- Snelle uitvoering van orders: Liquiditeitspools maken onmiddellijke uitvoering van orders mogelijk zonder dat een koper en een verkoper direct hoeven te matchen. Dit komt omdat de liquiditeit altijd beschikbaar is vanuit de pool. Dit zorgt ervoor dat transacties snel worden uitgevoerd, wat gunstig is in snelbewegende markten.

- Liquiditeitsvoorziening: Door assets van veel LP’s samen te voegen, zorgen AMM’s ervoor dat er voldoende liquiditeit beschikbaar is voor de handel. Dit vermindert de spread (het verschil tussen koop- en verkoopprijzen) en maakt het makkelijker voor gebruikers om posities in en uit te nemen tegen een prijs die zo dicht mogelijk bij de reële marktwaarde ligt.

- On-chain koersvorming: Liquiditeitspools faciliteren koersontdekking direct op de blockchain. De koers van assets in een pool wordt algoritmisch bepaald. Ze zijn gebaseerd op de verhouding van assets in de pool en de transacties die plaatsvinden. Dit weerspiegelt effectief de huidige marktomstandigheden zonder de noodzaak van externe koersfeeds.

Nadelen

- Slippage: In liquiditeitspools kunnen grote orders in vergelijking met de totale grootte van de pool leiden tot sterke koerswijzigingen tussen het moment dat een transactie wordt geïnitieerd en uitgevoerd. Dit verschil kan ertoe leiden dat traders minder ontvangen dan verwacht wanneer ze grote transacties doen in een pool met beperkte liquiditeit.

- Volatiliteit: High volatiliteit kan de risico’s van tijdelijk verlies en slippage in liquiditeitspools verergeren. Koersen binnen AMM’s zijn afhankelijk van de verhouding van assets in de pool. Als gevolg hiervan kunnen plotselinge marktbewegingen leiden tot ongunstige omstandigheden voor LP’s en traders.

- Impermanent verlies: Dit is het tijdelijke verlies dat LP’s lijden wanneer de koers van assets in een pool verandert. Als de koers van de gepoolde assets sterk afwijkt van het moment waarop u ze hebt gedeponeerd, kan de waarde van het aandeel van de aanbieder in de pool, in vergelijkende termen, lager zijn dan wanneer ze de assets gewoon buiten de pool hadden gehouden. Dit verlies is “tijdelijk” omdat het mogelijk is om het terug te draaien als de koersen terugkeren naar hun oorspronkelijke niveau.

Hoe gebruiken LP’s liquiditeitspools?

Liquiditeitspools zijn open protocollen. Zoals eerder gezegd, stellen ze iedereen in staat om op een peer-to-peer manier te handelen door liquiditeit te verschaffen. Dit komt omdat LP’s worden gestimuleerd om hun ongebruikte cryptocurrency in liquiditeitspools te storten door winst te maken op handelsvergoedingen.

Verschillende DEX’en kunnen een vaste handelsvergoeding vragen voor alle orders die naar de LP’s worden gedistribueerd. Uniswap heeft bijvoorbeeld een handelsvergoeding van 0,3%, terwijl PancakeSwap een handelsvergoeding van 0,25% heeft. Van de 0,25% vergoeding van PacakeSwap wordt 0,17% verdeeld onder de LP’s.

Het gebruik van liquiditeitspools is echter niet zonder risico. De grootste risico’s die je op de meeste gebieden van crypto zult tegenkomen zijn de risico’s van slimme contracten. Liquiditeitspools zijn daarop geen uitzondering, zoals bleek uit de reeks Vyper-exploits.

LP’s moeten ook rekening houden met verlies versus herbalancering (LVR). LVR is een concept dat nauw verbonden is met impermanent verlies. In een notendop is het de hoeveelheid winst die een LP misloopt door adverse selection, een situatie waarin kopers en verkopers verschillende informatie hebben. In volatiele markten kan dit leiden tot sterke verschillen.

Liquiditeitspools vs orderboeken

AMM’s zijn ontwikkeld om gedecentraliseerde exchanges voor digitale assets te creëren, waarbij een specifieke functie wordt gebruikt die vooraf gedefinieerde koersen vaststelt op basis van de hoeveelheden van meerdere assets. In tegenstelling tot traditionele exchanges die met orderboeken werken, werken traders met een collectieve pool van assets in plaats van individuele tegenhangers.

Met een orderboekmodel worden transacties uitgevoerd wanneer ze overeenkomen met andere orders. In essentie:

- Een trader genereert een kooporder.

- Het wordt gekoppeld aan een verkooporder.

- Het order wordt uitgevoerd tegen een bepaalde koers.

In algemene orderboekmarkten worden assets meestal verhandeld tegen een valuta. Liquidity pool assets daarentegen worden niet gewaardeerd in valuta, maar tegen elkaar. In een crypto-orderboekmodel is de valuta waartegen de assets worden verhandeld ook een cryptocurrency.

Bij liquiditeitspools wordt de directe koers van elke asset bepaald door de verhouding tussen de twee betrokken assets en niet door een valuta. Het model heeft echter wel enkele overeenkomsten met het orderboek.

Bij limietorders worden de transacties alleen uitgevoerd als de koers van een kooporder overeenkomt met een verkooporder. Dit kan leiden tot langere wachttijden voordat de transactie is voltooid. Liquiditeitspools daarentegen maken een meer onmiddellijke uitvoering mogelijk, zoals eerder beschreven.

Liquidity pool tokens

Wanneer je een LP wordt in een liquiditeitspool, ontvang je een proportioneel bedrag aan vergoedingen voor het leveren van liquiditeit voor transacties, in overeenstemming met je aandeel in de pool.

Als gevolg daarvan heb je een manier nodig om winst te nemen zonder onmiddellijk je tokens (de basis- en quote tokens) uit de pool te verwijderen, aangezien sommige pools lock-up periodes kunnen hebben.

Hier komt de liquidity provider (LP) of pooltoken om de hoek kijken, niet te verwarren met liquid staking tokens. Om duidelijk te zijn, er zijn meestal drie soorten tokens in een DEX-model met een liquiditeitspool. Het basistoken is het token dat wordt verhandeld of geruild voor een ander token, het quote token.

LP tokens vertegenwoordigen claims op het bedrag aan winst of rente waar een LP recht op heeft. Het maakt geen deel uit van de pool die betrokken is bij koop- en verkooptransacties.

Hoe werkt het?

Wanneer u een LP wordt op een DEX, gebeurt het volgende:

- Je selecteert een specifieke liquiditeitspool (bijv. ETH/DAI) en stort gelijke waarden van beide assets in de pool volgens de huidige koersverhouding.

- Zodra je je crypto stort, slaat het slimme contract LP-tokens die overeenkomen met jouw aandeel in de pool. Het aantal tokens dat je ontvangt vertegenwoordigt jouw evenredige aandeel in de liquiditeit van de pool.

- Als er transacties plaatsvinden binnen die pool, wordt er een kleine vergoeding (bijv. 0,3% op Uniswap V2) genomen van elke transactie en toegevoegd aan de pool. Dit verhoogt de totale waarde van de assets in de pool.

- Als u besluit om uw liquiditeit op te nemen, kunt u uw LP tokens terugkopen. De hoeveelheid assets die je terugkrijgt zal een deel van de handelskosten bevatten, evenredig met jouw aandeel in de pool.

LP tokens zijn een begeerd type token op zichzelf geworden. Als gevolg daarvan zult u ook liquiditeitspools voor LP tokens zien. Veel LP tokens op de Ethereum blockchain zijn ERC-20s. Dit zorgt voor gebruiksgemak bij het programmeren van pools en DEX’en.

Wat kun je doen met LP tokens?

Het interessante aan de high demand voor LP tokens is dat je ze naar andere DeFi platformen kunt brengen. U kunt ze inzetten, uitlenen of aan yield farming doen.

Yield farming is wanneer je tokens deponeert in een liquiditeitspool (zij het voor staking, liquid staking, uitlenen of cryptohandel) en de LP tokens naar een ander platform brengt en ze daar deponeert om winst te maken. Door uw LP-tokens uit te lenen of in te zetten op het andere platform, kunt u de winst die u in één keer verdient maximaliseren.

Merk op dat het succes van yield farming meestal afhankelijk is van de marktomstandigheden en de prestaties van de onderliggende assets. Om weloverwogen beslissingen te kunnen nemen, moet je rekening houden met deze aspecten en met de platformspecifieke risico’s en beloningen.

Wat zijn de best practices voor het gebruik van liquiditeitspools?

De beste praktijken voor het gebruik van liquiditeitspools hangen af van de kant van de pool waar je je bevindt. Als je cryptocurrency koopt of verkoopt van een liquiditeitspool, kun je een DEX-aggregator zoals 1Inch of Matcha gebruiken om de beste koers te krijgen over veel pools.

Iets anders waar je rekening mee moet houden is het risico van slimme contracten en front running. Het risico van slimme contracten is minder een probleem aan de koper- en verkoperzijde, omdat veel DApps open source zijn. Gebruikers moeten echter nog steeds voorzichtig zijn. Wat betreft front-running, en in het algemeen alle MEV-aanvallen, kun je de RPC-provider in je Wallet veranderen voor MEV-bescherming.

Aan de andere kant, als je een LP bent, moet je misschien iets meer onderzoek doen. Het is belangrijk om de risico’s goed te begrijpen. Liquiditeitspools die stablecoins gebruiken, hebben doorgaans een low volatiliteit en lagere risico’s op tijdelijk verlies. Zorg er bovendien voor dat de vergoedingen die je verdient ook het tijdelijke verlies dekken.

Sommige AMM’s bieden extra beloningen voor het verschaffen van liquiditeit, zoals liquidity mining of yield farming programma’s. Deze kunnen extra stimulansen bieden bovenop het verschaffen van liquiditeit. Deze kunnen extra stimulansen bieden bovenop de transactievergoedingen. Je moet ook in gedachten houden dat deze modellen betalen via de inflatie van nieuwe tokens. Dit model is niet in elk scenario winstgevend.

De grootte van de pool is ook een sterke factor. Grotere en actievere pools bieden meestal stabielere rendementen en lagere risico’s op grote koerseffecten. Ze kunnen echter een lager rendementspercentage bieden in vergelijking met kleinere pools met een hoger risico.

Top 3 populaire aanbieders van liquiditeitspools

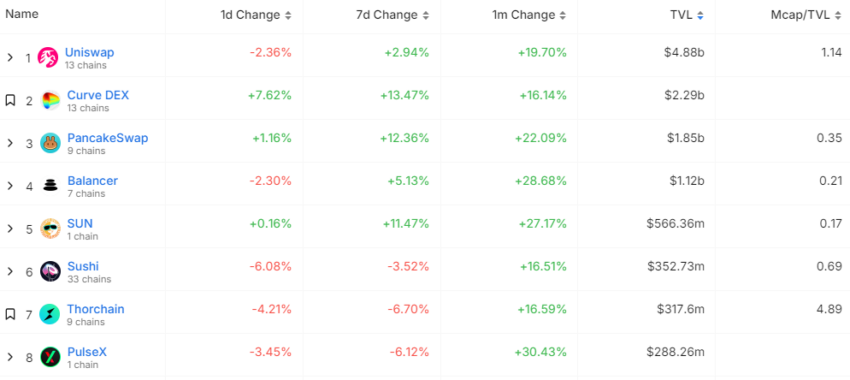

Als je benieuwd bent welke DEX de beste liquiditeitspools heeft, dan is Uniswap de duidelijke winnaar. Naast een grote totale geblokkeerde waarde (TVL) van bijna $5 miljard, is Uniswap aanwezig op 13 blockchains. Dit is een belangrijk element, aangezien de meest succesvolle liquiditeitspools een grote hoeveelheid transacties moeten hebben.

Curve Finance volgt Uniswap op als de op één na grootste DEX. Het heeft een TVL van $2,29 miljard. Curve is vooral populair vanwege zijn voorkeur voor stablecoins.

PancakeSwap is een Uniswap-kloon die ontstaan is op de Binance Smart Chain (nu de BNB chain). Het heeft de op twee na hoogste TVL voor DEX, volgens Defi Llama, met $ 1,85 miljard.

Kennis is macht

Nu u bent bijgeschoold over liquiditeitspools, zou u beter voorbereid moeten zijn om weloverwogen beslissingen te nemen wanneer u DEX’en gebruikt. Het is belangrijk om de innerlijke werking van cryptoprotocollen te kennen. Wanneer je te maken hebt met een snelgroeiende asset class zoals cryptocurrency, is informatie macht. Zorg ervoor dat je altijd DYOR en alleen in zee gaat met gedecentraliseerde ecosystemen als je zeker weet dat je op de hoogte bent van zowel de risico’s als hoe ze te gebruiken.

Frequently asked questions

A liquidity pool works by creating a pool of cryptocurrencies for liquidity providers to deposit their idle crypto into. Users then use the pool to buy and sell crypto. These traders pay a fee that is then redistributed to the liquidity providers.

There are many different ways to profit from liquidity pools. If you are a liquidity provider you earn fees from the buying and selling of crypto. You can also receive liquidity provider tokens and go to execute yield farming strategies to maximize profits on different platforms.

In simple terms, a liquidity pool is an important part of a decentralized exchange (DEX). It allows users to buy and sell crypto on a DEX with ease. Instead of matching buy and sell orders, they create a pool crypto for users to buy and sell with.

Liquidity providing is profitable in many cases. However, it is also extremely competitive and difficult to profit from if you do not have a large amount of capital. The profitability is also affected by market conditions, such as volatility.

Setting smart contract risk aside, liquidity pools are generally safe. There are some specific where using liquidity pools may have more financial risks than security risks. Although there are specific situations where pools for different financial activities may have more risks than others. For example, leaving bad debt on a lending protocol.

DEXs provide liquidity providers with the tools they need to create liquidity pools. Applications like Uniswap v4 and Balancer provide granular control over liquidity pool specifications. As long as you have two tokens to deposit you can create a pool. Although some DEXs also have single sided liquidity pools.

Yes, you can create your own liquidity pools. Platforms like Uniswap and Balancer provides users with the ability to create liquidity pools. They may even provide granular control vie mechanisms like hooks.

Yes, anyone can create liquidity pools. As long as you have two tokens to deposit into a pool, you can create a liquidity pool. Although some exchanges allows you to create pools with single sided liquidity.

An example of a liquidity pool is an ETH/DAI pool. An ETH/DAI liquidity pool can exist on any DEX and is not exclusive to one exchange. It allows users to buy and sell ETH or DAI.

You can join a liquidity pool by depositing two tokens into a pool. Users should keep in mind that impermanent loss, volatility, and transaction fees can affect your earnings. Liquidity pools are a part of DEXs and therefore open to any users.

Liquidity pools give liquidity providers LP tokens. They represent a claim on the earnings from being a liquidity provider. If you return the LP tokens to the pool, you will receive your earnings.

The fees for liquidity pools vary by DEX. Uniswap has a 0.3% fee that goes back to liquidity providers. PancakeSwap, a Uniswap clone on the BNB chain, charges 0.25%, o.17% of which goes back to the liquidity providers.

Centralized exchanges work in different ways. However, most simply match trades between buyers and sellers via an order book mechanism. They may also supplement trades using market makers.

A market maker is an entity that provides liquidity or makes markets. They are the counterparty to trades on an exchange, and in some cases for customers of a broker. Market makers allow customers to buy and sell with ease through their services.

Disclaimer

Alle informatie op onze website wordt te goeder trouw en uitsluitend voor algemene informatiedoeleinden gepubliceerd. Elke actie die de lezer onderneemt op basis van de informatie op onze website is strikt op eigen risico.