Volgens de Wereldbank zijn er wereldwijd 1,4 miljard volwassenen zonder bankrekening. Het wereldwijde financiële systeem, ondanks zijn ongelooflijk uitgebreide infrastructuur, schiet op veel punten tekort in het eerlijk bedienen van de wereldbevolking.

Voor velen is de glinsterende belofte van financiële vrijheid niet alleen een kwestie van overleven in de ratrace, maar ook een verhaal van inflatie en bureaucratische obstakels.

Bitcoin-ondersteunde krediet: een reddingslijn voor de ”World’s Unbanked”

Miljoenen mensen blijven onderbedeeld of volledig zonder bankrekening vanwege strikte kredietvereisten, hoge kosten en beperkte toegankelijkheid. Van Palestijnse vluchtelingen zonder bewijs van burgerschap, alleenstaande vrouwen zonder arbeidscontract in Egypte, tot de talloze mensen die te maken hebben met hoge inflatiepercentages van meer dan 120% in Argentinië.

Tijdens de financiële crisis van 2008 verloren talloze individuen in de VS hun huizen door roofzuchtige leenpraktijken, wat de inherente kwetsbaarheden van het systeem aantoont. Zelfs vandaag de dag erodeert hoge inflatie spaargeld in fiatvaluta’s, waardoor consumenten minder opties hebben om hun vermogen te behouden.

Ondertussen worden kleine bedrijven wereldwijd afgewezen door banken vanwege rigide kredietwaardigheidsnormen. Men zou zelfs kunnen beweren dat geld misschien wel het meest gewelddadige politieke instrument is in het wapenarsenaal van de machthebbers.

Deze kloof in toegankelijkheid en eerlijkheid onthult de behoefte aan alternatieve financiële systemen. Bitcoin-gedekte kredietverlening biedt een levensvatbare oplossing, die zowel de politieke agenda’s als de economische beperkingen overwint die arme mensen arm houden.

Wat zijn Bitcoin-gedekte kredietsysteem?

Bitcoin-gedekte kredietsysteem stellen leners in staat om hun BTC-bezit als onderpand te gebruiken om leningen te verkrijgen zonder hun activa te verkopen. Deze systemen functioneren vergelijkbaar met gedekte leningen, waarbij een lener een actief verpandt om liquiditeit te verkrijgen.

Als de lener niet terugbetaalt, liquideert de kredietverstrekker het onderpand om de fondsen terug te krijgen. In tegenstelling tot traditionele leningen vereisen deze systemen geen kredietscores of uitgebreide documentatie, waardoor ze toegankelijker zijn voor crypto-houders.

“Hoge inflatie, valutadevaluatie en weinig vertrouwen in gecentraliseerde banken kunnen de vraag naar Bitcoin-gedekte leningen stimuleren. Bitcoin’s stabiliteit en gedecentraliseerde aard maken het aantrekkelijk in volatiele economieën, en DeFi-platforms bieden lagere drempels en betere voorwaarden vergeleken met traditionele leningen,” vertelde Kevin Charles, medeoprichter van The Open Bitcoin Credit Protocol, aan BeInCrypto in een interview.

De markt voor Bitcoin-gedekte kredietverlening is gegroeid, met belangrijke spelers zoals BlockFi, Ledn, Celsius en Nexo die de weg wijzen. Deze platforms stellen gebruikers in staat om blootstelling aan BTC te behouden terwijl ze toegang krijgen tot fiat- of stablecoin-liquiditeit. De eenvoud en aantrekkingskracht van deze systemen hebben hun adoptie in de afgelopen jaren aangewakkerd, een reden waarom ze vreedzaam door bearmarkten zijn gekomen.

Een groot voordeel van BTC-gedekte kredietverlening is de mogelijkheid om blootstelling aan Bitcoin’s koersstijging te behouden. Leners kunnen liquiditeit vrijmaken zonder hun BTC te verkopen, waardoor ze kunnen profiteren van potentiële langetermijnwinsten.

Bovendien fungeren Bitcoin-gedekte leningen als een hedge tegen inflatie door een alternatief te bieden voor de steeds verder in waarde dalende fiatvaluta’s. Een crypto-houder in Argentinië zou zichzelf bijvoorbeeld kunnen beschermen tegen hun slinkende nationale valuta en zelfs extra geld kunnen verdienen.

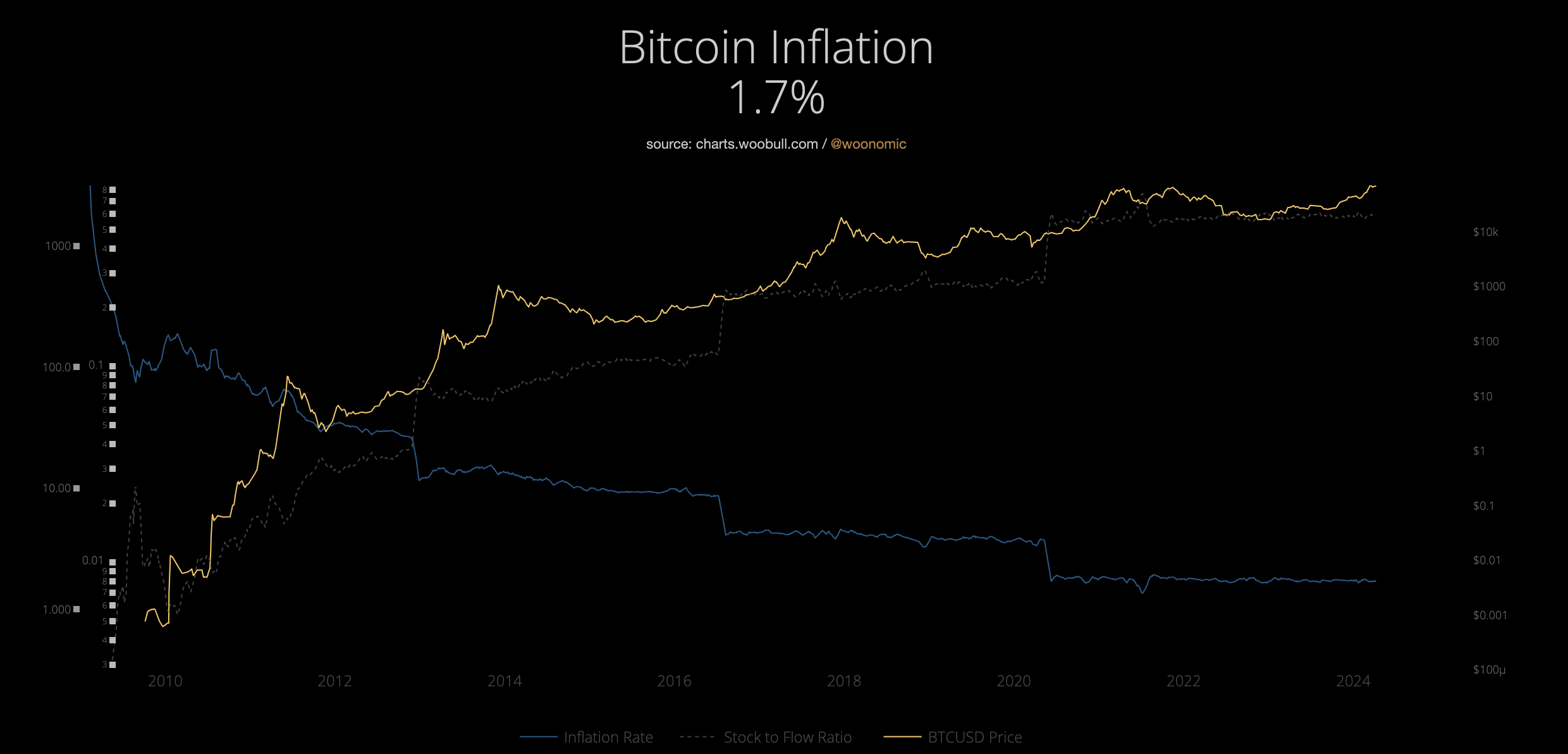

Volgens Bankrate heeft de $ nu een inflatiepercentage van 2,4%, wat opmerkelijk het laagste is sinds februari 2021. Ondertussen heeft BTC een inflatiepercentage van slechts 1,7%.

BTC-gedekte systemen bevorderen ook financiële toegankelijkheid. In tegenstelling tot traditionele banken, die strenge kredietcontroles vereisen, beoordelen Bitcoin-gedekte kredietplatforms voornamelijk de waarde van het onderpand. Deze benadering opent de deur voor individuen in regio’s met beperkte bankinfrastructuur en biedt een reddingslijn voor de onbanked.

Voor degenen die trouw blijven aan de ethos van decentralisatie, is wereldwijde inclusie het echte verkoopargument. Bitcoin-gedekte kredietverlening heeft het potentieel om financiële diensten te bieden aan deze bevolkingsgroepen en de kloof te overbruggen die door traditionele systemen is achtergelaten. Centrale banken en wereldwijde financiële instellingen blijven onderhevig aan de grillen en verschuivingen van het voortdurend veranderende politieke speelveld.

In een land als Libanon, waar inwoners voornamelijk in dollars handelen vanwege de feitelijk waardeloze LBP, werden burgers verhinderd om hun eigen dollars op te nemen toen de centrale bank geconfronteerd werd met een dollartekortcrisis. Ter referentie: één dollar is gelijk aan 89.550 LBP. In het naburige Egypte begonnen geruchten over in beslag genomen dollarrekeningen ook de ronde te doen, voordat ze door centrale bankfunctionarissen werden ontkend.

“Bitcoin-gedekte kredietverlening opereert op een wereldwijd, gedecentraliseerd netwerk, wat betekent dat toegang niet afhankelijk is van inkomen, locatie of kredietgeschiedenis. Door Bitcoin als onderpand te gebruiken, kan iedereen die het bezit toegang krijgen tot leningen zonder traditionele poortwachters. Vroege DeFi-platforms tonen toenemende adoptie in regio’s met beperkte banktoegang, wat het potentieel voor financiële inclusie benadrukt,” voegde Charles toe.

Toch, zelfs met al deze voordelen, is dualiteit de wet van het universum. Bitcoin-gedekte kredietsystemen zijn geen wondermiddel; ze brengen aanzienlijke risico’s met zich mee.

Het meest opvallende is de koersvolatiliteit van Bitcoin. Een plotselinge daling van de BTC-waarde kan margin calls veroorzaken, waardoor leners gedwongen worden om extra onderpand toe te voegen of liquidatie onder ogen te zien. Tijdens de cryptomarktcrash in 2022 verloren talloze leners hun onderpand toen de koersen kelderden. Volgens Charles zijn er echter manieren om volatiliteit te beperken.

“Volatiliteit wordt beheerd door over-collateralisatie en geautomatiseerde liquidaties. Door meer onderpand te eisen dan de waarde van de lening, creëren platforms een buffer tegen koersdalingen. Bovendien zorgt real-time monitoring ervoor dat leningen worden aangepast aan de marktomstandigheden, waardoor stabiliteit behouden blijft, zelfs tijdens koerscrashes,” voegde Charles toe.

De opkomst van centralisatie

Toch hebben Bitcoin-gedekte kredietsystemen sociaaleconomische gevolgen die nader onderzoek vereisen. Hoewel deze platforms de toegang tot krediet voor crypto-houders democratiseren, bestaat het risico dat ze nieuwe financiële poortwachters creëren. Rijke crypto-investeerders, of “crypto-whales”, profiteren het meest, terwijl gemiddelde gebruikers met beperkte bezittingen zich buitengesloten kunnen voelen.

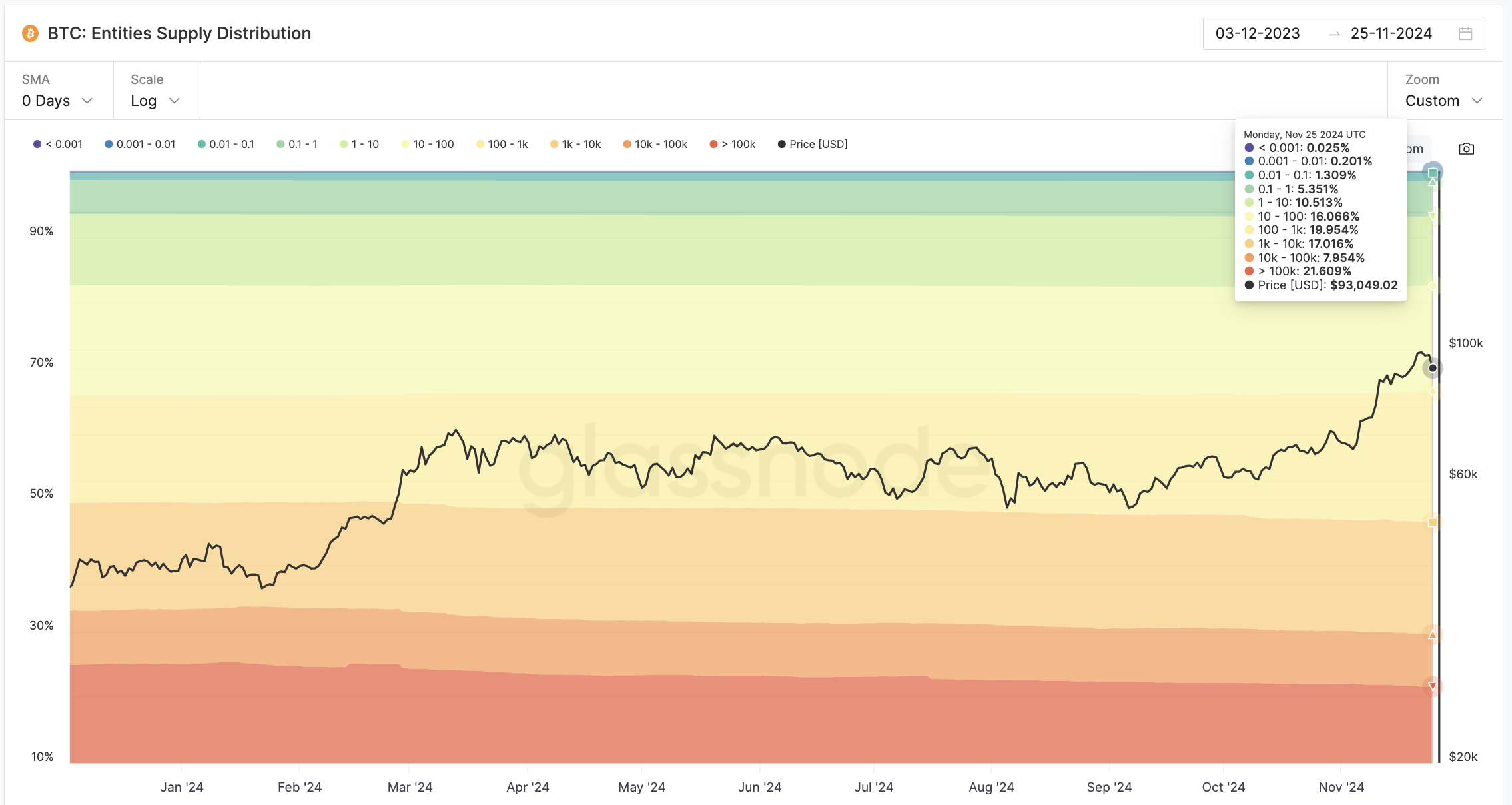

Whales, of adressen met meer dan 100.000 BTC, bezitten 21% van de totale Bitcoin-voorraad. Deze dynamiek leidt tot een voortzetting van de concentratie van rijkdom binnen de crypto-ruimte. Als dit doorzet, kan de belofte van inclusie uit het zicht raken.

De tweede zorg zijn traditionele financiële instituties. Ze dringen steeds meer door in de Bitcoin-gesteunde kredietmarkt via overnames en regulerende invloed.

Banken zoals Goldman Sachs en JPMorgan zijn begonnen met het verkennen van crypto-gesteunde leningen, wat wijst op een samensmelting van gedecentraliseerde en traditionele financiën. In november meldde Bloomberg dat Goldman Sachs zich voorbereidt om een nieuw bedrijf te lanceren gericht op digitale activa. Hoewel deze ontwikkelingen legitimiteit brengen, roepen ze ook zorgen op over het overnemen van Bitcoin’s gedecentraliseerde ethos.

Dan komt het derde en laatste Trojaanse paard: toezicht door de overheid. Dit biedt zowel kansen als uitdagingen voor Bitcoin-gesteunde kredietsysteem.

Regulering kan deze platforms legitimeren, wat zorgt voor consumentenbescherming en stabiliteit. Echter, overmatige regulering kan innovatie verstikken en decentralisatie in gevaar brengen.

Bijvoorbeeld, het MiCA-raamwerk van de Europese Unie heeft duidelijkheid gebracht maar ook strenge nalevingsvereisten opgelegd, wat wrijving veroorzaakt binnen de crypto-industrie. Binance, ‘s werelds grootste crypto exchange qua handelsvolume, moest copy trading-diensten uitschakelen voor zijn Europese gebruikers in juni nadat MiCA werd aangekondigd.

Een ander probleem dat de toegankelijkheid kan beïnvloeden, zijn know-your-customer (KYC) standaarden, die degenen kunnen belemmeren die afhankelijk zijn van crypto wallets omdat ze onvoldoende persoonlijke documentatie hebben. Beleidsmakers beweren vaak dat platforms zonder strikte KYC-toezicht het risico lopen criminelen te helpen bij het witwassen van geld. In 2023 heeft Turkije zelfs een nieuwe set crypto-wetten ingevoerd om KYC-standaarden aan te scherpen.

“We zien een hercentralisatie van een systeem dat bedoeld is om vrij te zijn. De uitdaging is om balans te vinden zonder dat de kernprincipes van Bitcoin verwateren,” stelde Charles.

Platforms zoals Aave en Sovryn illustreren gedecentraliseerde benaderingen van Bitcoin-ondersteund krediet. Ze maken gebruik van smart contracts om transacties te automatiseren, waardoor tussenpersonen worden verminderd en transparantie wordt bevorderd. Decentralisatie brengt echter eigen uitdagingen met zich mee, zoals schaalbaarheid, beveiligingsrisico’s en onduidelijkheden in regelgeving.

Toch zijn er succesverhalen. Leners hebben Bitcoin-ondersteunde leningen gebruikt om bedrijven te financieren, medische rekeningen te betalen of economische onzekerheid te overbruggen zonder hun BTC te verkopen. Anderzijds hebben sommige leners aanzienlijke verliezen geleden door liquidaties tijdens marktdalingen, wat de hoge risico’s van deze systemen onderstreept.

Concluderend vertegenwoordigt Bitcoin-ondersteund krediet zowel een financiële revolutie als een waarschuwend verhaal. De toekomst ervan zal afhangen van het vermogen om te schalen, toegankelijk te blijven en trouw te blijven aan Bitcoin’s ethos van decentralisatie.

Naarmate traditionele financiën de ruimte betreden en regelgevende kaders zich ontwikkelen, zal de uitdaging zijn om een balans te vinden tussen innovatie en inclusiviteit. Het blijft onzeker of deze systemen de financiën daadwerkelijk democratiseren of simpelweg de poortwachters verplaatsen.

Voor BeInCrypto’s laatste nieuws over de cryptomarkt, klik hier.