In 2025 is er een sterke toename van bedrijven die Bitcoin als reserve-asset gebruiken, wat heeft geleid tot de stijging van Bitcoin-gerelateerde aandelen en obligaties. Fondsbeheerder Lyn Alden wees op twee belangrijke redenen achter deze trend.

Deze redenen weerspiegelen de institutionele vraag en benadrukken de strategische voordelen die bedrijven behalen uit het gebruik van Bitcoin.

Reden 1: Vervanging voor investeringsbeperkte fondsen

Een belangrijke reden die Lyn Alden noemde is de beperking waarmee veel investeringsfondsen te maken hebben. Verschillende fondsen mogen alleen in aandelen of obligaties investeren en mogen geen Bitcoin of cryptocurrency-gerelateerde ETF’s direct kopen.

Dit vormt een grote belemmering voor fondsbeheerders die in Bitcoin willen investeren, vooral voor degenen die geloven in het sterke groeipotentieel van de cryptomunt. Om deze beperking te omzeilen, zijn aandelen van bedrijven die Bitcoin bezitten, zoals Strategy (voorheen MicroStrategy) (MSTR), een aantrekkelijk alternatief geworden.

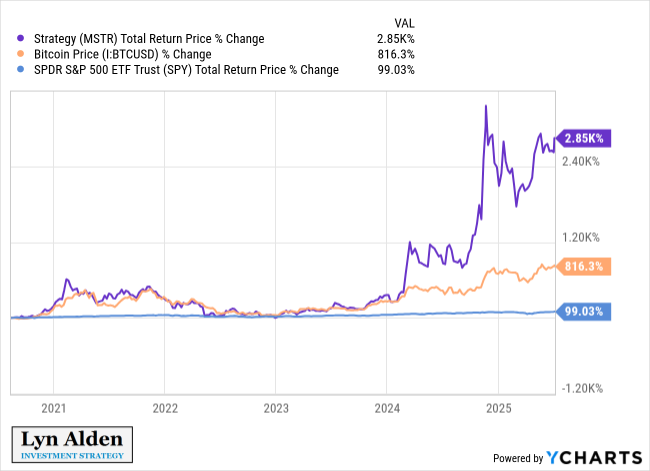

Een grafiek van Lyn Alden toont de totale koersrendement van MSTR van 2021 tot midden 2025 op 2.850%. Bitcoin (BTC/USD) steeg in dezelfde periode met 816,3%, terwijl SPY slechts met 99,03% toenam. Dit suggereert dat MSTR de bredere aandelenmarkt overtrof en diende als een indirecte manier voor fondsen om blootstelling aan Bitcoin te krijgen.

“Kortom, er zijn veel fondsen die, vanwege hun mandaten, alleen aandelen of obligaties met Bitcoin-blootstelling kunnen bezitten; geen ETF’s of soortgelijke effecten. Bitcoin treasury-bedrijven geven hen toegang,” legde Lyn Alden uit.

Ze deelde ook haar persoonlijke ervaring met het beheren van haar modelportefeuille. In 2020 koos ze voor MSTR omdat haar handelsplatform geen directe Bitcoin- of GBTC-aankopen ondersteunde. Deze flexibiliteit stelde fondsen met strategische beperkingen in staat om blootstelling aan Bitcoin te verkrijgen zonder regels te overtreden.

Reden 2: Voordeel van langlopende obligaties en veilige leverage

Lyn Alden benadrukte de tweede reden: de mogelijkheid voor bedrijven om langlopende obligaties uit te geven. Dit helpt hen om het risico van margin calls te vermijden, waar hedgefondsen vaak mee te maken hebben.

Hedgefondsen gebruiken vaak margin-leningen, wat gedwongen verkoop van activa kan veroorzaken wanneer de Bitcoin koers sterk daalt.

In tegenstelling daarmee kunnen bedrijven zoals Strategy meerjarige obligaties uitgeven. Dit stelt hen in staat om hun Bitcoin-posities te behouden, zelfs tijdens volatiele marktomstandigheden.

Deze aanpak creëert een veiligere vorm van hefboomwerking. Het helpt bedrijven om effectiever te profiteren van de koersschommelingen van Bitcoin dan leveraged ETF’s.

Lyn Alden wees erop dat langlopende obligaties meer veerkracht bieden tegen volatiliteit dan marginleningen. Bedrijven worden niet gedwongen te liquideren tijdens kortetermijndalingen.

“Dit type langlopende bedrijfshefboomwerking is ook meestal beter op de lange termijn dan leveraged ETF’s. Aangezien leveraged ETF’s geen langlopende schulden gebruiken, wordt hun hefboomwerking dagelijks gereset, waardoor volatiliteit vaak nadelig voor hen is,” voegde ze toe.

Investeerders zijn steeds meer geïnteresseerd in DAT’s

De inzichten van Lyn Alden werpen licht op de groeiende interesse van investeerders in de aandelen van bedrijven die strategische crypto reserves omarmen.

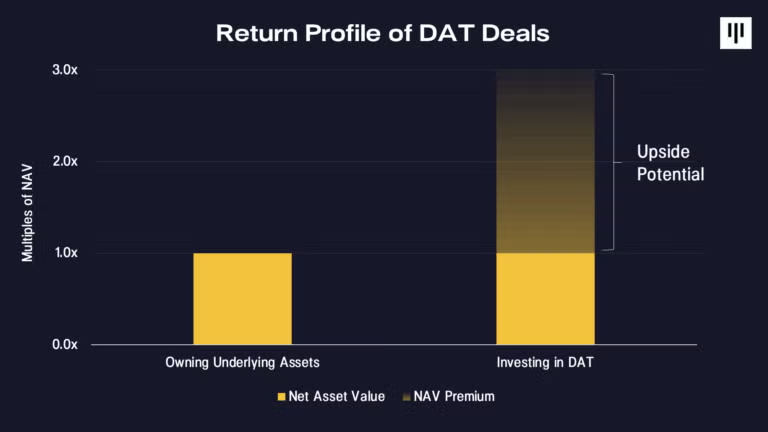

Een recent rapport van Pantera Capital benadrukte dat Digital Asset Treasury-aandelen (DAT’s) een brug slaan tussen traditionele financiën en digitale assets. Ze stellen investeerders in staat om blootstelling te krijgen via vertrouwde instrumenten.

Pantera gelooft ook dat investeren in DAT’s hogere rendementen kan genereren dan de onderliggende digitale assets.

“Het spel is veranderd nadat Coinbase is opgenomen in de S&P500. Elke traditionele fondsbeheerder is hongerig en gedwongen om enkele digitale assets toe te voegen. Het is DAT-seizoen, niet alt-seizoen… De trend is nog in een vroeg stadium,” zei investeerder Nachi.

Bovendien toont een recent BeInCrypto-rapport aan dat tijdens deze altcoin-winter, de aandelen van crypto-georiënteerde bedrijven zoals Coinbase, Circle en Robinhood beter presteren dan grote tokens.

Echter, deze verschuiving in de focus van investeerders naar externe winstkansen kan ervoor zorgen dat de crypto-industrie haar groeimomentum verliest.

Voor BeInCrypto’s laatste nieuws over de cryptomarkt, klik hier.

Disclaimer

Alle informatie op onze website wordt te goeder trouw en uitsluitend voor algemene informatiedoeleinden gepubliceerd. Elke actie die de lezer onderneemt op basis van de informatie op onze website is strikt op eigen risico.