De aanvraag van BlackRock om een spot Bitcoin exchange-traded fund (ETF) te lanceren, heeft gesprekken aangewakkerd dat de weg naar acceptatie van crypto wel eens zou kunnen liggen bij het systeem dat het probeert te vervangen. Bovendien suggereren de lagere handelsvolumes op spot- en derivatenbeurzen dat het vertrouwen een historisch dieptepunt heeft bereikt.

In juni klaagde de Amerikaanse Commodity Futures Trading Commission (CFTC) Binance aan voor het aanbieden van illegale toegang tot de derivatenhandel aan Amerikaanse bedrijven. De beurs zou zijn veiligheidsnetten hebben omzeild, waardoor grote Amerikaanse bedrijven liquiditeit in zijn orderboek konden injecteren.

Sinds maart is het aandeel van de beurs in spotvolumes gedaald, wat Aziatische rivalen extra business opleverde. Een latere rechtszaak tegen de Amerikaanse Securities and Exchange Commission (SEC), onderzoeken in Frankrijk en afgewezen aanvragen in Duitsland en Nederland hebben beleggers tot grotere voorzichtigheid gedwongen.

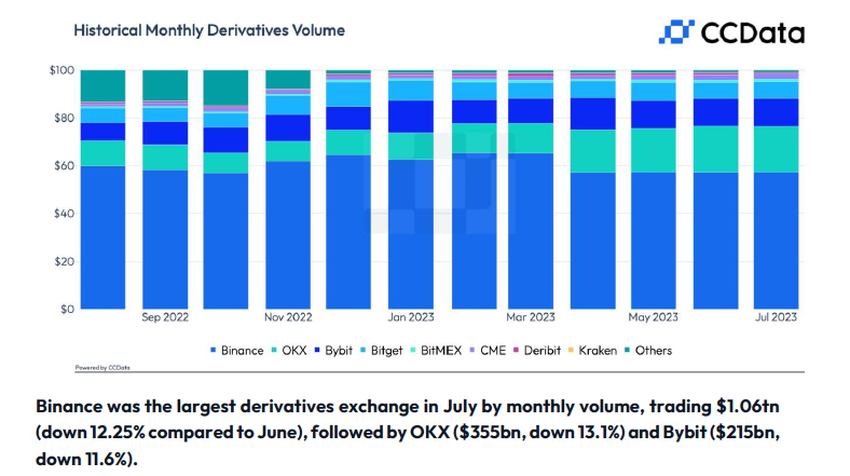

De derivatenhandel van de beurs is ook afgenomen.

Beleggers met een lage risicotolerantie vermijden speculatie in derivaten nog meer dan voor de spothandel, omdat verliezen snel kunnen escaleren als inzetten niet goed uitpakken. Daarom staat de Australian Securities and Investments Commission (ASIC) alleen beurzen toe om derivaten aan te bieden aan grootzakelijke klanten.

Hoe cryptoderivaten passen in de Amerikaanse markt

De enige legale manier voor bedrijven om derivaten aan te bieden in de VS is door registratie bij de CFTC.

De CME Group is de grootste geregistreerde derivatenbeurs. Net als traditionele aandelenbeurzen scheidt CME clearinghouse-activiteiten van het matchen van orderboeken.

Deze aanpak, die wordt toegepast door de CME Group en Cboe’s nieuwe cryptobusiness, Cboe Digital, heeft retail- en institutionele bedrijven aangetrokken. Door hun registratie bij de CFTC kunnen ze futurescontracten in Bitcoin (BTC) en Ethereum (ETH) aanbieden.

Met futurescontracten kunnen beleggers zich indekken tegen risico’s door een futurescontract te kopen dat garandeert dat de aanbieder de activa tegen een bepaalde prijs zal leveren.

Lees hier meer over Bitcoin futures.

Tot nu toe heeft de Amerikaanse SEC verschillende Bitcoin futures ETF’s toegestaan die contracten volgen waarvan de prijzen worden geleverd door de CME Group. Futures ETF’s zijn een van de manieren waarop instellingen gereguleerde blootstelling aan Bitcoin kunnen krijgen.

Nu verschillende bedrijven een aanvraag indienen om fondsen te lanceren die rechtstreeks Bitcoin volgen, ligt de toekomst van crypto in de handen van Wall Street? Of zullen wetgevers de macht teruggeven aan de gemiddelde belegger?

Laten we dat eens uitzoeken.

Tesla-aandelen, iemand?

In de begindagen werkten beurzen met een open-outcry-systeem. Brokers ontvingen orders van klanten via de telefoon of via back-office kanalen.

Ze seinden met hun vingers en riepen de naam van het aandeel dat ze wilden verkopen. Een andere makelaar, die andere handsignalen gebruikte, riep de naam van het aandeel dat hij wilde kopen.

Als beiden ermee instemden om de aandelen te ruilen, werd de transactie aan het einde van de handelsdag uitgevoerd en geregistreerd. In die tijd werden transacties opgeschreven in papieren orderboeken.

Tegenwoordig hebben de meeste beurzen een elektronisch orderboek. Net als het open-outcry systeem, vergelijkt het orderboek koop- en verkooporders.

Een cruciaal verschil is dat het elektronische systeem de belegger niet kan benadelen omdat het alle gematchte orders vastlegt met een tijdstempel. In de begindagen kon een makelaar orders matchen waarvan hijzelf meer profiteerde dan zijn klanten.

Beleggers zijn niet alleen beschermd, ze kunnen handelen met hetzelfde vertrouwen als Wall Street-bedrijven. Maar wat gebeurt er als de technologie hen tegenwerkt?

Wat gebeurt er als producten zo snel of complex worden dat ze de gemiddelde belegger benadelen? Geavanceerde algoritmen kunnen sneller van marktomstandigheden profiteren dan een mens dat kan.

Is het mogelijk om de veiligheid van beleggersbescherming te hebben zonder de klant te benadelen? Is het idee van een gereguleerde cryptobeurs een compromis dat cryptohandelaren kunnen accepteren?

Slecht risicobeheer schaadt directe beleggers

De recente ineenstorting van FTX voordat de CFTC een uitspraak kon doen over zijn derivatenaanvraag, suggereert dat cryptobeleggers trek hebben in exotische producten. Ondanks de algehele daling waren de derivatenactiviteiten van Binance in juli goed voor een derde van het volume van de spot- en derivatenhandel.

Toch suggereert de volumedaling dat handelaren beginnen te twijfelen aan het directe beleggersmodel. Risicovollere transacties zoals shorts en margin trading kunnen investeerders blootstellen aan aanzienlijke risico’s.

Naast de gevaren van prijsmanipulatie kunnen klanten de dupe worden van belangenconflicten die subtiel kunnen worden gemanipuleerd om hen te benadelen. In het geval van derivaten kan elke actie tegen de klant zijn verliezen snel vermenigvuldigen.

Derivatenbeurs vermindert risico door bedrijfsscheiding

CME, de grootste beurs voor derivaten, vermindert het tegenpartijrisico door de functies van de beurs en het clearinghouse te scheiden. Het dualistische systeem biedt beleggers meer bescherming dan een beurs die directe beleggingen aanbiedt.

Cboe, een andere gereguleerde derivatenbeurs, heeft onlangs Cboe Digital opgericht. De nieuwe business biedt cryptobeleggers dezelfde two-tier structuur die het gebruikt voor traditionele derivaten.

Volgens Cboe’s Digital President, John Palmer, voegt een apart clearinghouse een extra beschermingslaag toe. Het is ook een voorbode van een toekomst waarin de bouwstenen van traditionele financiën hun weg zullen vinden naar crypto.

“Veel pijlers van de fundamentele aspecten van deze bestaande markten zullen hun weg vinden naar crypto-activa ten gunste van alle beleggers in de vorm van betere liquiditeit, prijsvorming, transparantie, regelgevend toezicht en vertrouwen.”

Bovendien betekent het feit dat Cboe Digital een gereguleerde beurs is, dat het “activa van klanten moet scheiden van eigen activa en de waarde van tussenpersonen.” FTX en Binance zijn er daarentegen van beschuldigd dat ze fondsen van klanten en bedrijven vermengen.

De rol die Bitcoin ETF’s zouden kunnen spelen

Verschillende opkomende regelgevende regimes noemen de scheiding van klanten- en bedrijfsfondsen als een vereiste om in aanmerking te komen voor een licentie voor een cryptobeurs. Tot nu toe hebben in de VS gevestigde cryptobeurzen een dunne lijn bewandeld en ervoor gekozen om geen traditionele licenties aan te vragen of om Amerikaanse klanten een beperkt assortiment producten en diensten aan te bieden.

Als gevolg hiervan hadden bedrijven die op zoek waren naar gereguleerde cryptoproducten weinig opties. Verschillende bedrijven hebben een aanvraag ingediend om Bitcoin via een ETF onder de vlag van traditionele financiën te brengen.

Palmer ziet toekomstige Bitcoin ETF’s als een aanvulling op de crypto-derivaten van Cboe.

“De uitbreiding van ETP- en ETF-producten die toegang bieden tot crypto-activa zal waarschijnlijk zorgen voor extra handelsvolume in zowel de spot- als de bestaande derivatenmarkten. Deelnemers die liquiditeit verschaffen en in het creatie- en redeem-proces zitten, zullen op zoek gaan naar afdekking van hun blootstelling in deze bestaande markten.”

Daarnaast gelooft hij dat de kloof tussen gereguleerde markten en Amerikaanse spot crypto-activa na verloop van tijd kleiner zal worden. Meer bedrijven zullen onder regelgeving komen te vallen ten gunste van de man in de straat. Dan wint iedereen.

Heb jeiets te zeggen over de rol van Cboe, derivatenbeurzen of iets anders? Schrijf ons of discussieer mee op ons Telegram-kanaal. Je kunt ons ook zien op TikTok, Facebook of X (Twitter).