MicroStrategy (nu Strategy) bevindt zich in de meest bepalende fase sinds het bedrijf Bitcoin koos als zijn belangrijkste reserve-asset. De mNAV (microstrategische netto vermogenswaarde) premie is gedaald tot 1,04x en heeft daarmee het waarderingsvoordeel gewist dat eerder zorgde voor het sterke verschil met de Bitcoin koers zelf.

Deze verandering betekent een nieuw tijdperk, waarbij de toekomst van Strategy niet meer vooral afhangt van het koersverloop van Bitcoin, maar van de vraag of de kapitaalmarkten het steeds ingewikkeldere, Bitcoin-gebaseerde financiële model willen blijven financieren.

Strategy mNAV-premium zakt naar 1,03x: $17,4 miljard Q4-verlies zet Bitcoin-leverage model onder druk

Gedurende een groot deel van 2023 en 2024 handelde Strategy tegen premies die meer dan 2x, en soms zelfs 2,5x de netto vermogenswaarde (NAV) bedroegen.

Dankzij die premie kon het bedrijf aandelen, converteerbare obligaties en preferente aandelen uitgeven tegen gunstige voorwaarden. Het vrijgekomen kapitaal werd steeds opnieuw gebruikt om extra Bitcoin aan te kopen en de blootstelling van aandeelhouders te vergroten. Nu de premie bijna gelijk is geworden, is dit vliegwiel tot stilstand gekomen.

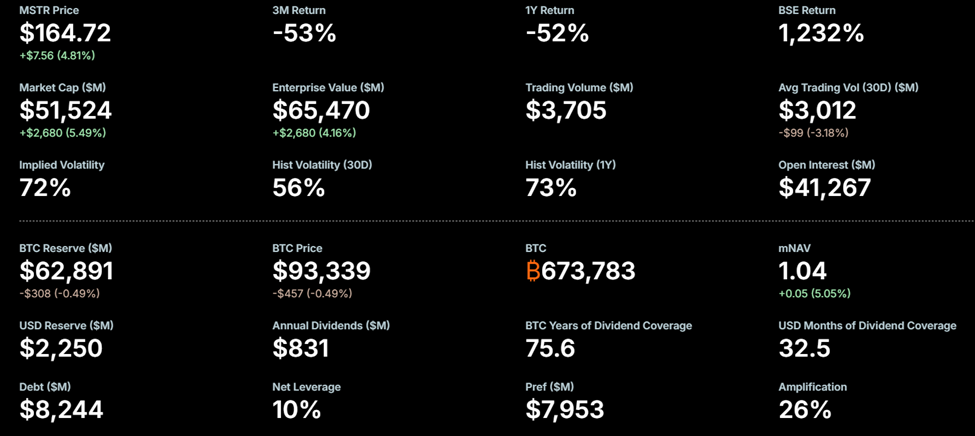

Strategy bezit momenteel ongeveer 673.783 BTC, met een waarde van meer dan $63 miljard op het moment van de laatste rapportage, samen met ongeveer $2,25 miljard in contanten. Toch liggen de marktkapitalisatie-metrieken als volgt:

- Basis – $47 miljard

- Verwaterd – $53 miljard

- Ondernemingswaarde – $61 miljard

Dit verschil tussen de waarde van de Bitcoin en de marktkapitalisatie opent de discussie of het aandeel ondergewaardeerd is, of dat de markt nu eindelijk de structurele risico’s van het model heeft ingeprijsd. Sommige investeerders zien deze krimp juist als een kans.

Adam Livingston noemt de 1,03x mNAV “het beste instapmoment” dat hij tot nu toe zag. Volgens hem biedt een bescheiden premie van 3% toch ongeveer 26% extra blootstelling aan de Bitcoin koers.

Volgens hem kan de at-the-market uitgifte van STRC preferente aandelen van Strategy snel een nieuwe, grote Bitcoin-aankoop mogelijk maken. Hierdoor kan Executive Chairman Michael Saylor het aantal Bitcoin per aandeel verder verhogen zonder te vertrouwen op extreme premies.

Dat optimisme is gebaseerd op een andere kijk op het bedrijf. Strategy presenteert zich steeds meer als een yield-gedreven Bitcoin accumulator, en niet alleen als groeiaandeel dat meebeweegt met het bullish momentum van Bitcoin.

De STRC Variable Rate Series A Perpetual Stretch Preferred Stock van het bedrijf levert nu een jaarlijks dividend van 11%, met de volgende uitbetaling van ongeveer $0,91 per aandeel later deze maand.

Aanhangers zeggen dat Strategy hierdoor verandert in een soort Bitcoin-backed vastrentend instrument. Joe Burnett, Director of Bitcoin Strategy bij Semler Scientific, stelt dat zelfs als de Bitcoin koers gelijk blijft, Strategy naar verwachting tientallen jaren zijn digitale kredietdividenden kan uitbetalen. In zijn bericht wijst Burnett op de langetermijndevaluatie van fiatvaluta’s.

In deze redenering is de looptijd van belang, niet de korte termijn koersbeweging.

Boekhoudkundige verliezen tonen de kwetsbaarheid van Strategy’s post-premium model

Deze verschuiving naar yield vindt plaats terwijl de financiële cijfers van Strategy groeiende spanningen laten zien. In het Form 8-K van 5 januari 2026 meldde het bedrijf een ongerealiseerd verlies van $17,44 miljard op digitale assets over het vierde kwartaal van 2025, en een totaal ongerealiseerd jaarverlies van $5,40 miljard.

Hoewel deze verliezen boekhoudkundig zijn en samenhangen met de daling van de Bitcoin koers in Q4, zijn de gevolgen wel echt. Volgens de huidige boekhoudregels vallen digitale assets onder immateriële activa met een onbepaalde levensduur.

Bedrijven zijn hierdoor verplicht om afwaarderingen te boeken tijdens dalingen, zonder in opgaande markten de waarde weer te mogen verhogen. Critici stellen dat deze cijfers belangrijker worden, nu de premie verdwenen is.

Analist Novacula Occami wees op voortdurende onderprestatie: het aandeel Strategy is de Bitcoin koers achtergebleven over één maand, zes maanden en één jaar. Hiermee is het centrale uitgangspunt dat MSTR de spot Bitcoin koers zou moeten outperformen losgelaten.

Volgens hem heeft het instorten van de mNAV-premie sinds midden 2025 het voor Strategy moeilijker gemaakt om ‘goedkope’ convertibles en ‘dure’ preferente aandelen uit te geven, waardoor gewone aandeelhouders achterblijven met verwatering en geen voordeel.

Anderen waarschuwen dat aandelenuitgifte zonder aanzienlijke premie de waarde voor aandeelhouders aantast. Zo stelt Brennan Smithson dat onvoldoende vraag naar preferente aandelen ervoor kan zorgen dat Strategy gedwongen wordt om te verwateren om zowel dividenden als Bitcoin-aankopen te financieren.

Deze discussie weerspiegelt de centrale vraag waar Strategy in 2026 voor staat: kan Bitcoin-gedreven bedrijfsfinanciering functioneren zonder speculatieve premies?

Nu de mNAV rond 1x ligt, wordt elke kapitaalronde extra kritisch bekeken. Het uitgeven van aandelen of preferente aandelen verhoogt niet langer automatisch het aantal Bitcoin per aandeel. In plaats daarvan geeft het een zwak signaal af als er weinig vraag is.

De bull-visie vraagt om geduld. Voorstanders denken dat een gematigde stijging van de Bitcoin koers, aanhoudende devaluatie van de dollar en mogelijke renteverlagingen het vertrouwen in het rendementmodel van Strategy geleidelijk kunnen herstellen.

De bear-visie waarschuwt dat het experiment kan vastlopen als de kapitaalmarkten geen nieuwe belangstelling tonen. In dat geval kan Strategy veranderen in een volatiele, achterblijvende proxy, in plaats van een beter alternatief voor directe Bitcoin of ETF’s.

Deze inzichten maken van Strategy een echte stresstest: blijven kapitaalmarkten leveraged Bitcoin-blootstelling financieren als de hype verdwijnt en de premie verdampt?