Voorspellingsmarkten veranderen snel van crypto-curiositeiten in serieuze financiële infrastructuur, maar regelgevers kunnen nog steeds niet beslissen of het innovatie of gokken is.

De rechtszaak van Massachusetts in 2025 tegen Kalshi over NFL-contracten, ondanks eerdere goedkeuring door de CFTC, benadrukte de groeiende kloof tussen staats- en federale toezicht. Ondertussen duwde de miljardeninvestering van Intercontinental Exchange (ICE) in Polymarket event-gedreven handel naar de mainstream financiële wereld.

Ooit afgedaan als “gelegaliseerd gokken”, trekken voorspellingsmarkten nu institutioneel kapitaal aan terwijl regelgevers zich haasten om te bepalen waar speculatie eindigt en financiële innovatie begint.

Federale vs. staatswet: wie bepaalt de grens?

Om te beoordelen of deze markten de volgende fase van financiële innovatie markeren of een gok met hoge inzet blijven, sprak BeInCrypto met Rachel Lin (SynFutures), Juan Pellicer (Sentora) en Leo Chan (Sportstensor). Elk bood verschillende inzichten in de juridische en economische krachten die voorspellingsmarkten vormgeven naarmate 2026 nadert.

De uitdaging van Massachusetts aan Kalshi’s NFL-contracten onthulde een conflict tussen federaal en staats toezicht. De CFTC had de contracten goedgekeurd, maar de staat classificeerde ze als ongeoorloofd gokken — een geschil dat nu bepaalt hoe evenementmarkten binnen de Amerikaanse wet passen.

“Investeerders moeten uiteindelijk vertrouwen op het federale CFTC-kader, dat staatswetten over derivaten overrulet en Kalshi’s NFL-contracten expliciet goedkeurde. Dat biedt landelijke duidelijkheid te midden van voortdurende staatsuitdagingen,” zei Juan Pellicer, Hoofd Onderzoek bij Sentora.

Leo Chan, CEO van Sportstensor, voegde toe dat gefragmenteerde regels op staatsniveau al verwarring hebben gecreëerd in het toezicht op sportweddenschappen en zei dat consistente federale richtlijnen duidelijkheid zouden herstellen voor zowel platforms als deelnemers. Beide leidinggevenden waren het erover eens dat een uniform regelgevend kader essentieel is voor institutionele adoptie.

Volume vs. waarde: de echte indicator van marktgezondheid

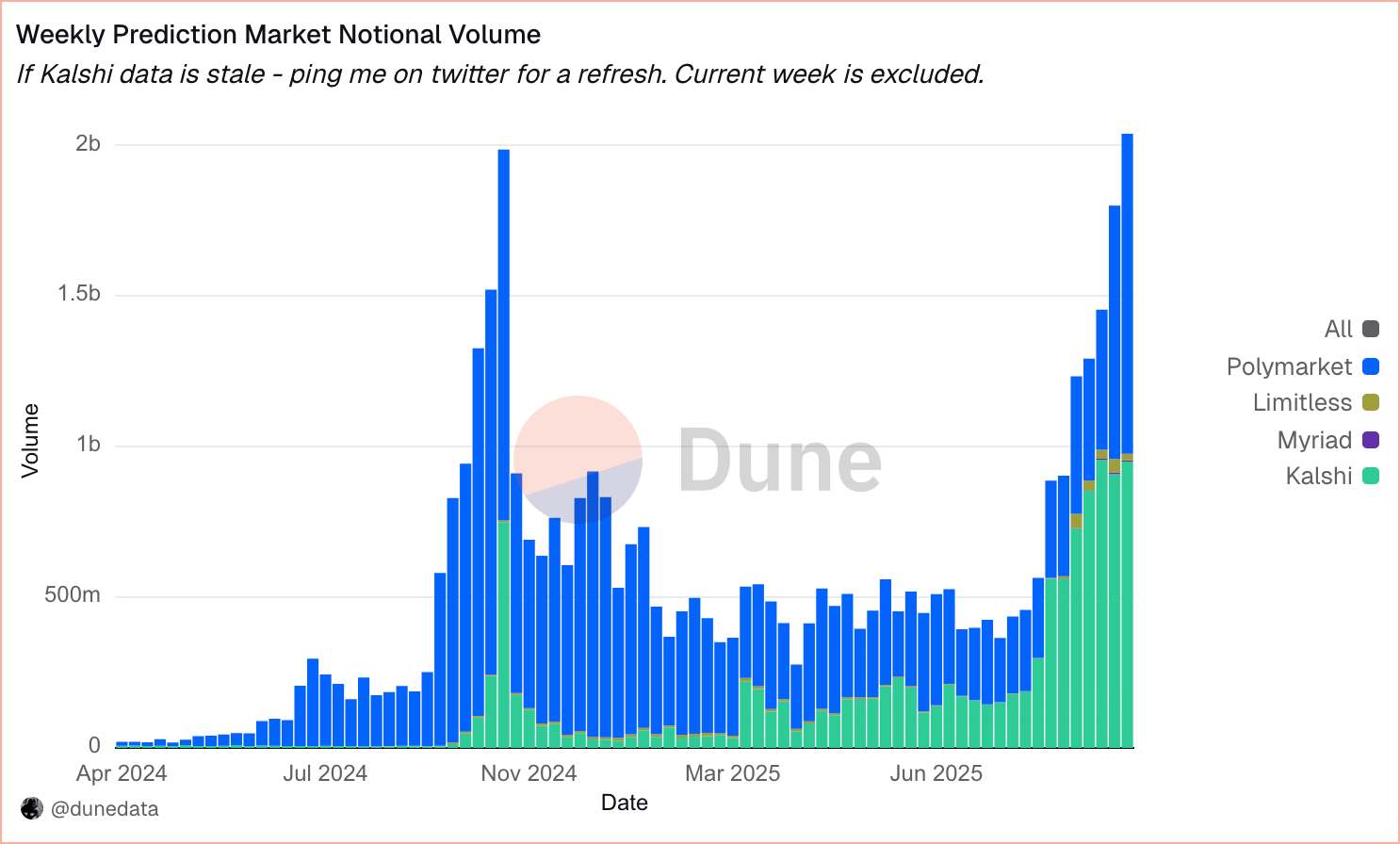

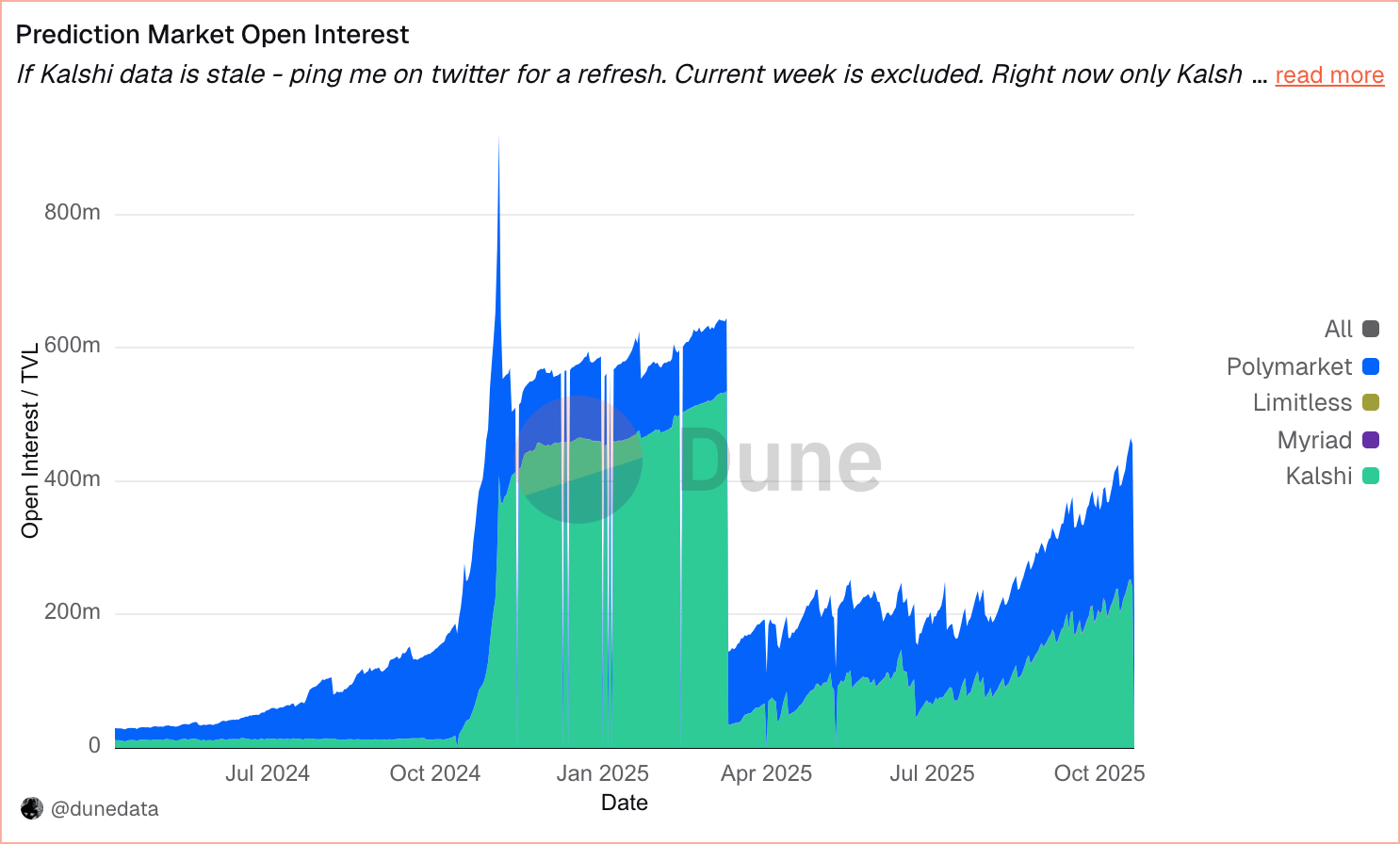

Industriegegevens van Dune tonen aan dat de wekelijkse handel op grote platforms onlangs de $2 miljard heeft overschreden, waarbij Kalshi ongeveer 60% van de markt in handen heeft en Polymarket ongeveer 35%, respectievelijk $1,3 miljard en $773 miljoen, terwijl token-vrije modellen de Total Value Locked domineren.

Kritici merken op dat deze cijfers rondreistransacties omvatten die activiteit opblazen zonder echt risico over te dragen. Industrie leiders stellen dat transparantie verder moet evolueren dan alleen ruwe volumemetrieken.

“Volume alleen weerspiegelt niet de economische realiteit,” zei Rachel Lin van SynFutures. “We zouden tijdgewogen open interest en netto notioneel afgewikkeld moeten rapporteren — dat laat zien hoeveel risico echt wordt overgedragen wanneer markten worden opgelost.”

Lin voegde toe dat indicatoren zoals liquiditeitsdiepte, unieke gefinancierde handelaren en retentiepercentages regelgevers en instituties helpen om echte deelname te onderscheiden van oppervlakkige churn. Pellicer was het hiermee eens en merkte op dat gestandaardiseerde openbaarmaking van open interest, handelaarstellingen en houdperiodes het vertrouwen zou versterken en zou bewijzen dat deze markten echt risico overdragen in plaats van alleen maar lawaai te genereren.

Waarderingen en investeerderslogica

Polymarket heeft een Finance Hub gelanceerd die “up/down” aandelen- en indexmarkten aanbiedt en heeft samengewerkt met Stocktwits om uitkomstvoorspellingen direct in aandelenpagina’s te integreren — waardoor investeerderssentiment wordt omgezet in verhandelbare waarschijnlijkheden.

Kalshi’s waardering van ongeveer $2 miljard en Polymarket’s gerapporteerde $9–10 miljard hebben discussie aangewakkerd over duurzaamheid. Sommige investeerders zien gerechtvaardigde veelvouden gezien de snelle groei; anderen beschouwen ze als speculatieve weddenschappen op toekomstige netwerkeffecten.

“Deze veelvouden zijn gerechtvaardigd door snelle schaalvergroting,” zei Pellicer. “Kalshi’s jaarlijkse volume bereikte $50 miljard van $300 miljoen vorig jaar. Voorspellingsmarkten zouden meer dan $1 biljoen in traditionele derivaten kunnen verstoren.”

Leo Chan stelde daarentegen dat Polymarket’s waardering zijn potentieel weerspiegelt om de informatiestroom in de wereldwijde financiën te herstructureren — een langetermijnspel om collectief inzicht te gelde te maken in plaats van kortetermijnwinsten.

Van sportsbooks naar financiële infrastructuur

Meer dan 60% van Kalshi’s activiteit blijft in sport, maar diversificatie zal bepalen of instituties voorspellingsmarkten als financiële nutsvoorzieningen zien. Lin betoogde dat legitimiteit zal komen van het prijzen van uitkomsten die traditionele financiën niet kunnen meten.

“Instituties hebben geen andere manier nodig om te handelen in winsten of macro-evenementen — dat hebben ze al,” zei Lin. “De echte waarde van voorspellingsmarkten ligt in het kwantificeren van wat traditionele financiën niet kunnen: beleidsbeslissingen, technologische doorbraken en geopolitieke risico’s.”

Chan merkte op dat adoptie piekt tijdens verkiezingen, grote sportseizoenen of breaking news — elk trekt nieuwe gebruikers aan. Pellicer voegde toe dat duurzaamheid afhangt van retentie: wanneer ongeveer 30% van de nieuwe gebruikers actief blijft, “kun je het zinvolle adoptie gaan noemen.”

Polymarket heeft samengewerkt met Stocktwits om markten gebaseerd op inkomsten te lanceren, terwijl X (voorheen Twitter) het heeft aangewezen als officiële dataleverancier. Ondertussen heeft xAI samengewerkt met Kalshi, waardoor de reikwijdte van voorspelling markten verder reikt dan alleen crypto-gebruikers.

Governance en transparantie

Het IMF heeft gewaarschuwd dat zwakke transparantie en governance manipulatie risico’s kunnen vergroten in snelgroeiende financiële markten — een zorg die ook geldt voor voorspelling markten naarmate ze groeien. De sector moet institutionele standaarden voor risicobeheer, marges en openbaarmaking aannemen om zich te ontwikkelen tot geloofwaardige financiële hulpmiddelen.

“Voorspelling markten hebben volatiliteit-aangepaste marges, realtime positie openbaarmakingen en onafhankelijke audits nodig,” zei Pellicer. “Die hervormingen zouden ze transformeren van speculatieve tools naar betrouwbare hedging hulpmiddelen.”

Chan was het eens en zei dat voorspelling markten zich gedragen als opties en onder vergelijkbare kaders moeten worden gecontroleerd. Lin benadrukte dat strategische investeerders — van durfkapitaalfondsen tot financiële instituties — cruciale regelgevende geloofwaardigheid en beleids toegang bieden.

Pellicer voegde toe dat investeerders zoals Charles Schwab, Henry Kravis, Peter Thiel en Vitalik Buterin kapitaal en legitimiteit brengen, waardoor beleidsbetrokkenheid en publieke acceptatie versnellen. Grote investeerders zijn onder andere Founders Fund, Blockchain Capital, Ribbit, Valor, Point72 Ventures en Coinbase Ventures — die een brug slaan tussen crypto-gebruikers en traditioneel kapitaal in een nieuwe “probability-data” assetklasse.

Wereldwijde verwachting: voorbij de VS

Het MiCA-kader van Europa laat voorspelling markten ongedefinieerd, terwijl Singapore en Thailand ze verbieden onder gokwetten. Toch komen nieuwe jurisdicties zoals de VAE en Hongkong op als testlocaties voor gereguleerde groei. Chan wees op het VK, wiens evenwichtige gokwetten en “hyper-gefinancierde” cultuur de beleidskloof van MiCA kunnen vullen en vroege adoptie kunnen stimuleren.

Lin zag wereldwijde experimenten als een bredere verschuiving in hoe economieën informatie waarderen. Het toekennen van prijzen aan voorheen onmeetbare uitkomsten zou markten kunnen herdefiniëren — van het verhandelen van assets tot het verhandelen van kennis. Chan suggereerde dat dit traject zou kunnen leiden tot “futarchy” modellen, waar marktuitkomsten in plaats van stemmen openbare beleidsbeslissingen bepalen.

Conclusie

De verwachting van het IMF voor juli 2025 voorspelt een wereldwijde groei van 3,0% — een achtergrond die gunstig is voor risicovolle assets en evenement markten. Met duidelijkere regels zouden voorspelling venues standaard hedging tools kunnen worden voor zowel instituties als retailhandelaren.

Voorspelling markten bewegen zich van speculatieve zijlijnen naar financiële legitimiteit. De investering van ICE en goedkeuring door de CFTC markeren een volwassen infrastructuur, maar juridische fragmentatie en governance risico’s blijven bestaan. De grens tussen innovatie en gokken blijft vaag — minder gevormd door technologie dan door regelgeving en vertrouwen.

Als transparantie en toezicht gelijke tred houden met innovatie, zouden evenement contracten kunnen evolueren tot een nieuwe klasse van risicoprijzing tools voor zowel investeerders als instituties. Tot die tijd staan voorspelling markten op een kruispunt: deels experiment, deels infrastructuur, en een live test van hoe financiën vooruitziendheid waarderen.