Strategy (voorheen MicroStrategy) is het grootste bedrijf dat Bitcoin bezit. Het heeft 671.268 BTC, wat meer dan 3,2% van alle Bitcoin in omloop is. Daarmee is het bedrijf een risicovolle sleutelspeler in het Bitcoin-ecosysteem.

Als Strategy instort, kan de impact groter zijn dan de FTX-crash van 2022. Dit is waarom dat risico bestaat, wat het kan veroorzaken, en hoe groot de gevolgen kunnen zijn.

Strategy is een leveraged Bitcoin-gok

Strategy’s hele identiteit is nu verbonden aan Bitcoin. Het bedrijf gaf meer dan $50 miljard uit aan het kopen van BTC, meestal met schuld en aandelenverkoop. De softwaretak levert maar $460 miljoen per jaar op, dat is slechts een klein deel van het totale risico.

In december 2025 werd het aandeel lager verhandeld dan de waarde van de Bitcoin die het bezit. De marktwaarde is ongeveer $45 miljard, maar de BTC van Strategy is $59 tot $60 miljard waard.

Investeerders waarderen de assets lager vanwege zorgen over verwatering, schulden en houdbaarheid.

De gemiddelde aankoopprijs van BTC voor het bedrijf is rond $74.972. De meeste recente aankopen waren bijna op het hoogtepunt van Bitcoin in Q4 2025.

Meer dan 95% van de waardering hangt af van de Bitcoin koers.

Als BTC scherp daalt, kan het bedrijf vast komen te zitten met miljarden aan schulden en preferente aandelen, zonder een uitweg.

Bijvoorbeeld: Bitcoin daalde 20% sinds 10 oktober, maar het verlies voor MSTR was meer dan het dubbele in dezelfde periode.

Waarom is dit een black swan-risico

Strategy gebruikte agressieve manieren om BTC te kopen. Het verkocht gewone aandelen en bracht nieuwe soorten preferente aandelen uit.

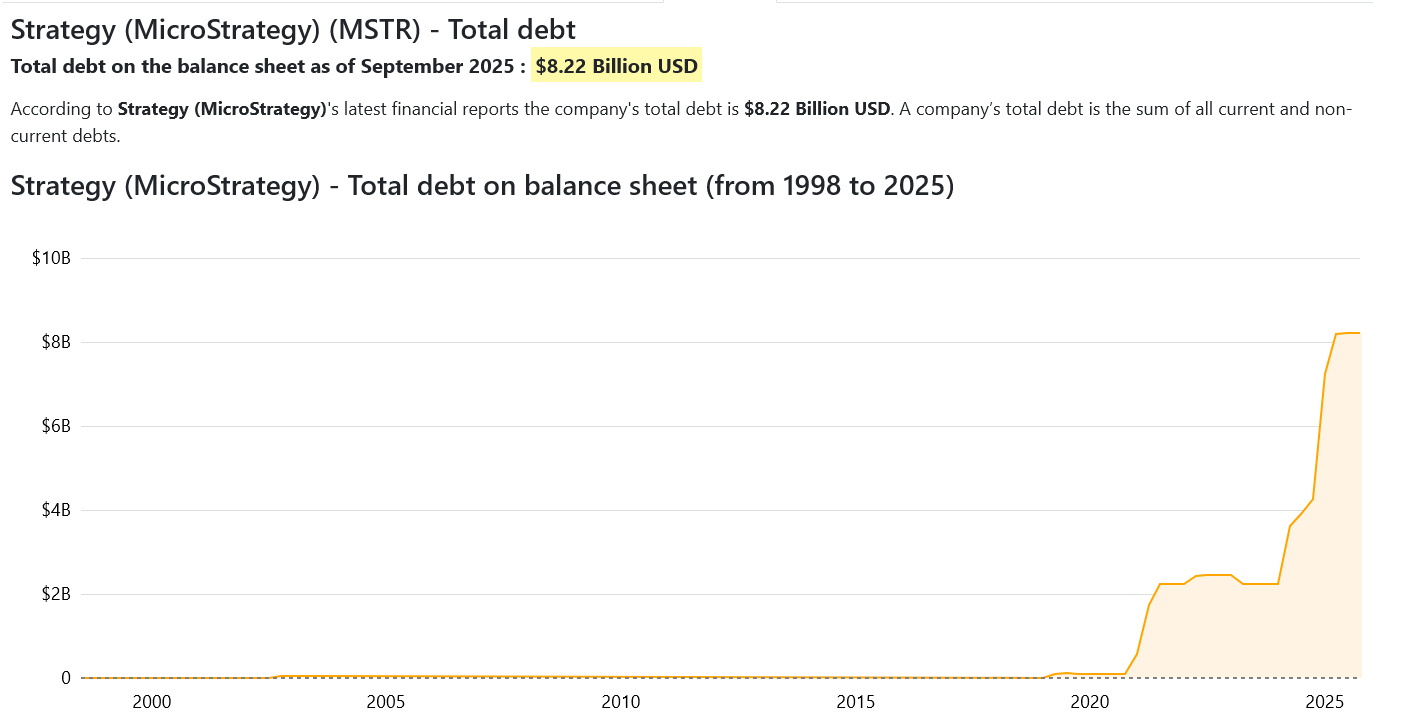

Nu heeft het bedrijf meer dan $8,2 miljard aan converteerbare schulden en meer dan $7,5 miljard aan preferente aandelen. Deze financiële verplichtingen vragen elk jaar veel cash: $779 miljoen aan rente en dividenden.

Als de Bitcoin koers onder $13.000 zakt, kan Strategy failliet raken. Dat lijkt op korte termijn niet waarschijnlijk, maar in het verleden zakte BTC vaker 70–80% in waarde.

Een grote crash – vooral als er een liquiditeitscrisis of ETF-volatiliteit bij komt – kan het bedrijf in de problemen brengen.

Anders dan FTX is Strategy geen exchange. Maar als het misgaat, kan de impact groter zijn. Het bezit meer Bitcoin dan elk ander bedrijf, behalve een paar ETF’s en overheden.

Als Strategy zijn BTC onder dwang moet verkopen of als er paniek ontstaat door een mogelijke ondergang, kan de Bitcoin koers snel dalen. Dit kan een kettingreactie veroorzaken op de cryptomarkt.

Strategy heeft beloofd zijn BTC niet te verkopen, maar dat kan alleen als het bedrijf genoeg geld kan ophalen.

Eind 2025 heeft Strategy $2,2 miljard aan reserves. Dat is genoeg voor twee jaar aan betalingen. Maar deze buffer kan verdwijnen als BTC daalt en de kapitaalmarkten sluiten.

Hoe waarschijnlijk is een collapse voor Michael Saylor’s Strategy?

De kans is niet zwart-wit. Maar het risico wordt groter.

Strategy’s situatie is kwetsbaar. Het aandeel is dit jaar 50% gedaald. De mNAV staat onder de 0,8×. Grote investeerders stappen over naar goedkopere en eenvoudigere Bitcoin ETF’s.

Indexfondsen kunnen MSTR uit hun portfolio halen door de structuur van het bedrijf. Dit kan leiden tot miljarden aan automatische uitstroom.

Als Bitcoin onder de $50.000 zakt en daar blijft, kan de marktkapitalisatie van het bedrijf lager worden dan de schulden. Dan kan het heel moeilijk worden om nog geld op te halen, waardoor lastige keuzes zoals het verkopen van bezittingen of herstructurering nodig kunnen zijn.

De kans op een volledige instorting in 2026 is klein, maar niet onmogelijk. Een grove schatting laat de kans tussen de 10–20% liggen, gebaseerd op het huidige balansrisico, markgedrag en de volatiliteit van Bitcoin.

Maar als het toch gebeurt, kan de schade groter zijn dan de instorting van FTX. FTX was een gecentraliseerde exchange, terwijl Strategy een belangrijke houder is van de Bitcoin-voorraad.

Als deze Bitcoin-massa op de markt komt, kunnen de Bitcoin koers en het vertrouwen flink dalen. Dit kan een bredere verkoopgolf in de hele cryptomarkt veroorzaken.